|

25일 금융감독원 전자공시에 따르면, 지씨셀은 올 1분기 CDMO사업부문에서 18억 6900만원의 매출액을 기록했다. 지씨셀은 지난해 CDMO 사업에서 매출 7억7500만원을 기록했다. 지씨셀이 올 1분기 동안 지난해 전체 CDMO 매출액의 2.4배를 넘어선 것이다.

지씨셀의 CDMO 매출 급증 배경엔 지난해 녹십자셀과 녹십자랩셀의 합병이 주효했다. 이 두 회사의 합병으로 세포치료제 상업 생산 경험, 임상 시험 수행 경험, CDMO 사업역량 등이 융합되며 시너지 효과가 발생했다는 진단이다.

세계최고 세포치료제 CDMO 꿈꾼다

하지만 이 같은 합병 효과에 따른 매출 증가는 시작점에 불과하다는 분석이다. 지씨셀이 지난 4월 미국 뉴지저주에 위치한 ‘바이오센트릭’(BioCentiq)을 7300만달러(900억원)에 인수하며 CDMO 사업 영역을 북미 지역까지 확장했기 때문이다. 바이오센트릭은 cGMP(미국 FDA 의약품 제조 및 품질관리기준) 생산시설에서 자가(Autologous) 및 동종(Allogeneic) 세포치료제, 유전자 치료제, 바이럴 벡터 등을 위탁생산하고 있다.

실제로 다국적 제약사가 국내 바이오텍으로부터 바이오의약품을 기술도입할 때 국내 CMO를 그대로 유지하는 경우가 빈번하다. 국내에서 해외 CMO로 온전하게 기술이전이 되지 않을 것이란 우려 때문이다. 즉, 지씨셀의 바이오센트릭 인수로 국내 바이오텍의 세포유전차치료제 기술수출 장애물이 제거된 셈이다.

글로벌 세포유전차치료제 CDMO 시장 상황 역시 지씨셀 사업성장에 유리한 국면이다. 전체 세포유전자치료제 CDMO 계약의 76%가 5000만달러(656억원) 미만이라는 게 업계의 추산이다. 아울러 글로벌 세포유전차치료제의 80%가 중소형 바이오텍에서 개발되고 있다. 이중 50%는 아웃소싱(CDMO)을 통해 개발 중이다. 대부분의 세포유전자칠제가 전임상과 임상 1단계 수준에 머물러 있고 자체시설이나 개발노하우는 부족한 실정이다.

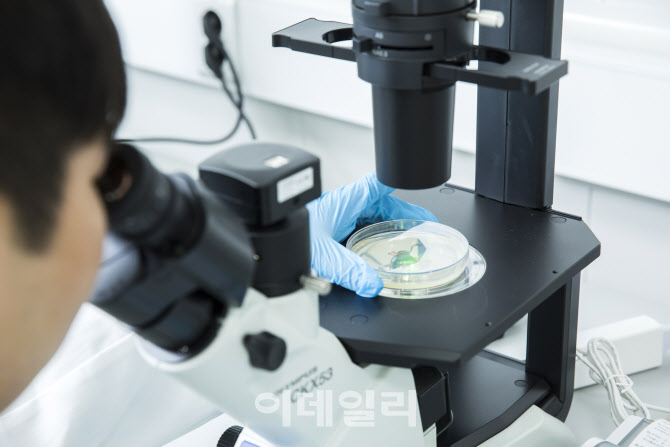

지시쎌은 경기도 용인에 ‘셀센터’를 보유하고 있다. 이 셀센터는 세포를 생산·배양하는 클린룸을 총 10개 보유하고 있다. 세계 1위 기업인 론자가 11개의 클린룸을 운영하고 있는 것을 고려하면 상당한 규모다. 현재 기준으로 셀센터는 아시아 최대 규모의 세포치료제 제조시설이다. 주요 실적으론 A사 유전자치료제 임상시험계획(IND) 승인 과정을 전담했으며 1상/2상을 모두 도맡았다. 이 외에도 B사 CAR-T 동물실험과 IND, C사 줄기세포치료제 비임상, 해외 D사 세포치료제 1/2상의 CDMO를 수행했다. 지씨셀은 지난 2007년 이래로 세포치료제 CDMO 사업을 진행해왔다.

비용절감 절실한 韓바이오텍이 타깃

|

지씨셀은 국내에선 임상 1·2상의 임상의약품을, 미국에선 임상 3상과 상용화를 각각 담당한다. 고정비 부담을 최소화하는 한편, 국내 바이오텍에 최소 비용으로 FDA 임상을 할 수 있도록 지원하겠단 계획이다.

지씨셀의 이 같은 CDMO 사업전략 포석은 실제 계약으로 이어졌다. 지씨셀은 지난 5월 셀랩메드와 고형암 타깃 CAR-T 치료제 임상시험용의약품 CDMO 계약을 체결했다. 지씨셀 관계자는 “셀랩메드 트랙레코드를 활용해 CDMO 사업을 더 확대시켜 나갈 계획”이라고 말했다.

지씨셀 관계자는 “우리 회사는 업계 최고 수준의 세포치료제 대량배양과 동결보존 기술을 보유하고 있다”면서 “15년 이상 된 세포치료제 생산·임상 노하우를 바탕으로 업계 최고 수준의 맞춤형 CDMO 서비스를 제공할 것”이라고 말했다. 이어 “특히 바이오센트릭은 FDA 기준 및 규제 노하우가 축적돼 국내 바이오텍의 치료제 기술수출과 상업화에 큰 도움을 줄 수 있다”며 “CDMO 사업은 인수·합병 이후 계약 건수가 빠르게 늘고 았다”고 덧붙였다.

한편, 글로벌 시장조사기관 ‘프로스트앤설리반’에 따르면, 세포유전자치료제 CDMO 시장은 연평균 31%씩 성장해 오는 2026년 101억 1400만 달러(13조원) 규모를 형성할 전망이다.

![[포토] 폭설 피해](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900576t.jpg)

![[포토]최재해, '정치적 탄핵 매우 유감...자진 사퇴 생각 없다'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900431t.jpg)

![[포토]'모두발언하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900370t.jpg)

![[포토]이데일리 퓨처스포럼 송년회 무대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801622t.jpg)

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

![[포토]이틀 연속 폭설에 눈 쌓인 북한산](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801096t.jpg)

![[포토]서울리빙디자인페어 in 마곡](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800810t.jpg)

![[포토] 서울역 환승센터](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800768t.jpg)

![[포토] 미국 캘리포니아 '석류' 첫 출시](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800646t.jpg)

![[포토]'돈이 보이는 창' 찾은 함영진 우리은행 부동산리서치랩장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801076t.jpg)

![[단독]SNS 성범죄 증거 삭제 막는다…'불법 영상물 보전명령 도입'](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112900101b.jpg)