[이데일리 박정수 기자] 한국투자증권은 19일 팬오션(028670)에 대해 해운업 시황 변동성이 확대되고 있다며 목표주가를 6700원에서 6000원으로 10% 하향 조정했다. 투자의견은 ‘매수’를 유지했다.

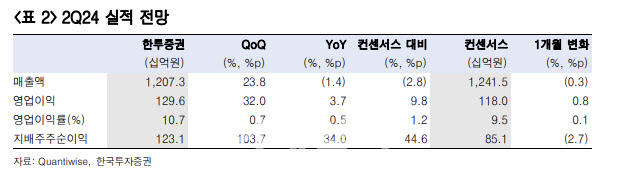

최고운 한국투자증권 연구원은 “팬오션의 2분기 매출액은 전 분기 대비 24% 증가한 1조2000억원, 영업이익은 32% 늘어난 1296억원으로 추정한다”며 “2분기 평균 건화물선 운임지수(BDI)는 1847포인트로, 비수기임에도 이례적으로 좋았던 1분기보다 1% 상승하는데 그쳤지만 팬오션의 대응에서는 큰 차이가 있었다”고 분석했다.

최고운 연구원은 “1분기와 다르게 2분기부터는 선대 활동을 적극적으로 늘리며 시황 수혜를 가져간 것으로 판단된다”며 “이에 따라 영업이익은 컨센서스를 10% 상회하고 전년 동기 대비로는 4% 증가가 예상되는데, 이는 7개 분기 만에 턴어라운드하는 것”이라고 설명했다.

최 연구원은 “올해 벌크해운 시황은 연초 시장의 우려와 다르게 강세가 이어지고 있다”며 “중국 부동산 경기 회복에 대해서는 여전히 평가가 엇갈리고 있지만, 철광석 가격 하락과 맞물려 재고비축 수요가 시황을 뒷받침하고 있다”고 진단했다.

그는 “파나마 운하의 통행제한 이슈는 점진적으로 해소되겠지만 수에즈 병목과 항만적체 문제는 가을 성수기까지 지속될 전망”이라며 “계절성을 감안하면 아직 3월 고점을 뛰어넘지 못한게 아쉬워 보일수 있으나, 한편으로 운임의 바닥이 견고한 점은 타이트한 공급환경 덕분”이라고 판단했다.

다만 최 연구원은 “해운업종 전체로 보면 시황 변동성은 확대되고 있다”며 “이 과정에서 벌크해운에 대한 투자 우선순위는 밀릴 수밖에 없는 상황”이라고 강조했다. 또 “중국 경기가 확실한 턴어라운드를 보여주지 못하고 있고 선박 환경규제 효과 역시 체감하기 어렵다는 점도 지금의 공급이슈가 해소될 내년 운임에 대한 불확실성을 높인다”며 “현실적인 고민들을 반영해 목표주가를 하향 조정한다”고 전했다.

![[포토] 나인퍼레이드 캠페인](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000496t.jpg)

![[포토]더불어민주당 최고위원회의 개최](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000232t.jpg)

![[포토]영화 속 배경에서 찰칵](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121901369t.jpg)

![[포토] 아수라장된 기자회견장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121901115t.jpg)

![[포토]다양한 식음료가 한 자리에, '컬리 푸드페스타 2024'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900958t.jpg)

![[포토]2025학년도 정시 대학입학정보박람회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900743t.jpg)

![[포토]북적이는 정시 대학입학정보박람회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900708t.jpg)

![[포토] 미소짓는 오세훈 서울시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900574t.jpg)

![[포토]제주공항 폭설 대비 제설훈련](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900542t.jpg)

![[포토]안소현-김성태 본부장,취약계증 후원금 전달식 진행](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24121400036h.jpg)