7일 두산인프라코어(042670)에 따르면 지난 3~4일 국내외 기관 투자자를 대상으로 실시한 두산밥캣 IPO 수요예측 결과 공모가를 3만원으로 확정했다. 오는 8~9일 일반투자자 공모를 거쳐 18일 상장 예정이다.

두산밥캣은 당초 4898만여주를 IPO하려 했지만 수요예측이 흥행에 실패하면서 공모 물량을 전체 주식수의 30%인 3002만8180주로 대폭 줄였고 공모가도 당초 4만1000~5만원 수준에서 크게 낮춘 3만원으로 조정했다. 이번 IPO로 두산인프라코어가 확보하게 될 유동성은 3270억원으로 당초 예상(약 1조원)보다 줄었지만 당장 차입금 상환에는 문제가 없을 것으로 보인다.

내년 상반기까지 만기가 도래하는 두산인프라코어의 회사채 규모는 5350억원이다. 내년 하반기까지로 범위를 넓혀도 7650억원이다. 지난 8월 2350억원 어치 회사채를 상환했고 이달 만기가 돌아온 4076억원은 이미 연장 합의를 마쳤다.

두산인프라코어 관계자는 “이번 IPO로 3300억원을 확보할 뿐만 아니라 현재 갖고있는 현금성 자산 약 6000억원과 영업을 통해 벌어들이고 있는 수익으로 내년 차입금을 모두 해결할 수 있다”고 설명했다.

|

두산밥캣 전체 발행주식 약 1억주 가운데 시장에 풀리지 않은 7000만주는 두산인프라코어와 두산그룹이 여전히 보유하고 있다. 향후 재무상황에 따라 다양한 리파이낸싱(Refinancing·자금 재조달)이 가능하다는 뜻이다. 특히 시장 가치평가를 통해 조달 규모를 바로 예측할 수 있다는 것이 장점이다.

두산인프라코어는 이번 IPO로 올초부터 추진해온 재무구조 개선 작업을 일단락짓는 만큼 사업 수익성을 높이는 데 더욱 집중한다는 계획이다.

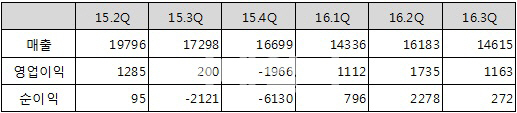

올 상반기 인력 구조조정을 통해 인건비 등 고정비를 대폭 절감한 것은 물론 구매가 절감 등의 노력을 기울여 연간 기준 약 2800억원의 턴어라운드 효과가 예상된다. 두산인프라코어는 올초 세웠던 영업이익 목표치 5460억원을 달성할 수 있을 것으로 기대하고 있다.

회사 관계자는 “현재 시점에서 확신할 수는 없지만 어느 정도 바닥을 찍고 반등 조짐이 보이는 상황으로 평가된다”며 “단기 유동성 우려가 완전히 해소된 만큼 앞으로는 주력사업만 차근차근 계획대로 진행된다면 문제는 없을 것”이라고 말했다.

|

▶ 관련기사 ◀

☞[단독] 워렌버핏이 숨겨온 매매 비법! 비밀리에 밝혀진 상위 0.1% 증권어플!

☞[업계최초] ‘최소12조’ 혈관생성 신약 개발 착수! 제2의 한미약품 될 것인가?!

☞드디어 500% 폭등 임박! 선취매 타이밍! 지금 바로 공개!

![[포토]'국민의힘 의원총회'](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010800734t.jpg)

![[포토]테일러메이드, 신제품 Qi35시리즈 한국 런칭](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010800733t.jpg)

![[포토]외환시장 점검 간담회, '발언하는 최지영 국제경제관리관'](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010800653t.jpg)

![[포토]운영위 현안질의 불출석한 대통령실](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010800624t.jpg)

![[포토]최고위원회의, '모두발언하는 김민석 최고위원'](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010800518t.jpg)

![[포토]'비상 경제 안정을 위한 고위당정협의회 개최'](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010800492t.jpg)

![[포토]설 앞두고 장보기 주저돼~](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010700724t.jpg)

![[포토] 국립현대미술관 2025 전시계획 발표](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010700605t.jpg)

![[포토]따듯한 커피로 몸 녹이며 출근](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010700453t.jpg)

![[포토]원내대책회의 참석하는 박찬대-진성준](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010700431t.jpg)

![[포토] 메디힐 골프단 '최정상급 수준의 계약으로 최강 골프단 등극'](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25010300073h.jpg)

![[속보]與, 김건희·내란 특검 재표결에 당론 부결 결정](https://image.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25010800764h.jpg)