|

21일 금융투자업계에 따르면 세진중공업은 지난 20일 금융위원회에 증권신고서를 제출하고 유가증권시장 상장 절차에 들어갔다. 처음 상장을 위해 증권신고서를 제출한 8월 20일 이후 딱 두 달 만이다. 당시 조선업은 대우조선해양(042660)과 삼성중공업(010140)의 수조원대 영업적자 여파가 가시지 않은 상황이었다. 지난달 14~15일 진행한 기관투자자 대상 수요예측에서 부진한 결과가 나오자 결국 상장을 철회했다. 당시 결정된 공모가는 희망밴드인 3900~4800원을 밑돈 것으로 전해졌다.

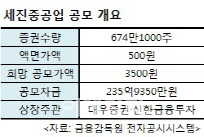

상장 철회 이유가 수익성·성장성에도 전방산업에 대한 우려로 적정 수준의 평가를 받지 못했다는 게 회사 설명이었지만 불과 한달만에 재상장을 결정하면서 이전보다 눈높이를 낮췄다. 공모자금이 줄어들더라도 당초 목표였던 연내 상장을 달성하겠다는 의지의 표현으로 풀이된다. 증권신고서에 따르면 공모주식수는 674만1000주로 이전(1514만1000주)보다 절반 이상 축소했다. 모집총액은 590억4990만원보다 절반 이상 줄어든 235억9350만원이다. 주당 공모가액은 이전보다 낮아진 3500~3900원이다. 주당 평가가액이 6298원으로 637원 높아졌지만 이전(15.2~31.1%)보다 높은 38.1~44.4%의 할인율을 적용해서다.

|

회사 업력은 올해로 16년이다. 다른 경쟁업체에 비해 길지는 않지만 대형 부품인 데크하우스와 액화석유가스(LPG) 탱크 생산에서 두각을 나타내며 전세계 점유율 1위를 차지, 선도기업의 위치에 올랐다. 지난해 연결 기준 매출액은 5679억원, 영업이익 330억원으로 전년대비 각각 23%, 51% 가량 증가했다. 올해 상반기 매출액(2824억원)과 영업이익(257억원)도 전년동기대비 각각 16%, 108% 성장했다.

다만 조선업 우려가 가시지 않은 상황이어서 상장 후 주가 상승까지 이어질지 여부는 미지수라는 지적도 있다. 수요예측을 통과하더라도 일반 투자자들의 관심을 끌만한 요소가 있겠냐는 것이다. 변 센터장은 “통상 IPO가 성장을 위한 투자나 재무구조 개선을 위해 진행되는데 세진중공업의 경우 차입금 상환에 대부분 쓰일 예정”이라며 “현대중공업(009540)이 주 고객사여서 타격은 적겠지만 조선업 불황은 고려해야할 것”이라고 조언했다.

향후 일정은 내달 12~13일 수요예측에서 공모가를 확정하고 같은 달 19~20일 청약을 실시할 예정이다. 상장 주관은 이전과 같이 KDB대우증권(006800), 신한금융투자가 맡았다.

▶ 관련기사 ◀

☞ 세진중공업, 규모 줄여 상장 재추진… 내달 19일 청약

☞ IPO 나선 中 국제금융공사, 증시 부진에 공모 눈높이 낮춰

☞ 日 IPO 최대어 우정그룹, 기대 반 우려 반

![[포토] 원·달러 환율 오를까?](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900849t.jpg)

![[포토] 폭설 피해](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900576t.jpg)

![[포토] 주식시장 활성화 테스크포스-경제계 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900547t.jpg)

![[포토]최재해, '정치적 탄핵 매우 유감...자진 사퇴 생각 없다'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900431t.jpg)

![[포토]'모두발언하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900370t.jpg)

![[포토]이데일리 퓨처스포럼 송년회 무대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801622t.jpg)

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

![강 건너고 짐도 나르고…‘다재다능’ 이상이의 무한변신 차는[누구차]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24113000131h.jpg)

![선도지구 탈락 지역, 행정소송 가능할까?[똑똑한 부동산]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24113000125h.jpg)