특히 대체투자 인력은 국민연금의 보수체계가 낮아서 지금도 확보가 어려운데 향후 대폭 확충이 가능할지도 우려되는 대목이다. 다만 해외·대체투자 확대를 위해 사모대출, 부동산플랫폼 투자 전담조직을 신설하는 등 기금운용본부 조직체계를 개편하는 것에 대해서는 긍정적인 반응이 나왔다.

|

27일 금융투자업계에 따르면 보건복지부는 ‘제5차 국민연금 종합운영계획(안)’에서 ‘기금운용 개선’을 위한 추진과제로 △기금수익률 제고 △투자 다변화 및 기금운용 인프라 강화 △자산배분체계 개선을 내세웠다.

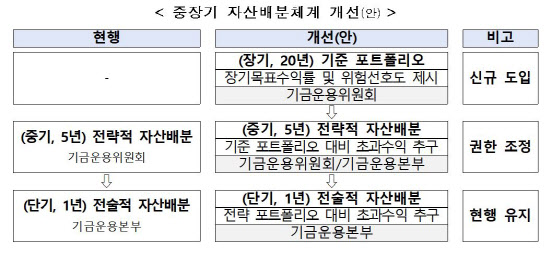

특히 기금수익률을 1%포인트(p) 이상 끌어올리기 위해 다각적 제도개선을 추진한다. 전문성 제고를 위해 전략적 자산배분 권한을 국민연금 기금운용본부로 이관하고, 기금운용위원회는 장기수익률과 위험수준을 설정하는 방안을 추진한다.

이 경우 국내·해외주식, 국내·해외채권, 대체자산을 비롯한 세부 자산배분 권한은 기존 기금운용위원회에서 기금운용본부로 완전히 넘어간다. 기금운용위원회는 기준(레퍼런스) 포트폴리오의 위험자산 대비 안전자산 비중만 정한다.

‘기준 포트폴리오’는 수익률과 위험군을 주식, 채권 등 단순한 자산군의 조합으로 나타낸 포트폴리오를 말한다. 하지만 이번 대책은 기금운용위원회(기금위)의 전문성을 높이는 방안이 없다는 점에서 불완전하다는 지적이 나온다.

|

손석호 한국경영자총협회(경총) 사회정책팀 팀장은 “전략적 자산 배분을 기금운용본부가 맡는다면 전문성은 높아질 것”이라면서도 “하지만 전략적 자산배분 권한 뿐만 아니라 장기수익률과 위험수준을 설정하는 방안을 추진하는 주체도 ‘기금운용위원회’가 아닌 ‘기금운용본부’가 돼야 한다”고 말했다.

다른 금융투자업계 관계자는 “기금위 구성 자체를 그대로 유지한다는 점이 다소 아쉬운 대목”이라며 “기금위 구성원을 한국은행 금융통화위원회(금통위)처럼 독립성, 전문성을 갖춘 사람들로 바꿔야 한다”고 말했다.

대체투자 인력 확충 가능할까…보수체계 높여야

기금운용본부 내 대체투자 인력은 지금도 확보가 어려운데 대폭 확충이 가능할지 우려된다는 의견도 있다.

기금운용본부 인력도 증원한다. 기금규모 증가(오는 2028년 1280조원), 대체투자 확대(오는 2028년 196조원) 등에 따른 적정 운용인력을 확보하기 위해서다.

하지만 이를 위해서는 현재 국민연금 기금운용본부의 보수 체계를 좀더 유연하게 바꿔야 한다는 지적이 이전부터 많았다. 대체투자 자산은 주식·채권 등 전통자산에 비해 인력 의존도가 높기 때문에 운용시장에서도 전통자산보다 대체자산 인력의 몸값이 높다.

그런데 국민연금 기금운용본부는 운용자산에 따라 다른 연봉을 제시하는 것이 불가능하기 때문에 대체투자 인력의 보수가 시장에 비해 크게 낮다는 분석이다. 이에 따라 우수 인력을 유치하지 못하고 있다는 지적이 나온다.

남재우 자본시장연구원 연구위원은 “대체투자를 적극적으로 확대하고, 안정적 운용하려면 집행조직의 상당한 개편이 이뤄져야 가능하다”며 “운용시장에서 전통자산·대체자산 인력의 몸값이 다른데 국민연금 기금운용본부가 이를 반영하지 못하고 있는 만큼 보수체계를 좀 더 유연화할 필요가 있다”고 말했다.

이밖에 해외·대체투자 확대를 위해 사모대출, 부동산플랫폼 투자 전담조직을 신설하는 등 기금운용본부 조직체계를 개편하는 것에 대해서는 긍정적인 반응이 나왔다.

국민연금은 주요 금융중심지 등에 해외사무소를 추가 설치한다. 현재 운영 중인 뉴욕, 런던, 싱가포르에 내년 샌프란시스코를 추가하는 것이다. 또한 금융시장 네트워크 강화를 위해 기금운용 전용 서울 스마트워크센터를 신설 운영한다.

손 팀장은 “대체투자 비율의 증가 속도를 감안하면 단기간에 인력을 큰 폭 확충하는 것이 당장 해결해야 할 시급한 문제는 아니다”며 “대체투자, 해외투자 확대를 위해 조직 체계를 근본적으로 바꾸는 것은 장기적으로 효과가 있을 것으로 기대된다”고 말했다.

![[포토] 오세훈 서울시장, '리더는 세상을 어떻게 바꾸는가'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112700981t.jpg)

![[포토]서울에 117년만에 폭설](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112700882t.jpg)

![[포토] 휘슬러x구세군 사랑샘 자선냄비 체험관 전달식](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112700766t.jpg)

![[포토]격차해소특별위원회 정책토론회 '정년연장 쟁점과 과제'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112700657t.jpg)

![[포토]박찬대, '군주민수'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112700587t.jpg)

![[포토]발렌타인 글렌버기 스몰배치 16년 출시](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112700578t.jpg)

![[포토] '금융권 공감의 장' 인사말하는 이병래 회장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600936t.jpg)

![[포토]경북 국립의대 신설 촉구, '참석자들에게 인사하는 한동훈'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600846t.jpg)

![[포토]손태승 전 회장, 영장실질심사 출석](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600794t.jpg)

![[포토]정윤하 등장](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600056t.jpg)

![인기 이유 있네…기아 EV3, 긴 주행거리에 착한 가격까지[타봤어요]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112800046h.jpg)

![오늘도 '눈폭탄', 출근길 비상…"두꺼운 외투, 우산 챙기세요"[오늘날씨]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112800057b.jpg)