23일 금융투자업계에 따르면 E1는 3년물 회사채 500억원과 5년물 회사채 1000억원 등 총 1500억원을 다음 달 2일 발행하기 위해 24일 기관투자자를 상대로 수요예측을 진행한다.

희망금리는 3년물과 5년물 모두 4개 민간채권평가회사(한국자산평가, KIS채권평가, 나이스피앤아이, 에프앤자산평가)에서 제공하는 회사채 개별 민평의 수익률에-20~5bp로 제시했다. 본드웹에 따르면 22일 기준 3년물은 2.158%, 5년물은 2.351%에서 거래됐다.

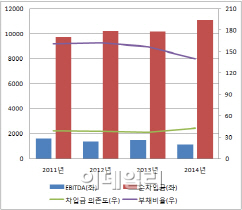

E1은 LPG를 수입하는 국내 2위 업체다. 가정용 LPG 수요가 줄어들고 LPG 차량의 보급률도 정체되며 성장 둔화의 모습을 보이고 있다. 실제로 2012년 별도 기준 매출액은 6조7344억원에 달했지만 2013년 6조4059억원으로 감소했고 지난해 5조9121억원으로 하락했다. 같은 기간 영업이익은 975억원에서 1117억원, 이어 801억원으로 변했다.

종속회사 LS네트웍스가 자금 융통을 맡고 있지만 LS네트웍스의 상황 역시 낙관하긴 힘들다. 특히 LS네트웍스가 이베스트투자증권의 최대주주인 G&A사모투자전문회사와 맺은 지분옵션계약 관련 담보부차입금 1969억이 다음달 22일 만기를 맞게 된다. 현재 중국 대형증권사가 이베스트투자증권에 관심을 갖고 있는 것으로 알려졌지만 확정된 바 없다.

김기명 한국투자증권 연구원은 “수익성의 절대수준이 높지는 않아도 안정적인 수익창출력을 유지하고 있다”고 설명했다. 다만 그는 “제반상황을 고려해 볼때 현재 신용등급(AA-)은 동사가 부여받을 수 있는 최대치로 판단된다”며 “ 현재 등급 민평보다 낮은 동사의 개별 민평 수준에서의 투자가 무리한 것은 아니어도 투자에 신중을 기할 필요가 있다”고 말했다.

|

![[포토]메리크리스마스](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400797t.jpg)

![[포토]즐거운 눈썰매](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400779t.jpg)

![[포토]취약계층 금융 부담 완화, '인사말하는 이재연 원장'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400633t.jpg)

![[포토]국민의힘 의원총회, '모두발언하는 권성동 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400506t.jpg)

![[포토]윤석열 대통령 탄핵심판 첫 변론 준비기일 27일 예정대로 진행](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400433t.jpg)

![[포토]'더불어민주당 원내대책회의'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400387t.jpg)

![[포토]국무회의 입장하는 한덕수 권한대행](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400378t.jpg)

![[포토]은행권 소상공인 금융지원 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122300609t.jpg)

![[포토]인사청문회 출석한 마은혁 헌법재판관 후보자](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122300404t.jpg)

![[포토]아침 영하 10도, 꽁꽁 얼어붙은 도심](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122300843t.jpg)