19일 금융투자업계에 따르면 한화케미칼은 3년물 회사채 600억원과 5년물 400억원의 회사채 발행을 위해 20일 수요예측을 시행한 후, 28일 발행한다. KB투자증권과 KDB대우증권이 주관을 맡았다. 이번 발행은 차환용으로 한화케미칼은 3년물 회사채의 희망 금리 밴드를 -30~+15bp로, 5년물은 -30~10bp로 제시했다.

현재 한화케미칼의 신용등급은 A+, 단기 신용등급은 A2+이다. 지난 4월 NICE신용평가는 장기 신용등급을 유지하면서, 실적 변동성과 유동성 위축을 이유로 기업어음등급을 A1에서 A2+로 내린 바 있다.

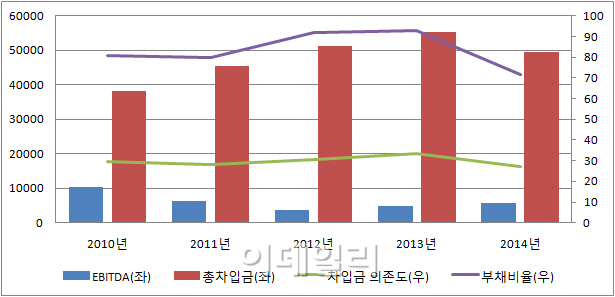

실제로 한화케미칼은 지난 2011년까지 중국 경기의 호황에 힘입어 눈부신 성장을 거듭했지만 2012년 이후 중국의 수입 수요 둔화 등 글로벌 경기 침체로 실적이 꺾이기 시작했다. 자회사인 한화솔라홀딩스를 바탕으로 태양광 사업 비중을 확대하고 있지만 태양광 발전 역시 개별 국가의 에너지정책이나 유가의 움직임에 따라 변동성이 큰 산업이다.

유동성 대응력마저 악화되고 있다. 올해부터 2017년까지 삼성 석유화학계열사 지분 인수 비용이 지출되며 연 3000억원 내외의 투자 부담이 발생할 것으로 보인다. 이미 해외주식예탁증서(GDR)를 발행하거나 자회사의 지분 매각으로 확보해둔 유동성도 소진된 상태다.

삼성계열사의 인수로 한화토탈, 삼성테크윈 등 다양한 ‘AA-’급 회사가 한화그룹 내에 이름을 올린 만큼 그룹 통합 등급 상승 가능성도 열어둬야 한다는 것이다.

김상만 하나대투증권 연구원은 “투자자들의 우려가 존재하고 있지만 제시된 금리 조건의 밴드 폭이 넓은 만큼, 수요 예측결과를 살펴봐야 할 것”이라고 말했다.

|

▶ 관련기사 ◀

☞[주간추천주]현대증권

☞글로벌 의료기기 시장 가파른 성장세의 최대수혜주!

☞[특징주]한화케미칼 실적 호평에 강세

![[포토] 원·달러 환율 오를까?](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900849t.jpg)

![[포토] 폭설 피해](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900576t.jpg)

![[포토] 주식시장 활성화 테스크포스-경제계 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900547t.jpg)

![[포토]최재해, '정치적 탄핵 매우 유감...자진 사퇴 생각 없다'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900431t.jpg)

![[포토]'모두발언하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900370t.jpg)

![[포토]이데일리 퓨처스포럼 송년회 무대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801622t.jpg)

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

![강 건너고 짐도 나르고…‘다재다능’ 이상이의 무한변신 차는[누구차]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24113000161h.jpg)