|

3년간 1조 투자…삼성과 빅딜 숨은 주체

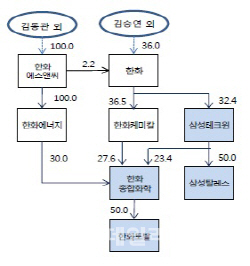

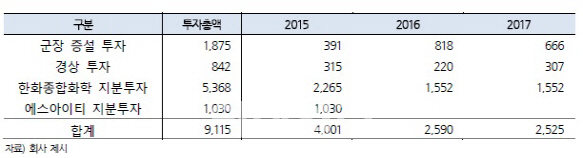

한화에너지는 지난달 23일 에스아이티 지분 92.6%를 1030억원에 인수하는 계약을 체결했다. 지난 4월말 삼성종합화학(현 한화종합화학) 인수대금 2265억원을 납부하고 잔금 3100억원이 남아있는 상황에서 6개월도 지나지 않아 연간 영업이익에 근접하는 추가 투자를 단행한 것이다.

한화에너지는 여수·군산2 국가산업단지에서 열병합발전소를 기반으로 집단에너지 사업을 하는 회사이다. 반면 에스아이티는 삼성전자·디스플레이 등에 통합제어시스템을 공급하는 곳이라는 점에서 사업 연관성이 낮은 편이다. 한화에너지는 올해부터 2017년까지 3년간 약 1조원에 가까운 투자를 예고하고 있는데 경상투자(840억원)와 군산공장 증설(1900억원)을 포함하면 나머지는 모두 기존사업과 연관성이 크다고 볼 수 없는 삼성종합화학·에스아이티 M&A자금이다.

한화에너지 성장은 3세 승계 포석

결국 빅딜을 통해 김승연 회장의 세 아들이 지분 100%를 보유한 한화S&C가 한화에너지를 100% 지배하고 한화에너지가 삼성종합화학을 지배하는 그림이 완성됐다. 이런 바탕 위에 한화에너지가 추가로 태양광 투자와 함께 에스아이티 인수까지 나서면서 적극적인 행보에 보이고 있는 것.

국내 신용평가사들은 한화에너지의 최근 M&A행보로 나타나는 자금 소요가 즉각적인 신용도 하락으로 이어지지는 않을 것으로 평가하고 있다. 현재의 영업현금창출력, 투자대상 중 가장 큰 덩치의 삼성종합화학 인수자금이 3년 분할납부인 점 등을 고려할 때 감내할 수 있는 재무부담이라는 평가다. 다만 한화그룹 제조업체 중 가장 높은 신용등급(AA-)을 보유하고 있어 향후에도 투자 확대에 따른 재무구조와 계열 연관성을 관찰대상으로 지목하고 있다. NICE신용평가는 “추가적인 비관련투자 가능성을 배제할수 없고 그룹 계열신용도가 한화에너지보다 상대적으로 낮은 가운데 그룹차원의 투자 결정에 참여할 가능성이 상존하는 점은 신용도에 부정적 요소”라고 지적했다.

|

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

![[포토]이틀 연속 폭설에 눈 쌓인 북한산](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801096t.jpg)

![[포토]울리빙디자인페어 in 마곡](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800810t.jpg)

![[포토] 서울역 환승센터](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800768t.jpg)

![[포토] 미국 캘리포니아 '석류' 첫 출시](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800646t.jpg)

![[포토]'돈이 보이는 창' 찾은 함영진 우리은행 부동산리서치랩장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801076t.jpg)

![[포토]통화정책방향 기자간담회, '물 마시는 이창용 한은 총재'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800833t.jpg)

![[포토] '질퍽거리는 눈 피해서'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800590t.jpg)

![[포토]이재명, 한국거래소 찾아 국내 주식시장 활성화 논의](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800462t.jpg)

![[포토]국민의힘 최고위원회의 개최](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800406t.jpg)

![채상욱 "불황에도 내년 상반기 집값 오르는 이유"[2024돈창콘서트]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112801131h.jpg)