|

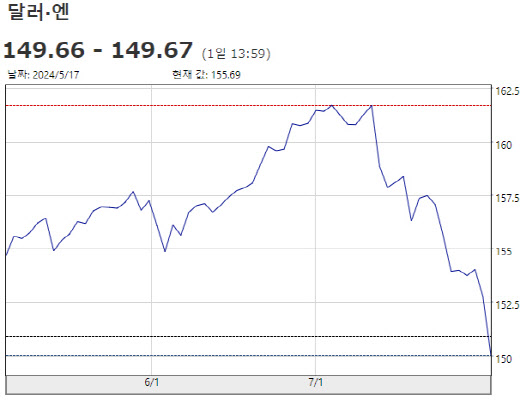

1일 도쿄 외환시장에서 한때 엔화 가치는 1달러당 148엔대를 기록했다. 이후 다시 1달러당 149엔을 기록하고 있지만, 지난 3월 중순 이래 최고치다.

전날 일본은행(BOJ)은 시장의 예상보다 빨리 금리 인상을 단행했고, 7월 31일(현지시간) 미국 연방공개시장위원회(FOMC)에서 파월 연방준비이사회(FRB) 의장은 9월 금리 인하 가능성을 언급했다. 이 영향으로 미일 금리 차가 줄어들며 달러 약세·엔화 강세 현상이 일어났다.

|

현재 일본 수출기업들 가운데는 2025년 3월 예상환율을 ‘1달러=145엔’으로 상정하고 실적을 전망한 기업이 많다. 이 때문에 1달러=150엔 이상으로 환율이 유지되면 기업 실적이 상향조정될 것이란 기대가 컸다. 그러나 이 기대가 꺾이며 가격이 되돌림하고 있는 셈이다. 내년 3월 예상환율을 1달러=155엔으로 상정한 닛산자동차나 캐논의 경우, 오히려 실적 가이던스를 낮춰야 할 수도 있다.

이날 올해 4~6월 결산을 발표한 토요타자동차의 영업이익은 1조 3084억엔으로 과거치를 기록했지만, 주가는 오히려 8% 이상 떨어졌다. 엔저에 따른 영업이익 증가 효과가 축소될 것이란 시선이 반영됐다. 이번 분기 엔저에 따른 영업이익 효과는 3700억엔으로 분석됐다.

우에다 카즈오 BOJ 총재는 전날 기자회견에서 “앞으로 계속 정책금리를 끌어올려 금융완화 수준을 조정하겠다”고 밝혔다. 추가 금리 인상 가능성을 열어 놓은 셈이다. 그러나 여전히 일본 내 소비는 약한 수준이라 BOJ의 금리 인상에는 한계가 있다는 지적이 나온다.

국내총생산(GDP)의 220%에 달하는 막대한 일본정부 부채도 금리 인상의 걸림돌이다. 현재 일본 중앙정부 부채는 1325조엔으로 일본정부는 24년 기준 112조 5000억엔 중 9조 6000억엔(8.5%)을 국채 이자로 쓰고 있다. 일본 재무성이 장기금리를 단계적으로 1%포인트 올린다는 가정하에 추산한 시나리오에 따르면 2033년 국채 이자 비용은 24조 8000억엔까지 늘어난다.

![[포토]'모두발언하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111301017t.jpg)

![[포토]로제, 전세계 '아파트' 열풍으로 물들이고 입국](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111201326t.jpg)

![[포토]간호법 제정 축하 기념대회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111200857t.jpg)

![[포토]수능 안내문 살펴보는 일성여중고 수능 최고령 응시자 임태수씨](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111200809t.jpg)

![[포토]변화하는 안보환경과 해군의 미래전 대응, '축사하는 이기정 총장'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111200781t.jpg)

![[포토] 포장김치 구입](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111200687t.jpg)

![[포토]'벗어둔 학교 과 점퍼'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111200627t.jpg)

![[포토]강한나, 우아한 등장](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111200088t.jpg)

![[포토]원내대책회의 참석하는 박찬대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111200338t.jpg)

![[포토]'이보미 골프 갤러리'오픈](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111100375h.jpg)