[이데일리 김무연 기자]

아시아나항공(020560)(BBB-)에 울리는 시장의 경고음이 여전하다. 원화 약세와 유가 상승으로 항공업 전반에 드리운 암운을 피하기 어려워서다. 현재 아시아나항공은 어느 때보다 등급 수성 필요성이 높은 상황이다. 등급이 1노치 하락하면 최근 주요 자금 조달원으로 이용하는 자산유동화증권(ABS)의 조기 상환 사유가 발생하는 탓이다. 그러나 갈수록 약해지는 시장 지배력, 과도한 재무 부담에 어두운 항공업황 전망까지 겹치며 아시아나항공의 근심은 어느 때보다 깊어지고 있다.

28회 SRE에서 아시아나항공은 유효응답자 179명가운데 22명(12.3%)의 표를 받으며 9위에 이름을 올렸다. 아시아나항공의 현재 등급이 적절하지 않다고 답한 22명 중 18명(81.8%)이 아시아나항공의 신용등급을 현재보다 낮춰야 한다고 주문했다. 이에 따라 아시아나항공의 기초자산을 바탕으로 발행된 아시아나항공ABS(BBB+)의 등급도 낮춰야 한다는 의견이 우세하다. 아시아나항공ABS의 등급이 적절하지 않다고 대답한 21명 중 20명(95.2%)이 아시아나항공ABS의 등급을 낮춰야 한다고 했다.

무엇보다 최근 유가 상승 추이가 아시아나항공에 부정적 영향을 미칠 것이란 분석이다. 국제유가가 지난 2016년 1월 배럴당 41달러까지 급락한 뒤 50~60달러 수준에 머무르며 저유가 기조를 유지해 왔다. 그러나 최근 국제유가가 배럴당 80달러 선까지 올랐고, 오는 11월부터 미국이 이란을 본격적으로 제재하면 국제유가가 배럴당 100달러를 넘어설 수 있다는 전망마저 제기되고 있다. 유류비가 항공사 매출원가의 약 20~40%를 차지하는 만큼 유가 상승은 아시아나항공의 실적 및 재무 부담에 악영향을 미칠 것이란 분석이다.

불안정한 환율도 부담이다. 올해 4월 3일 1054원까지 떨어졌던 원·달러 환율은 지난 10월 26일 1140원을 넘어섰다. 유류비, 항공기 임대료 등 영업비용을 달러로 결제하는 아시아나항공의 경우, 환율 상승은 곧 영업비용 증가로 이어질 수밖에 없다. 최근 수년간 저유가 등 항공업에 우호적인 상황에 힘입어 실적을 개선해 왔던 아시아나항공으로서는 난감한 상황에 처한 셈이다. 최근 트럼프 미 대통령과 시진핑 중국 주석의 우호적인 내용의 통화 이후 환율이 떨어지긴 했지만 들쑥날쑥한 환율은 여전히 아시아나항공의 불안 요소다.

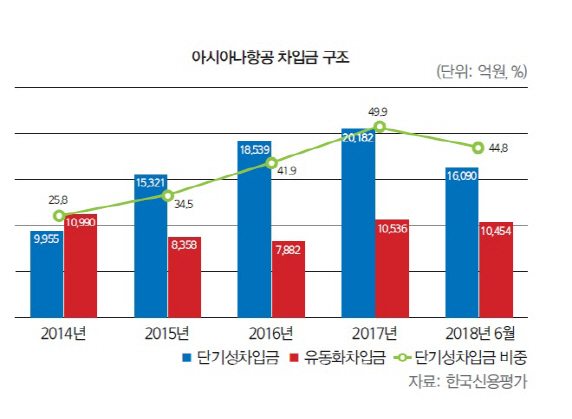

높은 단기성차입금 상환 부담 역시 걸림돌이다. 한국신용평가에 따르면 아시아나항공의 단기성차입금은 지난 6월 기준 1조6000억원으로, 같은 기간 총차입금(3조5922억원)의 44.8% 수준이다. 특히 같은 기간을 기준으로 1조454억원에 달하는 유동화차입금에 대한 등급 트리거가 유동성 관리에 잠재적인 부담으로 작용하고 있다. 현재 아시아나항공ABS는 아시아나항공의 무보증사채 신용등급이 BB+ 이하로 하락할 경우 조기상환하도록 트리거가 설정된 상태다. 만약 회사의 신용위험이 증가한다면 유동성 대응능력이 통상적인 수준보다 빠르게 저하될 수 있다.

한 SRE 자문위원은 “아시아나항공은 최근 보유하고 있던 CJ대한통운 지분 및 사옥을 매각하고 4200억원 규모의 ABS 발행 계획을 발표하는 등 재무구조 개선에 힘을 쏟고 있다”며 “다만 자산 매각과 ABS 발행으로 언제까지 회사를 유지할 수 있을 지는 미지수”라고 설명했다.

![[포토]이가영,부드러운 티샷 공략](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100330t.jpg)

![[포토] '트릭 오어 트릿' 진행하는 바이든 대통령 부부](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103102211t.jpg)

![[포토] 송민혁 '이글 2개, 버디7개 잡은 날'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100152t.jpg)

![[포토]치솟던 배춧값 대폭 하락…"물량 충분해"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101370t.jpg)

![[포토]삼성전자 반도체 영업익 4조](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101369t.jpg)

![[포토]하모니카 연주가 이윤석의 연주](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101230t.jpg)

![[포토]민통선 주민들 트랙터 시위](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101122t.jpg)

![[포토] 서울시예산안 설명하는 오세훈 시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100890t.jpg)

![[포토] 벤틀리모터스코리아, '더 뉴 컨티넨탈 GT 스피드' 공개](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100418t.jpg)

![[포토] 2024 서울 문화원 엑스포](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103001770t.jpg)

![[포토]이가영,정상을 바라본다](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100331t.jpg)

![[단독]新폐렴구균 백신 국내 허가…무료접종 판 흔들까](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100631b.jpg)