14일 금융감독원에 따르면 현대제철(004020)은 회사채 3000억원을 발행한다. 5년물 1000억원, 7년물 2000억원씩 조달하며 한국투자증권과 KB투자증권, IBK투자증권이 대표주관을 맡는다. 수요예측일은 18일, 상장신청예정일과 상장예정일은 각각 20일, 26일이다.

지난 12일 기준 4개 민간 채권평가사(한국자산평가, KIS채권평가, NICE피앤아이, 에프앤자산평가)의 5년물 평균 금리는 2.440%, 7년물은 2.709%로 나타났다. 희망금리는 5년물과 7년물 모두 -13~7bp로 제시했다.

현대제철은 앞서 1월 3000억원 회사채 발행에 나섰고 5900억원의 자금이 몰리며 900억원 증액한 바 있다. 이번에 발행하는 3000억원의 회사채 중 2400억원은 차환용으로, 600억원은 운영자금으로 쓰일 예정이다.

비록 철강업종이 최근 사양사업화되는 경향이 있어도 현대제철은 현대차와 현대중공업 계열사를 고정거래처로 둔 만큼 견고한 수요기반을 갖추고 있다는 평가다. 공급 과잉 우려에서 자유롭다.

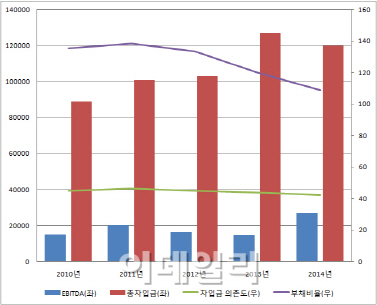

지난 2006년 이후 고로 건설로 인한 설비투자 비용이 확대되고 초기 가동과정까지 운전자금 부담이 확대됐지만 고로 가동이 본격화되고 계열사의 수요 역시 증가하며 현금 창출력도 강화됐다.

김기명 한국투자증권 연구원은 “단기간 내 대규모 증설투자 진행에 따른 과중한 재무부담에도 불구하고 수요기반 측면의 강점을 감안할 때 투자할 만한 가치가 있다”며 “현대하이스코와의 합병을 통해 현금창출 능력도 제고될 것”이라 기대했다.

한 크레디트 관계자는 “AA급 금리 수준이 너무 낮아졌지만 최근 금리가 다시 상승세를 보여 투자자들에게 나쁜 환경은 아니다”라며 “특히 7년물의 경우 금리 변동에 따른 영향이 크지 않아 장기투자기관 보험 등에서 수요가 나올 것”이라고 전망했다.

|

▶ 관련기사 ◀

☞쉬어간 회사채 발행시장, 다음주는 불붙는다

![[포토]용산국제업무지구 부지 배경으로 기념촬영](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801118t.jpg)

![[포토]이틀 연속 폭설에 눈 쌓인 북한산](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801096t.jpg)

![[포토]울리빙디자인페어 in 마곡](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800810t.jpg)

![[포토] 서울역 환승센터](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800768t.jpg)

![[포토] 미국 캘리포니아 '석류' 첫 출시](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800646t.jpg)

![[포토]'돈이 보이는 창' 찾은 함영진 우리은행 부동산리서치랩장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801076t.jpg)

![[포토]통화정책방향 기자간담회, '물 마시는 이창용 한은 총재'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800833t.jpg)

![[포토] '질퍽거리는 눈 피해서'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800590t.jpg)

![[포토]이재명, 한국거래소 찾아 국내 주식시장 활성화 논의](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800462t.jpg)

![[포토]국민의힘 최고위원회의 개최](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800406t.jpg)

![“트럼프 시대 美 주식장 활황 속 국내주식도 기회온다” [2024돈창콘서트]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112801045h.jpg)