|

|

각국의 실질 중립금리는 2020년대 중반까지 동반 하락할 것으로 예상됐으나 그 이후의 추이는 크게 달라질 것으로 추정됐다.

미국의 실질 중립금리는 가파르게 반등해 2023년부터 2040년까지 0.75%포인트 상승하는 반면 한국의 실질 중립금리는 같은 기간 0.25%포인트 상승해 사실상 0%수준에서 횡보하는 것으로 조사됐다.

다만 보고서는 “미국과 한국이 대체로 유사한 생산성 개선 및 국가채무 확대 경로를 나타낼 것으로 전망되는 점을 감안하면 결국 가파른 인구구조의 고령화가 한국, 미국간 상이한 금리 경로의 원인이 됨을 알 수 있다”고 밝혔다. 자본연 추정대로라면 미국의 실질 중립금리는 2023년 0.8%에서 2040년 1.55%로 높아지는 반면 한국의 실질 중립금리는 -0.05%로 2040년에도 마이너스를 벗어나지 못한다.

|

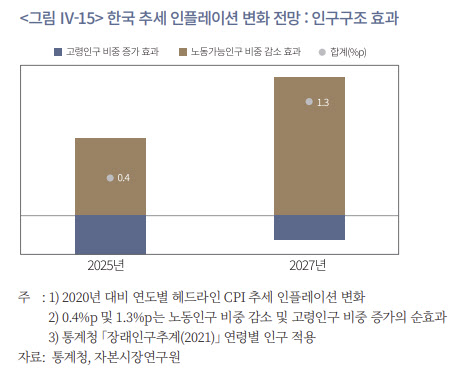

또 하나는 인구구조 때문이다. 노동인구 비중이 감소하고 고령인구 비중이 증가하면서 추세적으로 인플레이션이 오를 위험이 있다는 분석이다.

미국은 글로벌 금융위기 이후 노동인구 비중 감소, 고령인구 비중 증가 등 인구구조 변화가 인플레이션 상승 요인으로 자리잡았다. 반면 한국의 경우 노동인구 비중 감소는 인플레이션 상승 요인이나 고령인구 비중 증가는 인플레이션 하락 요인으로 작용해왔다. 보고서는 “미국은 고령인구가 생산보다 소비가 많은 순소비 집단으로서 역할을 하나 한국의 고령층은 생산 활동 참여가 꾸준히 증가해 소비 여력이 낮은 탓에 미국과 달리 인플레이션 상승 요인으로 작용하지 못한 것으로 추정된다”고 설명했다.

그러나 2025년부터는 이러한 구조가 바뀐다는 게 자본연의 설명이다. 보고서는 “한국은 2020년까지 고령인구 비중 증가로 인한 인플레이션 하락 압력이 노동인구 비중 감소로 인한 인플레이션 상승 압력보다 높았지만 2025년부터는 노동인구 비중 감소로 인한 추세 인플레이션율 상승 효과가 고령인구 비중 증가에 따른 인플레이션 하락 효과를 상회한다”고 설명했다. 이어 “이는 한국 또한 향후 인구구조가 구조적 인플레이션 상승 요인으로 작용할 가능성이 있음을 시사하다”고 덧붙였다.

![[포토]이데일리 퓨처스포럼 송년회 무대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801622t.jpg)

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

![[포토]이틀 연속 폭설에 눈 쌓인 북한산](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801096t.jpg)

![[포토]서울리빙디자인페어 in 마곡](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800810t.jpg)

![[포토] 서울역 환승센터](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800768t.jpg)

![[포토] 미국 캘리포니아 '석류' 첫 출시](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800646t.jpg)

![[포토]'돈이 보이는 창' 찾은 함영진 우리은행 부동산리서치랩장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801076t.jpg)

![[포토]통화정책방향 기자간담회, '물 마시는 이창용 한은 총재'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800833t.jpg)

![[포토] '질퍽거리는 눈 피해서'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800590t.jpg)

![[포토]이재명, 한국거래소 찾아 국내 주식시장 활성화 논의](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800462t.jpg)