[이데일리 김겨레 기자] 기업공개(IPO) 역사상 최대어인 LG에너지솔루션이 청약 첫날인 18일 오후 2시 기준 통합경쟁률이 최고 77.4대 1을 넘어섰다.

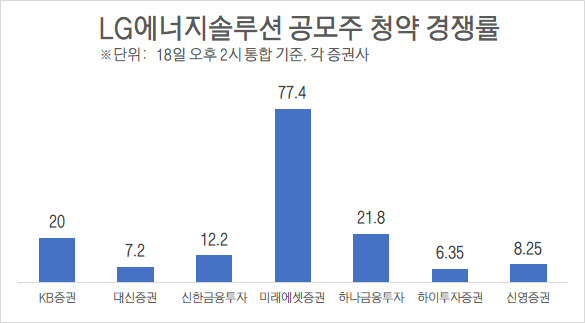

18일 LG에너지솔루션 상장대표주관사 KB증권 등에 따르면 이날 오후 2시 기준 최고 경쟁률은 미래에셋증권으로 77.4대 1이다.

대표주관사로 가장 많은 물량(486만9792주)을 확보한 KB증권의 경쟁률은 20대 1이다. 공동주관사로 참여한 신한금융투자(243만4896주)와 대신증권(243만4896주)은 각각 7.2대 1, 12.2대 1로 나타났다. 3곳에 배정된 물량이 전체 일반공모 물량의 91.67%를 차지한다.

인수단으로 참여한 △미래에셋증권 77.4대 1 △하나금융투자 21.8대 1 △하이투자증권 6.3대 1 △신영증권 8.25대 1등을 기록 중이다. 이들 증권사는 22만1354주씩을 배정받았다.

LG에너지솔루션은 기관투자자 대상 수요예측에서 2023대 1의 경쟁률을 기록했다. 코스피 IPO 수요예측 역사상 최고 경쟁률이다. 주문 금액은 1경5000조원을 넘어섰으며 일정 기간 주식을 팔지 않겠다고 확약을 건 의무보호확약 신청 비율은 77.5%에 달했다.

공모가는 희망범위 최상단인 30만원으로 확정했다. 전체 공모 규모는 12조7500억원이며 공모가 기준 상장 후 시가총액은 70조원에 달한다.

증권가에선 시총 100조원도 가능할 것으로 보고 있다. 중국 CATL에 이어 전기차용 배터리 시장 2위 기업인 만큼 시총이 100조원에 달할 것이라는 전망도 나온다. 이 경우 시총 92조원의

SK하이닉스(000660)를 제치고 코스피 시장 시총 2위에 올라서게 된다.

![[포토]영화 속 배경에서 찰칵](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121901369t.jpg)

![[포토] 아수라장된 기자회견장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121901115t.jpg)

![[포토]다양한 식음료가 한 자리에, '컬리 푸드페스타 2024'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900958t.jpg)

![[포토]2025학년도 정시 대학입학정보박람회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900743t.jpg)

![[포토]북적이는 정시 대학입학정보박람회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900708t.jpg)

![[포토] 미소짓는 오세훈 서울시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900574t.jpg)

![[포토]제주공항 폭설 대비 제설훈련](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900542t.jpg)

![[포토]`건진법사` 영장심사 출석…尹 부부 관계 질문에 `침묵`](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900519t.jpg)

![[포토]정책조정회의 참석하는 박찬대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900367t.jpg)

![[포토]안소현-김성태 본부장,취약계증 후원금 전달식 진행](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24121400036h.jpg)