당초 공모희망가격 범위(밴드·Band) 9만~11만5000원에서 밴드 상단에 근접한 가격이다.

삼성생명의 `몸값`이 상대적으로 후하게 매겨진 것은 한마디로 `믿고 의지했던` 해외투자가들의 흥행몰이에 성공한 때문으로 풀이된다.

◇ 공모가 11만원 밴드 상단 근접

삼성생명 상장공모에서 해외기관의 우선배정 물량은 전체 공모주식 4443만주의 40%에 달한다. 국내 기관은 20%에 머물렀다.

IB업계 관계자는 "공모가를 결정짓기 위한 기관 수요예측에서 해외기관 비중이 3분의 2를 차지하고 있다"며 "`제 값`을 받기 위해서는 해외에서의 흥행이 사실상 절대적이었다"고 말했다.

이로인해 당초 우려했던 시각이 있었던 것도 사실이다. 앞서 3월초 대한생명이 해외 기관들로부터 싸늘한 대접을 받았기 때문이다.

아울러 이 가격으로도 우선배정물량을 소화하기가 힘들자 해외기관 최종 배정물량을 37.8%로 줄이면서 그만큼을 국내 기관(25.42%)에 넘겨 공모를 매듭지었다.

게다가 삼성생명은 상장공모를 앞두고 미 증권거래위원회(SEC)의 골드만삭스 기소 사건이 불거지면서 공모가에 대한 우려를 낳았다.

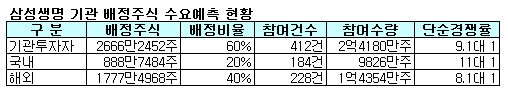

◇ 기관 모집주식 2666만주에 2억4108만주 몰려

|

수요예측 결과를 보면 해외기관은 184건에 1억4354만주를 청약, 8.1대 1의 높은 경쟁률을 기록했다. 국내 기관은 또한 184건 9826만주 청약으로 11대 1이었다.

총 2666만주 기관배정주식에 2억4108만주가 몰림으로써 9.1대 1의 열띤 경쟁을 보여준 셈이다.

해외투자가들은 통상 생보사에 대한 투자 선호도가 높다. 게다가 국내 생명보험사 1위이자 삼성그룹의 주력 금융 계열사라는 프리미엄을 높게 평가했다는 후문이다.

게다가 수요예측을 앞두고 삼성생명이 지분을 소유한 삼성전자(005930)의 주가가 꾸준히 오른 것도 한 몫 했다는 평가다.

인수단 관계자는 "삼성생명이 그룹 지배구조에서 삼성에버랜드에 이어 상층부를 형성, 핵심적인 계열사라는 점도 해외투자가들에게는 투자 메리트로 작용한 것 같다"고 말했다.

▶ 관련기사 ◀

☞삼성 전자계열, 리프레시 보상금 상반기 내 비용처리

☞코스피, 1730선 초반 후퇴..기관·프로그램 매물 압박

☞'평창 올림픽' 유럽 출장 이건희 회장 귀국

![[포토] '금융권 공감의 장' 인사말하는 이병래 회장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600936t.jpg)

![[포토]경북 국립의대 신설 촉구, '참석자들에게 인사하는 한동훈'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600846t.jpg)

![[포토]손태승 전 회장, 영장실질심사 출석](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600794t.jpg)

![[포토]정윤하 등장](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600056t.jpg)

![[포토]내년에 또보자 가을](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600715t.jpg)

![[포토]민주당 민생연석회의 참석하는 이재명 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600655t.jpg)

![[포토] '소상공인 힘보탬 프로젝트' 발표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600583t.jpg)

![[포토]정부, 국무회의에서 세번째 `김여사 특검법` 거부권 건의 의결](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600579t.jpg)

![[포토] 이즈나 데뷔](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500181t.jpg)

![[포토]첫 싱글 '라스트 벨'로 돌아온 TWS](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500118t.jpg)

![“270만원 화웨이 신상폰 살 수 있어요?” 中매장 가보니[르포]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112601335h.jpg)