미국 경제지 월스트리트저널(WSJ)은 에너지 메이저들이 투자를 줄여여 미래 수입원 감소를 감수할 지, 주주들 반발을 무릅쓰고 배당금을 줄일 지, 아니면 유가가 반등할 것이라는 희망을 갖고 대규모 부채를 떠안을 것인지를 결정해야할 시기가 됐다고 7일(현지시간) 보도했다.

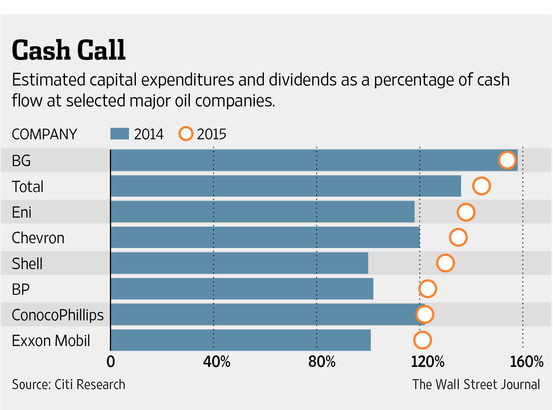

엑손모빌, 로얄더치셸, 브리티시 페트롤리엄(BP) 등 대형 에너지사들은 현금흐름보다 더 많은 규모의 비용을 지출해왔다. 전세계에서 가장 큰 에너지 기업 12곳을 씨티그룹이 분석한 결과, 2013년 배당금과 투자비용은 현금흐름에 비해 24% 더 많았다. 지난해에도 비슷한 수준일 것이라고 추정했다.

지난해 6월 이후 유가가 폭락하는 과정에서도 새로운 사업분야를 위한 투자비용을 줄이지 못하고 있고 주주들도 지속 높은 배당금을 요구하고 있다. 이 때문에 메이저들은 근시일내에는 주주 배당금을 줄이지 않는 쪽으로 갈 것으로 보인다고 WSJ는 전했다.

셸은 2013년 순현금흐름이 400억달러 가량이었지만 설비투자 비용과 배당금은 현금흐름보다 36% 많았다. 셸 대변인은 “배당금과 투자비용을 지금 수준처럼 유지할 수 있을 만큼 충분히 돈을 빌릴 여유가 있다”고 말했다. 쉘의 자본금대비 부채비율은 지난해 13%였으며 회사는 30%까지 늘려도 된다고 설명했다.

배당금과 투자비용을 충당하기 위해 부채를 이용하는 것이 부정적이지 않다고 WSJ는 분석했다. 특히 요즘과 같이 전세계적인 저금리 시기를 고려하면 이자 부담이 줄어들기 때문이다. 또 세계 최대 규모 4대 에너지기업들은 레버리지(타인 자본을 이용한 자금 조달)가 20% 이하로 건강한 수준이라고 애널리스트들은 평가하고 있다 .

|

![[포토]의정갈등에 피해는 환자에게…](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200764t.jpg)

![[포토]사랑의열매, '희망2025나눔캠페인' 시작… 목표액 4497억원](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200776t.jpg)

![[포토] 서울 중장년 동행일자리 브랜드 선포](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200708t.jpg)

![[포토]'본회의장 향하는 추경호 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200677t.jpg)

![[포토]표정 어두운 우원식 국회의장, '오늘 예산안 상정 안 해'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200559t.jpg)

![[포토] 화학물질저감 우수제품 발표하는 이병화 환경부 차관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200532t.jpg)

![[포토]교보생명 광화문글판, 유희경 시인 ‘대화’로 새단장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200500t.jpg)

![[포토]우정사업본부, 2025 연하우표 발행](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200431t.jpg)

![[포토]비상의원총회, '대화하는 추경호-조정훈'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200384t.jpg)

![[단독]내년 전세대출에 DSR 적용 안한다…銀 ‘자율규제’로](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120201074b.jpg)

![[속보]미국, 대중국 첨단반도체 수출규제 추가…HBM 포함](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120201250h.jpg)