|

한국은행 금융통화위원회는 22일 금융안정보고서를 통해 ‘자영업자대출의 부실위험규모 추정 및 시사점’을 발표했다. 한은에 따르면 코로나19 이후 자영업자 소득이 완전히 회복되지 못한 가운데 대출은 연 14.3%의 높은 증가세를 이어가고 있는 것으로 나타났다. 3분기말 기준 자영업자 관련 대출 잔액은 1014조2000억원에 달한다.

자영업자 대출은 차주별로는 취약차주, 업권별로는 비은행금융기관을 중심으로 크게 증가하고 있다. 올 3분기 중 대출증가율은 취약차주가 18.7%로 비취약차주 13.8%에 비해 더 높았고, 업권별로는 비은행권이 28.7%로 은행권 6.5%에 비해 압도적으로 높다. 업종별로는 부동산업의 비중이 32.7%로 가장 높다.

그러나 자영업자 대출 증가에도 연체율은 여전히 낮은 수준을 유지하고 있다. 국내 은행 개인사업자대출 기준 올 3분기말 자영업자 연체율은 0.19%를 기록했다.

한은 관계자는 “자영업자 부실위험률이 코로나19 위기 이후 오히려 줄어든 것은 취약부문을 중심으로 금융지원조치가 적극 시행된 데 주로 기인한다”고 설명했다.

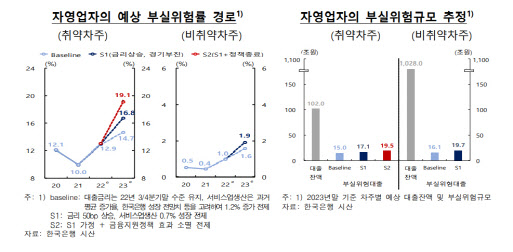

문제는 대출금리 상승세가 이어지고 매출 회복세가 둔화하는 가운데 금융지원정책 효과가 사라질 경우 취약차주를 중심으로 부실위험률이 높아질 가능성이 크단 점이다. 경기, 금리 및 정책효과에 영향을 받는 자영업자 부실위험률 모형을 통해 시나리오별 부실위험률 변화를 시산한 결과 부실위험률은 확대되는 것으로 나타났다.

|

자영업자대출이 코로나19 이전 추세대로 증가한다는 가정 하에서 2023년말 자영업자의 부실위험규모를 추정해보면 취약차주는 15조~19조5000억원, 비취약차주는 16조1000억원~19조7000억원까지 확대되는 것으로 나타났다.

한은 측은 자영업자대출의 부실위험 축소를 위해서는 취약차주의 채무 재조정을 촉진하고 정상차주에 대한 금융지원조치의 단계적 종료 및 만기일시상환 대출의 분할상환 대출 전환을 추진할 필요가 있다고 조언했다.

아울러 금융기관들이 자영업자 대출 부실 증가에 대비해 대손충당금 적립규모를 확대하고, 자본을 선제적으로 확충하도록 유도할 필요성도 있다고 강조했다. 이와 함께 자영업자의 경쟁력 제고를 위해 영업구조의 디지털 전환을 지원하고 폐업지원 및 사업전환 프로그램도 확충해가야 한단 의견이다.

![[포토]이데일리 퓨처스포럼 송년회 무대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801622t.jpg)

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

![[포토]이틀 연속 폭설에 눈 쌓인 북한산](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801096t.jpg)

![[포토]서울리빙디자인페어 in 마곡](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800810t.jpg)

![[포토] 서울역 환승센터](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800768t.jpg)

![[포토] 미국 캘리포니아 '석류' 첫 출시](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800646t.jpg)

![[포토]'돈이 보이는 창' 찾은 함영진 우리은행 부동산리서치랩장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801076t.jpg)

![[포토]통화정책방향 기자간담회, '물 마시는 이창용 한은 총재'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800833t.jpg)

![[포토] '질퍽거리는 눈 피해서'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800590t.jpg)

![[포토]이재명, 한국거래소 찾아 국내 주식시장 활성화 논의](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800462t.jpg)

!["또 눈 온다"…영하 추위에 꽁꽁 언 도로, 출근길 '빨간불'[오늘날씨]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112900038b.jpg)

![[단독]검·경, '불법 영상물 보전명령 도입' 합의…주체는 검사](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112900023h.jpg)