| 마켓in | 이 기사는 02월 10일 10시 21분 프리미엄 Market & Company 정보서비스 `마켓in`에 출고된 기사입니다. |

돈 냄새 나는 곳이면 저돌적으로 뛰어든다는 동양종금증권은 주관실적 1위의 기세를 타고 유상증자 부문에서 강자로서의 입지를 굳힐 태세다. 수수료 1위로 실속이 돋보였던 대우증권은 지난 13~14일 상장공모를 완료한 중국고섬(950070)공고유한공사(China Gaoxian Fibre Fabric Holdings Ltd.)로 인해 연초부터 주목받고 있다.

47개사 2.2조 조달

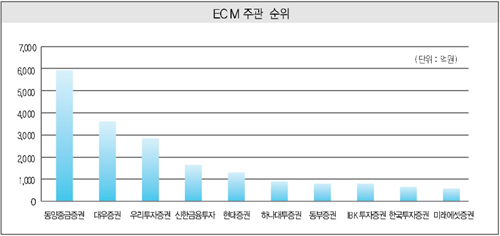

이데일리가 집계한 2010년 4분기 ECM 리그테이블에 따르면, 총 47개 발행사가 증권사 인수계약을 통해 2조1800억원(납입일 기준)의 자금을 조달했다. 상장공모 31개사 8600억원, 유상증자 16개사 1조3200억원이다. 23개 증권사가 주관했고, 29개사가 인수단에 참여했다.

|

올들어서도 실속 면에서는 첫 단추를 잘 뀄다. 1월 13~14일 중국고섬 2100억원(DR 3000만주, 7000원) 상장공모에서 117억원을 벌어들였다. 이는 지난해 최대 딜인 삼성생명(032830) 4조8900억원 IPO에서 대표주관 한국투자증권이 벌어들인 105억원을 넘는다. 공모금액의 7.6%, 총 160억원의 수수료 중 대표주관과 인수수수료로 73%를 독식했다. 다만 일반공모 청약경쟁율이 0.46대 1에 그쳐 인수단과 함께 미달주식을 인수하는 부담을 안아 다소 빛이 바랬다. 대신·IBK·동부, 선전 이어질까

우리투자증권(005940), 신한금융(055550)투자, 현대증권(003450) 등도 대형 IB로서의 면모는 변함이 없었다. 주관금액 2860억원, 1650억원, 1500억원으로 3~5위에 랭크됐다. 여기에 IBK, 동부증권등 올해가 더 기대되는 중소형 IB들이 적지 않다. 동부증권(016610)(7위·697억원), IBK투자증권(8위·671억원)의 약진도 지난해 4분기 ECM에서 주목할 만한 점이다.

두 곳은 인수실적에서도 각각 4위(1820억원), 10위(630억원)를 차지했다. 동부증권은 대한전선(001440) 등 3건 주관(470억원), 동부생명 등 5건 인수(1590억원) 실적으로 유상증자 부문에서 강한 면모를 보였다. 반대로 IBK투자증권은 주관·인수실적 각각 4건·470억원을 기록한 IPO 부문의 역량이 눈에 띄었다. 두 증권사의 공격적 행보는 수수료 순위 각각 5위(30억원), 3위(35억원)의 성과로 이어졌다.

유상증자에서도 대형 딜에 자주 모습을 비추고 있다. 지난해 10월 3250억원 대한전선 증자를 공동주관했다. 현대상선 증자 실권주를 인수, 현대그룹과 긴밀한 유대관계를 맺고 있는 대신증권은 현대엘리베이터 증자의 공동대표주관을 맡고 있기도 하다. [이 기사는 이데일리가 제작한 `제2호 마켓in`에 게재된 내용입니다. 제2호 마켓in은 2011년 2월1일자로 발간됐습니다. 책자가 필요하신 분은 문의주시면 감사하겠습니다. 문의 : 02-3772-0381, bond@edaily.co.kr]

▶ 관련기사 ◀ ☞현대건설, 1800억원 규모 UAE 공사 수주 ☞[마켓in][현대건설 M&A 파행]②불신의 저주 ☞[마켓in][현대건설 M&A 파행]①자본시장 열병을 앓다

![[포토]따스한 온기를 퍼지는 행복촌](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120300829t.jpg)

![[포토]이웃을 위한 연탄나눔봉사활동](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120300804t.jpg)

![[포토]한동훈, '여성의 힘으로 세상을 바꾸자'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120300792t.jpg)

![[포토]설영희부띠끄 24W/25S 살롱 패션쇼](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120300633t.jpg)

![[포토]유승민 "대한체육회장 공식 출마합니다"](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120300064t.jpg)

![[포토]더불어민주당 원내대책회의](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120300465t.jpg)

![[포토]'모두발언하는 추경호 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120300359t.jpg)

![[포토]의정갈등에 피해는 환자에게…](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200764t.jpg)

![[포토]사랑의열매, '희망2025나눔캠페인' 시작… 목표액 4497억원](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200776t.jpg)