[이데일리 임명규 기자]

CJ대한통운(000120)이 CJ GLS와 합병하면 재무 부담이 가중된다는 신용평가사의 분석이 나왔다. 합병 후 물류 부문의 시장지배력은 강화되겠지만, 차입금이 고스란히 옮겨지는 것이 부담으로 지적됐다.

한국기업평가와 NICE신용평가는 14일 CJ대한통운과 CJ GLS의 합병에 대한 의견을 이 같이 제시했다. CJ대한통운은 지난 7일 이사회를 통해 CJ GLS와의 합병을 결의했고, 합병 기일은 4월1일이다.

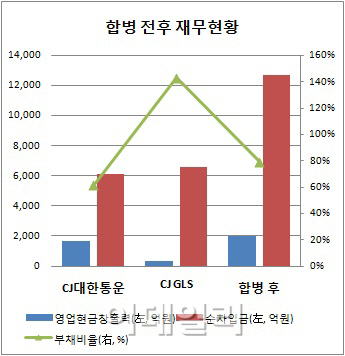

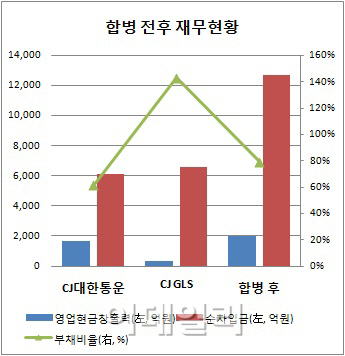

| 자료: 한국기업평가(2012년 9월말 연결 기준) |

|

한기평에 따르면 지난해 9월말 기준 CJ대한통운과 CJ GLS의 순차입금은 6116억원과 6554억원이며, 합병 후에는 1조2671억원으로 추산됐다. CJ대한통운의 부채비율도 61.5%에서 79.1%로 상승할 전망이다.

한기평은 “2011년말 CJ그룹이 대한통운을 인수할 당시 CJ GLS는 인수자금 중 4400억원을 신디케이트론으로 차입했다”며 “현재까지 상환하지 않은 상태로 합병이 진행되면서 차입금이 대한통운으로 이전될 것”이라고 강조했다. NICE신평은 “CJ GLS는 다소 높은 수준의 재무 부담을 나타내고 있어 일정 수준 재무부담 확대가 불가피할 것”이라고 분석했다.

다만 사업적 시너지는 높을 것으로 예상됐다. CJ대한통운의 택배시장 점유율은 19.1%, CJ GLS는 15.8%이며, 두 회사를 합치면 35%로 국내 1위 자리를 더욱 확고히 할 전망이다.

한기평 관계자는 “각자의 장점을 발휘하려면 같은 영역에서 경쟁하던 두 회사의 원활한 조직 통합이 필수적이다”며 “향후 합병 과정에 대해 관찰하고, 시너지 효과와 실적 개선 여부를 모니터링할 계획”이라고 말했다.

CJ대한통운은 두 신용평가사로부터 AA-(안정적) 등급을 받고 있다. CJ GLS는 지난 11일 NICE신평으로부터 A 등급을 받고, 등급 상향검토 대상에 올랐다.

▶ 관련기사 ◀☞CJ대한통운, 합병 앞두고 조직개편☞[특징주]CJ대한통운, 합병 소식에 급등☞CJ대한통운, CJGLS와 합병 통해 시너지효과 극대화-대신

![[포토]이보미,오랜만에 쉽지않네](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110900387t.jpg)

![[포토] 이대한 '오늘 홀인원 한 볼입니다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110900174t.jpg)

![[포토]박현경,반가운 시선](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110900018t.jpg)

![[포토] 가축분 고체연료 협약 인사말하는 김준동 남부발전 사장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110801640t.jpg)

![[포토] 장유빈 '정교함까지 장착한 장타자'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110800230t.jpg)

![[포토]예결위 전체회의, '답변하는 한덕수 국무총리'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110801228t.jpg)

![[포토]난방용품 바라보는 소비자](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110701539t.jpg)

![[포토]트럼프 대툥령 당선에 환율 1400대 돌입 임박](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110701513t.jpg)

![[포토] 장동규 '강한 임팩트를 구사'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110700185t.jpg)

![[포토]첫 홀 출발하는 임희정](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24110900651h.jpg)