[이데일리 이슬기 기자] 삼성증권은

농심(004370)에 대해 신종 코로나 바이러스 감염증(코로나19)으로 인한 국내외 라면 판매량 증가에 따라 1분기 실적이 양호할 것으로 전망했다. 코로나19 특수를 제외하고 보더라도 해외 매출의 두자릿수 매출 증가는 지속적으로 이뤄질 수 있을 것이라며 목표주가는 기존 24만원에서 30만원으로 25% 상향했다. 다만 투자의견은 ‘보유(HOLD)’를 유지했다.

조상훈 삼성증권 연구원은 10일 보고서에서 “1분기 양호한 실적이 예상되는데 그 원인은 코로나19에 따른 국내외 라면 판매량 증가에 따른 레버리지 효과와 프로모션 비용의 축소 때문”이라며 “ 다만, 코로나19에 따른 긍정적인 영향은 이미 주가에 다 반영됐고, 코로나19 이후에는 라면 소비가 다시 감소할 것으로 판단됨에 따라 기존의 ‘보유’ 투자의견을 유지한다”고 밝혔다.

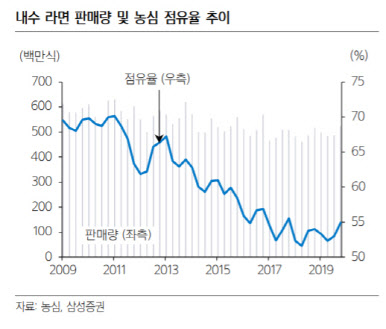

조 연구원에 따르면 1분기 농심의 연결기준 매출과 영업이익은 6501억원(전년 대비 10.5% 증가), 482억원(52.6% 증가)을 기록하며, 컨센서스를 23% 웃돌 것이란 예상이다. 국내 라면 시장 점유율은 전년대비 2.2%포인트 상승한 56.1%를 기록할 것으로 예상됐다.

이에 따라 목표주가도 올렸다는 설명이다. 조 연구원은 “코로나 19에 따른 양호한 1분기 실적을 반영하여 2020년 주당순이익(EPS) 추정치를 15% 상향 조정했다”며 “또한, 글로벌 피어 밸류에이션 상승에 따라 목표주가도 30만원으로 25% 상향 조정했다”고 말했다.

코로나19로 인한 사재기 수요를 배제하고 보더라도, 해외 매출의 지속적인 두 자리 수 매출 증가에도 주목할 필요가 있다는 평가다. 조 연구원은 “주력 시장인 미국과 중국은 농심 제품에 대한 수요가 꾸준히 증가하고 있고, 판매 지역 및 유통 채널 확대에 따른 비용 투입은 어느 정도 마무리된 데다가 국내와는 다르게 주기적으로 가격 인상이 가능한 구조라서 긍정적”이라고 짚었다.

다만 하반기로 갈수록 실전전환 계기는 둔화할 가능성이 크다는 판단이다. 조 연구원은 “하반기로 갈수록 실적 모멘텀은 둔화할 가능성이 크다고 판단된다”며 “현재처럼 해외에서의 고성장이 유지되고, 국내 소비자들의 라면에 대한 수요가 기존 제품으로 집중되는 현상이 지속해 정체된 라면 시장 내에서도 동사 점유율 상승이 가시화된다면 밸류에이션 디스카운트 제거 및 투자의견 상향을 검토하겠다”고 말했다.

![[포토]2024 크리스마스 씰 증정식](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121800960t.jpg)

![[포토]11만 달러 바라보는 비트코인](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121800947t.jpg)

![[포토] '복합지원 2.0' 우수 직원 표창](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121800923t.jpg)

![[포토]우원식 국회의장, '군 장병들과 오찬'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121800878t.jpg)

![[포토]한지은, 화려한 등장](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121800102t.jpg)

![[포토]'발언하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121800811t.jpg)

![[포토]서울광장 스케이트장 요금 올해도 “1000원”](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121800734t.jpg)

![[포토] 대왕고래 시추 준비](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121800720t.jpg)

![[포토] 농기계 정비 시연하는 강호동 농협 회장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121800639t.jpg)

![[포토]본격 겨울추위 보내야하는 쪽방촌](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121800589t.jpg)

![가볍고 경쾌한 속도감…'MINI 쿠퍼 C 3-도어'만의 매력[타봤어요]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900052h.jpg)

![[포토]안소현-김성태 본부장,취약계증 후원금 전달식 진행](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24121400036h.jpg)