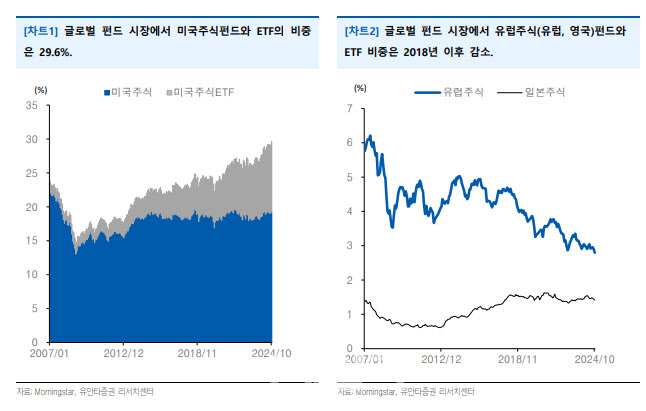

21일 김후정 유안타증권 연구원은 “글로벌 펀드 시장 안에서 미국 주식펀드와 ETF의 비중은 29.6%까지 늘어나, 사상 최대 수준을 기록하고 있다”며 이같이 밝혔다.

그는 “2013년 이후에는 미국주식펀드의 비중은 18~19% 수준을 유지하고 있는 반면 미국주식 ETF의 글로벌펀드 안에서의 비중은 2010년 2%, 2015년 3%, 2020년 6%로 꾸준히 늘어나고 있다”면서 “매그니피센트7(M7)의 부상과 인공지능(AI) 산업의 발전으로 미국 ETF의 비중은 최근 10%까지 늘었다”고 설명했다.

실제 글로벌 펀드 시장 안에서 10%의 비중을 차지하는 글로벌 펀드 안에서 미국의 투자 비중도 높은 수준이고, 기술주 펀드 등 섹터 펀드 안에서도 미국 주식의 비중은 중요하다. 김 연구원은 “이를 감안하면, 실제 미국 주식에 투자하는 비중은 40%를 넘어설 것”이라고 예상했다.

|

김 연구원은 “신흥국 관련 주식펀드의 글로벌펀드 안에서의 비중은 2010년 4.9%까지 증가했으나, 이후 감소 추세를 보이고 있으며 특히 신흥국 주식펀드에서 가장 투자 비중이 높은 중국 증시의 부진은 신흥국 관련 주식펀드의 영향력을 빠르게 감소시키고 있다”고 지적했다.

이어 “브릭스(브라질·러시아·인도·중국·남아프리카공화국) 국가 중에서 러시아가 우크라이나 전쟁으로 투자 대상에서 제외되면서, 신흥국의 영향력 축소에 영향을 주었다”며 “최근 2-3년 사이에 인도와 대만에 대한 투자가 늘어나고는 있지만, 신흥국 관련 주식펀드의 영향력은 크게 확대되지 않았다”고 분석했다.

다만 김 연구원은 “글로벌펀드 시장에서 신흥국 관련 주식펀드는 2009년 2.3%까지 낮아진 적이 있으며, 2024년 10월의 비중은 3.0%”이라며 “중국 정부의 정책 효과와 최근의 시장 분위기를 감안해 보면, 신흥국 관련 주식펀드의 비중은 바닥권일 가능성이 높다”고 기대했다.

한편 미국 주식을 1억달러 이상 보유하고 있는 기관투자자들의 3분기 보유 내역이 공시됐는데 이 중 헤지펀드의 업종 비중을 살펴보면, 트럼프의 규제 완화와 정책 등에 긍정적 영향을 받을 가능성이 높은 금융업종과 에너지 업종의 비중이 늘었다. 반면 약가 인하와 자국 내 필수 의약품 생산 강화, 금리 인하 속도 조절 등으로 헬스케어 업종의 비중은 가장 크게 줄었다.

김 연구원은 “업종 중에 가장 관심이 큰 기술주 섹터와 커뮤니케이션업종은 소폭 비중이 증가했다”면서도 “기술주 업종과 커뮤니케이션업종은 주가가 강세를 보이면서 투자 비중은 증가했지만 실제로 많은 헤지펀드가 부분적으로 이익 실현을 한 경우가 많으며 전체적으로 주식 비중을 줄여서 유동성을 확보하는 전략을 취한 경우도 많았다”고 덧붙였다.

![[포토]오언석 구청장 '경원선 지하화 추진협의회' 출범식 참석](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112101263t.jpg)

![[포토]지드래곤, 출국](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112101253t.jpg)

![[포토]이력서 작성하는 어르신들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112101012t.jpg)

![[포토] 전국시도교육감 총회장에서 시위하는 조합원들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112101008t.jpg)

![[포토]이재명 더불어민주당 대표, 소상공인들과 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112100813t.jpg)

![[포토]]인사 나누는 이재명 더불어민주당 대표-김동연 경기지사](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112100709t.jpg)

![[포토] 저출산고령사회위원회, 인구전략 공동포럼](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112001106t.jpg)

![[포토]코스피 소폭 상승해 2480선 회복, 코스닥 '하락'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112001101t.jpg)

![[포토]잡(JOB) 다(多)](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112000963t.jpg)

![美 시장 의지 드러낸 현대차그룹…"투자·협업·신차로 공략"[LA오토쇼]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112200089h.jpg)