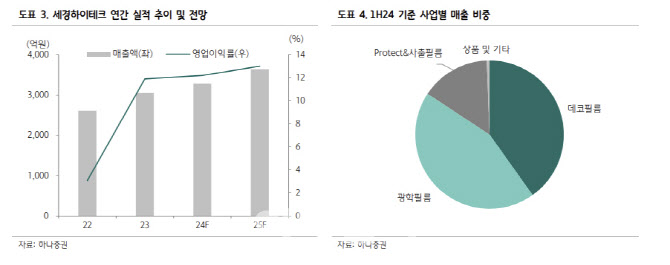

[이데일리 박정수 기자] 하나증권은 12일 세경하이테크(148150)에 대해 실적 대비 시장 기대치가 높아 주가 하락 추세가 지속되고 있다며 목표주가를 1만 5000원에서 8000원으로 46.7% 하향 조정했다. 다만 중장기적 모멘텀 유효하다며 투자의견 ‘매수’는 유지했다.

김성호 하나증권 연구원은 “세경하이테크는 상반기 매출액 1727억원, 영업이익 227억원으로 전년 동기 대비 각각 35.5%, 121.7% 증가했다”며 “실적 대비 시장 기대치가 높았기에 주가 하락 추세가 지속되고 있다”고 설명했다.

김성호 연구원은 “스마트폰 고객사 판매량 상승폭이 기대 대비 둔화 추세이며 이에 따라 세경하이테크의 사출필름 등 레거시 사업이 저조한 것으로 판단된다”며 “기대 모멘텀이었던 폴더블 스마트폰의 회복 및 신제품 효과도 아쉬웠다”고 분석했다.

김 연구원은 “중저가 모델을 비롯한 갤럭시Z플립, 폴드 판매량이 연초 대비 부진했으며, 신제품부터 적용되는 신규 공법에 따라 세경하이테크의 평균판매가격(ASP) 상승 효과가 긍정적이었으나 초기 생산 수율 이슈가 존재했다”며 “해당 수율 이슈는 지난 7월부터 해소된 것으로 파악되지만 갤럭시Z폴드6, 플립6 판매량 추이에 따라 매출 변동성 존재할 것”이라고 진단했다.

이를 고려해 분기 추정치를 하향하지만 향후 기대 모멘텀과 현재 밸류에이션을 고려할 때 낙폭과대 구간이라 판단했다.

김 연구원은 “세경하이테크의 2024년 하반기와 2025년 기대 모멘텀은 △국내 고객사 신제품 출시, △북미 고객사 향 사업 확대, △자회사 세스맷의 성장성”이라며 “중장기적 모멘텀은 유효하다”고 조언했다.

![[포토]이데일리 퓨처스포럼 송년회 무대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801622t.jpg)

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

![[포토]이틀 연속 폭설에 눈 쌓인 북한산](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801096t.jpg)

![[포토]서울리빙디자인페어 in 마곡](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800810t.jpg)

![[포토] 서울역 환승센터](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800768t.jpg)

![[포토] 미국 캘리포니아 '석류' 첫 출시](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800646t.jpg)

![[포토]'돈이 보이는 창' 찾은 함영진 우리은행 부동산리서치랩장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801076t.jpg)

![[포토]통화정책방향 기자간담회, '물 마시는 이창용 한은 총재'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800833t.jpg)

![[포토] '질퍽거리는 눈 피해서'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800590t.jpg)

![[포토]이재명, 한국거래소 찾아 국내 주식시장 활성화 논의](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800462t.jpg)