|

D램 조기 반등 가능성 솔솔..파운드리 점유율 확대

29일 산업연구원에 따르면 올해 반도체 수출 증가율은 24.3%로 전망된다. 지난해 수출 증가율 29.0%에 소폭 밑돌긴 하지만 글로벌 반도체 수요 증가세가 지속하고 있어 꾸준한 성장세를 보일 것이라는 예상이다.

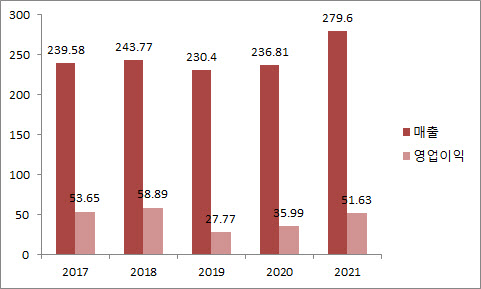

시장에서는 꾸준한 수출 증가세에 힘입어 삼성전자와 SK하이닉스의 매출도 최대치를 재차 경신할 것으로 보고 있다.

금융정보업체 에프앤가이드의 삼성전자 연간 실적 전망치(컨센서스)에 따르면 올해 매출액은 312조733억원이다. 이는 지난해 매출액 279억6048억원 대비 11.61% 늘어난 수치다. 영업이익도 11.73% 증가한 58조2063억원으로 예상됐다.

메모리 반도체 반등 시점이 시장 예상보다 당겨지면서 실적 기대감이 더욱 커지고 있다. 당초 시장에서는 메모리반도체 가격이 3분기는 돼야 반등할 것으로 예상했지만 조기 반등 가능성이 점처진다. 1분기까지는 하락 싸이클을 타겠지만 2분기에는 다시 상승 국면에 접어들 수 있다는 얘기다.

|

파운드리 사업도 성장세를 보이며 매출 일부를 견인할 것이라는 관측이 나온다. 10나노미터 이하 선단공정이 필요한 글로벌 테크기업들이 TSMC와 삼성전자와 계약을 늘릴 수밖에 없다는 것. 물론 ‘고객과 경쟁을 하지 않는다’는 TSMC에 비해 메모리, 비메모리반도체까지 모두 생산하는 삼성전자가 불리할 수 있지만, 최첨단 공장을 위해서는 다른 대안이 없다. 삼성전자도 이를 고려해 최첨단 설비를 강화하는 등 설비·시설투자를 강화하고 있다. 마진 개선이 관건이지만 현재로서는 점유율 확대가 보다 중요한 시점이다.

김경민 하나금융투자 연구원은 “다른 대안이 없다는 측면에서 삼성전자에 위탁제조를 맡기지 않던 글로벌 테크기업들이 삼성전자 파운드리 사업부에 점점 의존하고 있다”면서 “다만 (설비투자 삼성전자 파운드리 부문은 계속 성장할 밖에 없다”며 “(설비투자, 마케팅 비용 등으로)마진 개선 고비를 넘기는 건 시간이 필요하다”고 말했다. TSMC의 사례를 살펴보면, 2018년 3분기에 7나노미터 선단 공정의 매출을 일으킨 이후 양산 초기 비용을 어느 정도 극복하고 마진이 개선된 것은 최근이라는 설명이다.

|

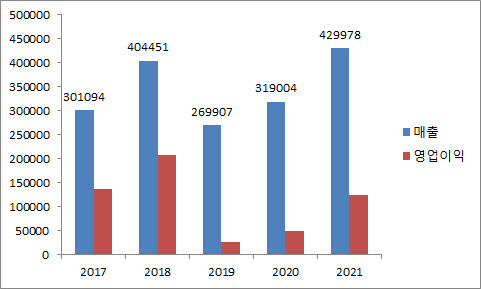

FN가이드가 집계한 올해 실적 컨세서스를 보면 매출액은 50조574억원, 영업이익은 13조7497억원이다. 각각 작년보다 16.42%, 10.79% 증가한 수치다. 인텔 낸드사업부의 매출이 연동되면 매출 60조원도 넘볼 수 있다는 관측이다.

삼성전자와 마찬가지로 D램 반등 가능성이 호재다. KB증권은 △메타버스 플랫폼 구축을 위한 선제적인 서버투자 △서버 업체들이 보유한 D램 재고감소 (4분기 8~9주→ 1분기 현재 6~7주) △메모리 공급업체들의 재고 (2주)가 정상을 하회하고 있어 하반기로 갈수록 점차 D램 가격이 상승할 것으로 예상하고 있다.

특히나 인텔 낸드 플래시 사업 인수로 하이닉스의 성장세는 보다 강화될 것으로 예상된다. 2020년 SK하이닉스가 인텔 인수 결정 발표를 했을 때만 해도 시장에서는 기대보다는 우려 목소리가 컸다. SK하이닉스의 낸드 사업부가 영업손실을 기록하고 있어 시너지보다는 과잉 투자 우려 등이 컸기 때문이다. 하지만지난해 3분기 낸드사업부 흑자전환에 성공했고, 낸드 수요가 커지고 있어 인텔 낸드 인수는 이제 ‘효자’가 될 것이라는 관측이 나온다. 하이닉스는 인텔 인수로 낸드플래시 판매량이 지난해 대비 약 2배로 늘어날 것으로 기대했다.

어규진 DB금융투자 연구원은 “인텔 인수로 낸드부분의 출하가 큰 폭으로 증가할 전망”이라며 “인텔 낸드 사업과 시너지로 중장기적으로 SK하이닉스 낸드사업 성장이 기대된다”고 분석했다.

![[포토] '금융권 공감의 장' 인사말하는 이병래 회장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600936t.jpg)

![[포토]경북 국립의대 신설 촉구, '참석자들에게 인사하는 한동훈'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600846t.jpg)

![[포토]손태승 전 회장, 영장실질심사 출석](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600794t.jpg)

![[포토]정윤하 등장](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600056t.jpg)

![[포토]내년에 또보자 가을](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600715t.jpg)

![[포토]민주당 민생연석회의 참석하는 이재명 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600655t.jpg)

![[포토] '소상공인 힘보탬 프로젝트' 발표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600583t.jpg)

![[포토]정부, 국무회의에서 세번째 `김여사 특검법` 거부권 건의 의결](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600579t.jpg)

![[포토] 이즈나 데뷔](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500181t.jpg)

![[포토]첫 싱글 '라스트 벨'로 돌아온 TWS](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500118t.jpg)