|

그런데 원유상품의 움직임은 조금 다릅니다. United States Oil ETF(USO)는 해당 기간 동안 단 9.38% 올랐습니다. 유가가 오른 만큼 올랐어야 했는데 그러지 못한 겁니다. 왜 그런 걸까요? 여기에 유가상품의 비밀이 숨어있습니다.

콘탱고 현상에…유가 폭등해도 ETF·ETN은 제자리

‘콘탱고 현상’이란 먼 미래의 선물일 수록 가격이 높아지는 것을 말합니다. 유가가 단 기간에 많이 급락했을 경우 많은 사람들은 ‘지금은 바닥이어도 나중엔 가격이 오르겠지?’라고 생각하죠. 그러니 당장 이번달 선물(근월물)보다 다음달, 다다음달(원월물)로 갈 수록 가격이 더 높아지는 겁니다. 2016년 상황과 현재 상황이 그렇죠.

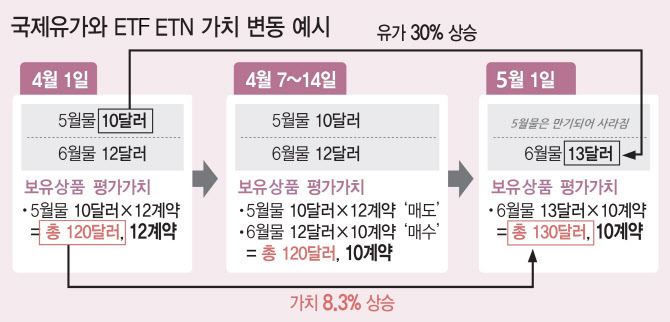

선물은 달마다 만기가 돌아오고 사라집니다. ETF·ETN의 기초자산인 원유선물도 매달 다음달 선물로 갈아타야 하죠(롤오버). 콘탱고 상황에선 다음달 선물값이 더 나가다 보니 지금 갖고 있는 싼 선물을 매도하고 값이 비싼 다음달 선물을 사야하는 상황에 처하고 여기서 손실이 누적됩니다.

|

그런데 5월 초가 돼보니 6월물이 13달러로 오릅니다. 그러면 원유가격은 4월 10달러에서 5월 13달러로 30% 상승한 게 됩니다. 하지만 5월 초 갖고 있는 내 원유 10계약 어치는 130달러(10계약x13달러)밖에 안되죠. 즉 120달러에서 130달러로 단 8.3% 올랐을 뿐인 겁니다.

뉴스에서 말하는 유가는 내 상품과 달라…‘김치프리미엄’까지 문제

|

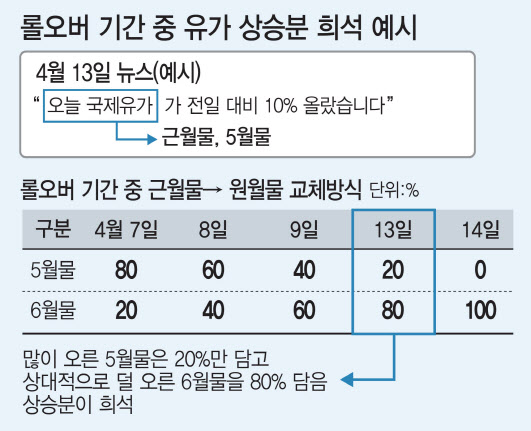

또 롤오버는 이달 7~14일에 이뤄지기 때문에 이후 14~21일 동안은 유가 상승분을 단 1%도 못 따라갑니다. 14일까지 6월물로 선물을 다 갈아끼운 상태인데 21일까진 뉴스에서 5월물로 유가 변동을 전하니까요. 매달 중·후반엔 이런 일이 반복되죠. 이 모든걸 전문용어로 ‘롤오버 비용’이라고 하고, 여기까진 2016년과 현재의 상황이 비슷합니다.

그런데 최근엔 여기서 더 문제가 되는 게 있습니다. 비트코인 열풍 당시 ‘김치프리미엄’과도 비슷한 현상인데요. 주로 레버리지·인버스 ETN이 문젭니다. 사려는 사람이 너무 몰려들다 보니 증권사가 이 물량을 감당 못해내고 있습니다. 원래라면 증권사가 외국에서 원유선물을 조달해 국내 시장에서 비슷한 가격에 팔아야 하는데(적정가치로 호가를 제시), 사려는 사람이 너무 많아지니 이 역할을 제대로 못하고 있습니다. 그러다 보니 호가는 천정부지로 높아지고 적정가치보다 훨씬 높은 가격에 매매가 체결되는 거죠. 이걸 ‘괴리율’이 커진다고 합니다. 최근 이 괴리율이 종목에 따라선 80%도 벌어진 상태이고, 계속 괴리율이 좁혀지지 않는다면 무기한으로 단일가에만 매매해야 합니다. 비싸게 팔 수 있는데도 그럴 수 없고, 싸게 살 수 있는데도 그럴 수 없게 되는 겁니다.

원유상품 투자, 매수와 매도는 간단한데 그 속에 숨어 있는 원리는 굉장히 복잡하죠? 전문가들은 이런 점들을 다 감안해 투자해야 한다고 경고하고 있으니 주의 깊게 살펴볼 필요가 있겠습니다.

![[포토]이데일리 퓨처스포럼 송년회 무대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801622t.jpg)

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

![[포토]이틀 연속 폭설에 눈 쌓인 북한산](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801096t.jpg)

![[포토]서울리빙디자인페어 in 마곡](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800810t.jpg)

![[포토] 서울역 환승센터](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800768t.jpg)

![[포토] 미국 캘리포니아 '석류' 첫 출시](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800646t.jpg)

![[포토]'돈이 보이는 창' 찾은 함영진 우리은행 부동산리서치랩장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801076t.jpg)

![[포토]통화정책방향 기자간담회, '물 마시는 이창용 한은 총재'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800833t.jpg)

![[포토] '질퍽거리는 눈 피해서'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800590t.jpg)

![[포토]이재명, 한국거래소 찾아 국내 주식시장 활성화 논의](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800462t.jpg)

!["또 눈 온다"…영하 추위에 꽁꽁 언 도로, 출근길 '빨간불'[오늘날씨]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112900038b.jpg)

![[단독]SNS 성범죄 증거 삭제 막는다…'불법 영상물 보전명령 도입'](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112900101h.jpg)