|

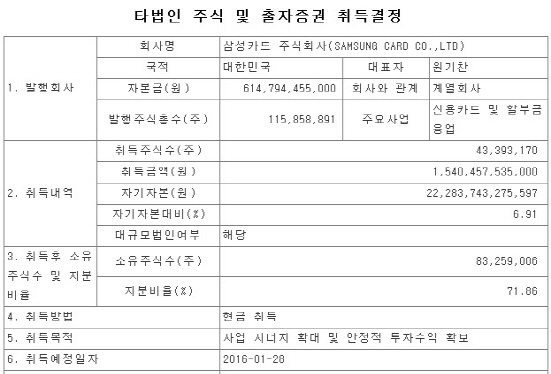

그동안 사실 삼성카드 지분 매각설은 조심스레 계속 제기된 사안인데요, 중국의 안방보험이 인수한다는 시장의 루머가 돌기도 했습니다. 그런데 뚜껑을 열어보니 삼성생명이 계열사 지분을 거둬들인 겁니다.

Q:삼성은 왜 금융지주를 말하지 않나

이번 지분거래를 두고 삼성생명의 금융지주회사 전환이 급물살을 탈 것이라는 얘기도 나오는데 급물살까지는 아니고 먼 미래를 위해 서서히 움직이고 있다는 정도로 해석하는게 현재로선 ‘과잉해석’을 피하는 길인 듯 합니다. 삼성은 지금껏 금융지주회사 하겠다는 얘기를 하지 않습니다.

삼성생명이 금융지주회사가 되기 위해선 법이 하나 만들어져야 합니다. 김경란 아나운서의 남편이기도 한 김상민 새누리당 의원이 발의한 공정거래법 개정안인데요. 19대 국회가 끝날 때까지 통과되지 않은 법안은 연장되는게 아니라 자동폐기됩니다. 해당 법안은 19대 국회에서 제대로 논의된 적도 없으니 휴지통으로 들어가는 건 100%입니다. 그럼 다음 총선에서 국회의원을 새로 뽑고 또 법안 발의하고 논의할 시간이 많이 걸립니다. 그렇다고 20대 국회에서는 통과가 확실하다는 장담도 어렵습니다. 중간금융지주회사 설립은 박근혜 대통령의 지난 대선 공약사항이기도 한데 야당은 찬성하지 않습니다.

국회 논의가 더 필요한데 삼성이 먼저 삼성생명을 중간금융지주회사로 가겠다고 선언하는 것은 자칫 국회를 압박하는 것으로 오해살 수도 있을 겁니다. 조심스러울 수 있는 상황입니다.

|

Q: 삼성, 금융지주사법보다 더 신경쓰이는 것은

삼성은 과연 금융지주회사로 전환할 것인가. 물론 삼성의 공식입장이 나오면 명확해 지겠지만 그렇지 않다면 신호탄은 삼성생명이 보유한 삼성전자 지분(7.12%)이나 삼성물산이 보유한 삼성생명 지분(19.34%)과 같은 금융·비금융사의 지분 처리 움직임이 될 것입니다.

대기업집단 가운데 보험사가 그룹 핵심회사를 지배하는 곳은 삼성뿐이고, 결국 이 법이 겨냥하는 지점은 삼성생명과 삼성전자를 연결하는 지분고리입니다. 한마디로 생명이 보유한 전자 지분을 취득가격 대신 공정가로 계산해서 정리하라는 것입니다. 삼성으로선 가장 신경 쓰이는 법 중 하나이죠.

다가오는 총선이 끝나면 정치권은 곧장 대통령선거 모드로 돌입합니다. 경제민주화 화두는 어떤 형태로든 또다시 나올 것입니다. 이 법은 중간금융지주사법과 반대로 여당이 적극적이지 않아서 당장 통과는 어렵겠지만 삼성으로선 잠재적 부담이 될 것입니다.

Q: 삼성은 15조원어치 주식을 어떻게 하나

이러한 정치권 이슈를 놔두고라도 한국을 대표하는 기업 삼성이 지금의 지배구조를 계속 유지하지 않을 것은 분명해 보입니다. 그렇기에 삼성이 지난 몇 년간 부지런하게 움직여온 것이겠죠.

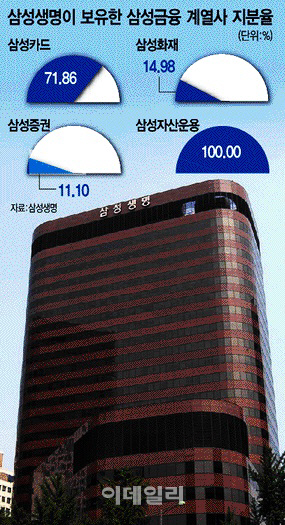

삼성생명은 이번에 카드지분을 인수하기 전에도 꾸준히 그룹내 흩어져 있던 금융계열사 지분을 거둬들였습니다. 2013년에 삼성전기·물산·중공업으로부터 삼성카드 지분 6.29%를 매입한 것처럼 말입니다. 삼성그룹은 앞으로도 금융계열사와 제조업계열사, 즉 금산분리와 맞지 않는 지분을 순차적으로 정리해나갈 것으로 보입니다.

최대 관건은 삼성생명이 보유한 15조원 어치의 삼성전자 지분인데, 금융지주회사는 제조업체 지분을 가지면 안되기에 이 지분을 팔아야합니다. 워낙 덩치가 커서 누구한테 팔꺼냐 문제가 생기죠.

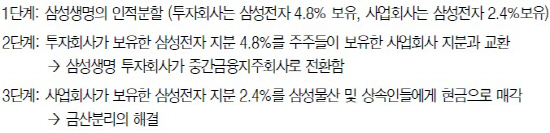

유진투자증권의 김준섭 애널리스트가 이런 분석을 내놨습니다. 개인적으로는 관심을 가지는 분석입니다.

|

이 방안은 중간지주회사법의 국회 통과 여부와 관계없이 현 구도에서 생명이 가진 전자 지분을 총수일가 등이 보유하게 하면서 금산 분리를 끊어내는 방안 중 하나입니다. 물론 이건희 회장이 보유한 삼성생명 지분 4조5000억원 어치에 대한 세금 납부가 뒤따릅니다. 삼성이 어떤 선택을 할지는 아직 알 수 없습니다.

Q: 삼성생명은 왜 카드지분 통째로 샀나

삼성생명이 삼성카드 지분을 삼성전자로부터 매입했지만 1~2%도 아니고 통째로 다 샀다는 점에 주목하는 시각도 있습니다. 금융지주회사는 자회사 지분을 30%만 가지고 있어도 되는데 말이죠. 그래서 일각에선 삼성카드를 쪼개서 다시 팔 수도 있다는 추측도 나옵니다. ‘원샷법’이라 불리는 기업활력제고특별법이 시행되면, 주주총회없이 간이(분할)합병을 할 수 있는 자회사 지분율이 90%에서 3분의2로 완화됩니다. 삼성생명이 카드 지분을 71% 가지게 되니까 3분의2가 넘기 때문에 요건이 충족되긴 합니다. 다만 실제 이렇게 할지 아직은 알 수는 없고, 일단 대다수 금융지주회사를 보면 지분율 30%란 말 그대로 ‘최저한도’일 뿐 대부분은 그 이상의 지분은 보유하고 있습니다. 아직은 큰 의미를 찾지 못하겠습니다.

마지막으로 금융지주회사 같은 복잡하고 예측 어려운 문제는 놔두고 한 가지 그나마 분명해 보이는 점을 말씀드립니다. 그동안 시장에서는 삼성생명을 둘러싸고 주가가 많이 오르기 힘들지 않겠느냐는 추측이 있었던 것도 사실입니다. 삼성생명 주가가 너무 오르면 나중에 증여나 상속할 때 세금부담이 너무 크지 않겠느냐는 일각의 추측, 말 그대로 ‘썰’인데요.

이런 우려는 이번 일로 인해 다시한번 불식된 것이라는는 생각이 듭니다. 삼성생명이 최근 자사주를 연거푸 매입 했는데 규모도 꽤 큽니다. 지난해는 7000억원 어치, 그저께도 다시 3000억원 어치 매입하겠다고 공시했습니다. 삼성생명이 금융지주회사의 밑그림을 그리는 것이든, 자사주를 매입하는 것이든, 삼성생명의 기업(주식)가치 측면에서 적어도 마이너스 요소는 아닐 겁니다. 이 얘기는 삼성그룹이 삼성생명 지분 증여·상속 세금에 대한 고민보다는 안정적인 지배구조와 승계, 주주들의 지지에 더 비중을 두는 것 아닌가 하는 생각입니다.

<이 기사는 매주 금요일 방영되는 이데일리TV 마켓플러스-주식 톺아보기 프로그램의 내용을 재구성한 기사입니다.>

▶ 관련기사 ◀

☞ 삼성생명, 삼성전자 보유 삼성카드 지분 전량 매입(종합)

☞ [원샷법]①삼성그룹, 전자·SDS 합병보단 新사업 재편 `속도`

☞ 이재용 부회장, 삼성엔지니어링 구하기 ‘SDS 팔아 실탄확보’

![[포토] 휘슬러x구세군 사랑샘 자선냄비 체험관 전달식](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112700766t.jpg)

![[포토] 설경](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112700612t.jpg)

![[포토]박찬대, '군주민수'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112700587t.jpg)

![[포토]발렌타인 글렌버기 스몰배치 16년 출시](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112700578t.jpg)

![[포토] '금융권 공감의 장' 인사말하는 이병래 회장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600936t.jpg)

![[포토]경북 국립의대 신설 촉구, '참석자들에게 인사하는 한동훈'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600846t.jpg)

![[포토]손태승 전 회장, 영장실질심사 출석](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600794t.jpg)

![[포토]정윤하 등장](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600056t.jpg)

![[포토]내년에 또보자 가을](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600715t.jpg)

![[포토]민주당 민생연석회의 참석하는 이재명 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600655t.jpg)