[이데일리 고준혁 기자] 기업들을 압박하는 이슈가 발생하고 있다. 미국 연방준비제도(Fed)는 완화적인 통화정책을 정상화하려 하고 있고 원자재 가격이 연초 대비 급등했다. 각각 부채 부담과 마진 스퀴즈(수익성 압박) 요인이다. 이를 견뎌낼 수 있는 ‘고퀄리티’ 기업이 주식시장에서도 살아남을 수 있다는 분석이 나온다.

이재윤 SK증권 연구원은 “퀄리티를 점검해야 하는 이유는 코로나19에 대응해 시행했던 정책들의 정상화 시도와 원자재 가격 급등이 있기 때문”이라고 전했다.

우선 미국에선 8~9월 연준의 테이퍼링의 공식 발표가 점쳐지고 있고, 이번 달 초 코로나19 대책 중 하나였던 유통시장 기업신용기구(SMCCF) 보유 자산은 이미 축소했다. 지난 11일 한국은행도 연내 기준금리를 인상할 것이란 신호를 줬고, 코로나19 대책 중 하나였던 ‘은행 유동성 커버리지 비율(LCR) 규제 완화’를 올 9월에 종료된다. 이같은 정상화는 정책 수혜로 살아남은 좀비 기업들에 큰 타격이 될 수 있을 것으로 관측된다.

이밖에 글로벌 경기회복세로 그동안 원자재 가격의 급등세가 나타났다. 주요 원자재 선물 가격을 나타내는 CRB 지수는 연초 이후 약 25% 올랐다. 우량 기업의 경우 가격 전가를 해도 매출 타격 위험이 덜하거나, 마진 스퀴즈에 따른 타격도 심하지 않을 것으로 보인다.

이 연구원은 “재무구조가 안정적인 기업일수록 이로 인한 타격은 크지 않을 것”이라며 “퀄리티 지표에 대한 관심 고조에 따라 고퀄리티 종목이 부각될 수 있단 판단이다”라고 말했다.

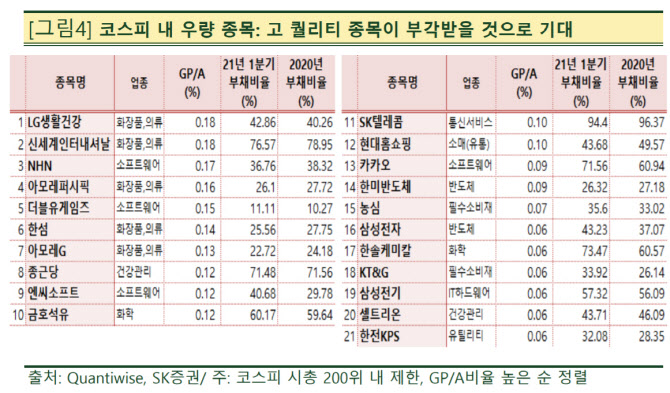

퀄리티 주식이란 △예측 가능한 잉여현금흐름 창출 능력 △높은 투하자본수익률(ROIC) △회사 성장을 위한 수익의 재투자 등 요건을 갖춘 종목을 말한다. 이 연구원은 우량주를 선별하는 여러 퀄리티 팩터 중 지난 2010년 이후부터 백테스팅 성과가 가장 좋았던 ‘매출총이익/총자산(GP/A)’ 지표를 토대로 고퀄리티 종목을 선별했다. 향후 정책 정상화 과정에서 GP/A가 높은 종목에 관심이 쏠릴 것으로 기대했다.

![[포토] '금융권 공감의 장' 인사말하는 오화경 회장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600932t.jpg)

![[포토]경북 국립의대 신설 촉구, '참석자들에게 인사하는 한동훈'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600846t.jpg)

![[포토]손태승 전 회장, 영장실질심사 출석](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600794t.jpg)

![[포토]내년에 또보자 가을](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600715t.jpg)

![[포토]민주당 민생연석회의 참석하는 이재명 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600655t.jpg)

![[포토] '소상공인 힘보탬 프로젝트' 발표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600583t.jpg)

![[포토]정부, 국무회의에서 세번째 `김여사 특검법` 거부권 건의 의결](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600579t.jpg)

![[포토] 이즈나 데뷔](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500181t.jpg)

![[포토]첫 싱글 '라스트 벨'로 돌아온 TWS](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500118t.jpg)

![[포토] 의원들과 인사나누는 이재명 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500985t.jpg)