[이데일리 이용성 기자] DB금융투자는 30일

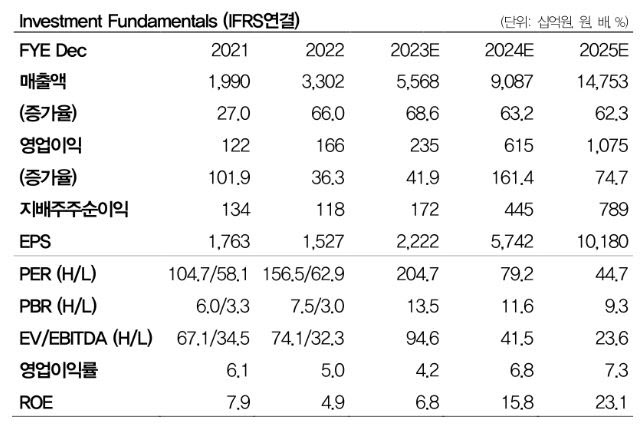

포스코퓨처엠(003670)에 대해 수율의 경우 연내 정상화될 것으로 기대되며 내년부터는 상대적으로 수익성이 높은 단결정 양극재 출하 본격화에 따른 가파른 실적 개선을 전망한다고 밝혔다. 투자의견은 ‘매수’, 목표가는 41만원에서 57만원으로 상향했다. 전 거래일 종가는 45만5000원이다.

| | (사진=DB금융투자) |

|

정재헌 DB금융투자 연구원에 따르면 포스코퓨처엠의 3분기 매출액은 1조4350억원으로 직전분기 대비 20.3% 늘고, 영업이익은 655억원으로 직전분기 대비 25.6% 늘어날 것으로 예상했다.

이는 에너지소재 부문의 수익성 개선에 따른 증익때문인 것으로 정 연구원은 분석했다. 그는 “전기차 수요 둔화 및 양극재 출하량 부진 우려에도 단결정 N86 양극재 출하량이 증가하며 실적이 전 분기 대비 대폭 개선될 것으로 전망한다”며 “다만, 전사 영업이익률의 경우 양극재 평균판매 단가 하락에 따른 가공 마진 축소와 단결정 양극재 수율 이슈 영향에 전 분기 대비 소폭 개선되는데 그칠 것으로 예상한다”고 전했다.

수율은 단기 이슈에 불과하고, 단결정을 통한 실적 개선과 추가 고객사 확보에 주목해야 한다는 것이 정 연구원의 분석이다. 그는 “1분기 단결정 양극재 양산 개시 이후 수율 이슈가 지속되고 있음에도 로우싱글 수준의 수익성 확보하고 있는 것으로 파악된다”며 “수율의 경우 연내 정상화 될 것으로 기대되며 2024년부터는 상대적으로 수익성이 높은 단결정 양극재 출하 본격화에 따른 가파른 실적 개선을 전망한다”고 내다봤다.

그러면서 단결정 양극재 등 제품 포트폴리오 다각화를 통해 적극적인 고객사 확대를 추진하고 있다는 점과 일부 고객사와는 이미 협의를 진행 중이라는 점 또한 강점이라는 것이 정 연구원의 설명이다. 그는 “리튬 가격 급락과 수율 이슈로 인해 단기 실적이 시장 기대치를 하회하고 있다는 점은 아쉽지만, 그룹 차원의 원재료 수직 계열화와 발빠른 단결정 양극재 양산은 충분한 프리미엄 요인이라고 판단한다”고 강조했다.