[이데일리 이정현 기자] 메리츠증권은 세경하이테크(148150)에 대해 “과도한 우려를 기회로 활용할 수 있는 시점”이라 진단했다. 투자의견은 ‘매수’, 목표가는 1만2000원을 ‘제시’했다.

양승수 메리츠증권 연구원은 “재료비 상승 및 일부 수율 이슈로 시장 기대대비 부진한 수익성을 기록했으나 우려 대비 양호한 실적과 폴더블 신규 고객사 확보, 열폭주 방지 관련 2차전지 자회사인 세스맷의 신소재 매출 발생이 예상됨에 따라 비중확대를 추천한다”며 이같이 밝혔다.

세경하이테크는 국내 고객사 폴더블 신작 흥행 실패와 함께 주가가 고점 대비 49.3% 하락했다. 흥행 실패로 인한 상고하저의 실적 흐름은 아쉬우나 △우려 대비 양호한 실적 흐름이 예상되고 △독점적인 지위를 바탕으로 북미 업체의 시장 참여시 공급망 합류 가능성이 높으며 △최근 시장에서 주목 받는 열폭주 방지 관련 2차전지 자회사인 세스맷의 신소재 매출 발생이 하반기 내 가능할 것으로 예상된다.

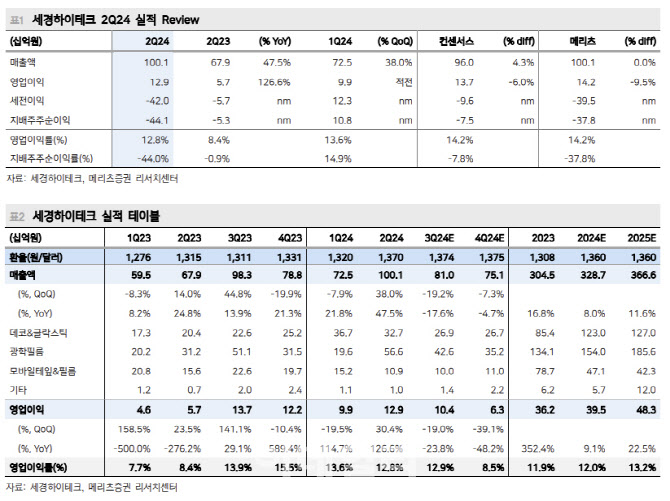

세경하이테크는 연결기준 2분기 매출액이 전년동기대비 47.5% 증가한 1001억원, 영업익은 126.6% 늘어난 129억원으로 시장 컨센서스를 하회했다. 양 연구원은 “폴더블 선행생산 및 소재변경으로 인한 ASP 상승이 매출 성장을 견인했고 1분기에 신규로 반영된 아이패드향 OCA 필름 매출액도 소폭 성장했다”면서도 “폴더블 보호 필름의 소재 변경으로 인한 재료비 상승과 함께 공법 변화로 인한 생산 수율 이슈가 발생했던 것으로 파악되며 생산 수율은 7월부터 정상화되었으나 기대대비 부진한 수익성을 기록했다”고 진단했다.

메리츠증권은 세경하이테크의 3분기 매출액은 전년동기대비 17.6% 감소한 810억원, 영업익은 23.8% 적은 104억원을 기록할 것으로 전망했다.

양 연구원은 “올해 국내 고객사 폴더블 신작 수요는 전년 대비 부진한 것으로 파악된다”며 “슬림 모델의 추가 출시가 변수이나 조기 생산이 진행된 만큼, 3분기는 매출 감소가 불가피하다”고 우려했다.

다만 “다른 폴더블 업체들과 다르게 동사는 3분기에도 두 자릿수 수익성 유지가 예상되는데, 이는 임가공 형태로 매출 인식이 이뤄지는 아이폰향 OCA 필름 매출액이 반영되기 때문”이라며 “폴더블 매출 감소에도 높은 수익성이 기대된다는 점에서, 동사의 높아진 이익 체력에 주목할 필요가 있다”고 말했다.

![[포토]오토바이 이용해 오후 논술고사장으로 이동하는 수험생](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112400241t.jpg)

![[포토]여야의정 협의체 회의 참석하는 한지아-이만희-김성원](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112400218t.jpg)

![[포토]기름값 6주 연속 상승](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112400195t.jpg)

![[포토]고궁 찾은 관광객들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112400185t.jpg)

![[포토]장원영, '러블리하죠?'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112400125t.jpg)

![[포토]축사하는 이상원 양형위원장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112200974t.jpg)

![[포토] 농가희망봉사단, 마을회관 기증품 전달](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112200740t.jpg)

![[포토]축사하는 한덕수 국무총리](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112200598t.jpg)

![[포토]오언석 구청장 '경원선 지하화 추진협의회' 출범식 참석](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112101263t.jpg)

![‘저가 매력’ 커진 韓증시…“낙폭과대주 중심 저점 UP”[오늘증시전망]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112500166h.jpg)