|

|

한국P2P금융플랫폼협회 관계자는 15일 “주요 P2P 대출 플랫폼에서의 중복 대출을 제한한다”고 밝혔다.

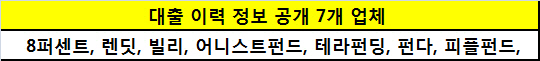

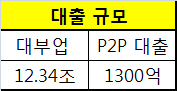

지난 10일 기준으로 7개 상위 업체의 대출 규모는 1300억원으로 급증했지만 대출 이력을 공개하지 않아 중복 대출 등 악의적 금융사고 리스크에 노출됐다.

현재 해당 업체는 8퍼센트, 렌딧, 빌리, 어니스트펀드, 테라펀딩, 펀다, 피플펀드 등 7개 회원사다. 이들 업체에서 P2P 대출을 받는 신청자가 다른 업체에서 중복 신청을 하면 구체적인 업체명은 아니지만 ‘이용 내역’을 알 수 있게 된다. 대출 심사 과정에서 다른 업체의 이력이 조회되면 이를 이유로 거절할 수 있는 셈이다. 김 대표는 “지금까지 한 명이 여러 P2P 업체에 중복 대출을 받아도 알 방법이 없었다”며 “전체 대출자 중 많은 비중은 아니지만 중복 대출을 이유로 거절되는 경우가 나오고 있다”고 말했다.

금융당국 “중복 대출 걸러내는 좋은 취지”

김대윤 피플펀드 대표는 “은행과 제휴한 P2P 업체들의 대출 정보는 시중 은행과 공유한다”며 “각 금융권의 대출 정보 공유는 리스크 관리를 위한 전제 조건”이라고 말했다.

특히 일부 업체들은 P2P 대출은 정보 공유가 되지 않아 대출 시 신용등급이 오른다고 홍보하지만 시장 규모가 커지면서 대부업과 똑같이 대출 이력을 공유해야 한다. 대부업협회 관계자는 “현재도 대부업으로 등록한 P2P 업체 중에 자산 50억원 이상이면 한국신용정보원에 대출정보를 집중하고 있다”며 “이런 경우는 현재도 대부업체 간 대출정보를 공유하고 있다”고 말했다.

내달부터는 대출 규모가 120억원 이상이면 의무적으로 한국신용정보원에 공개해야 한다. 금융당국도 시장자율적인 규제장치를 마련한 데 대해 환영의 뜻을 나타냈다.

금융당국 관계자는 “P2P대출 수요가 있는 상황에서 대출정보 공유를 통해 중복대출을 걸러내려는 것은 좋은 취지로 보인다”며 “다만 구체적으로 어떤 방식으로 어떤 정보를 공유할 것인지는 볼 필요가 있을 것”이라고 말했다.

![[포토]참관하는 오세훈 시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103000777t.jpg)

![[포토] 뮤지컬 '광화문 연가'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24102901231t.jpg)

![[포토]국내 증시, 개인·기관 순매수에 0.2%대 강보합 마감](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24102901112t.jpg)

![[포토]사랑한다 응원한다](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24102901070t.jpg)

![[포토]'대화하는 최상목-박성재'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24102900933t.jpg)

![[포토]'추모'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24102900896t.jpg)

![[포토]'국정감사 출석하는 조태용 국정원장'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24102900815t.jpg)

![[포토]2024 적십자 바자 행사](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24102900792t.jpg)

![[포토]지한솔,여기가 우승 맛집이네](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24102700527t.jpg)

![[단독]현대차,중국·인도 겨냥해 '현지 맞춤형' 내장시스템 선보인다](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103001339t.jpg)