은행이 고객과 ‘사적화해’를 바탕으로 보상에 나서면 법이 엄격히 금지한 ‘손실보전 금지조항’을 위반할 수 있다는 점을 내세웠다. 자본시장법 55조에 따르면 금융회사는 투자상품을 팔 때 사전에 수익을 약정하거나 사후에 보상해서는 안된다고 명시돼 있다. 보상할 수 있는 경우는 금융회사 스스로 판매과정에서 잘못을 인정하고 투자자와 사적화해를 했을 때, 또 법원의 판결, 금융감독원 분쟁조정위원회가 배상을 결정했을 때만 예외적으로 허용한다.

결국 법원이나 금융당국의 판단 이전에 보상에 나서면 자신의 불완전판매 잘못을 스스로 인정하는 모양새가 된다. 이는 추가적인 법적 책임으로 이어질 수 있다. 보수적 은행권에서는 이런 식의 선보상에 대해 소극적인 태도를 보이는 배경이다.

|

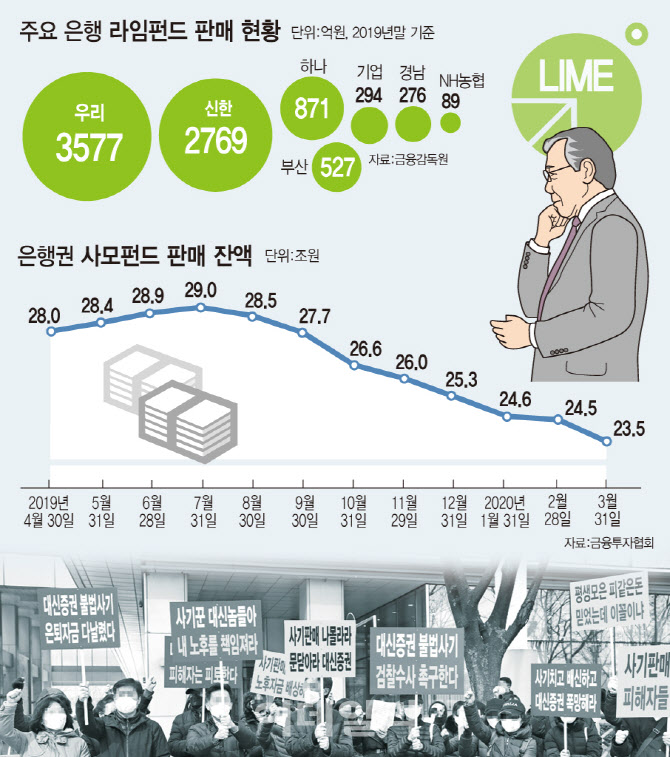

그런데 반년도 안돼 분위기가 확 달라졌다. KB증권(호주 부동산펀드), 신영증권(라임 펀드) 등이 먼저 나서 보상을 결정했고, 하나은행(이탈리아 헬스케어펀드)까지 가세해 선보상에 나섰다. 최근에는 라임펀드를 판 7개 은행이 투자금액의 약 50%를 가지급하는 방안이 검토되고 있다.

이렇게 달라진 것은 금융당국과 은행의 이해가 맞아떨어졌기 때문이다. 윤석헌 금감원장 취임 이후 소비자 보호는 금감원의 최우선 목표다. 금감원은 이번에 은행권이 자율적 보상에 나서도록 사실상 분위기를 조성했다는 게 금융권 시각이다. 금감원은 투자자에 대한 선보상이 손실보전 약정을 금지한 자본시장법 55조 위반이 아니라는 내용을 담은 ‘비조치의견서’까지 은행에 써 줬다. 검사나 제재과정에서 선보상을 문제 삼지 않겠다는 일종의 ‘사전 면죄부’다. 금감원이 이런 비조치의견서를 보낸 것은 이번이 처음이다.

이러다 PB기반 무너질라..‘고객 달래기’

은행 스스로도 흔들리는 영업기반을 지키려는 측면도 있다. 사고가 터진 해외 사모펀드에 투자한 투자자들 대부분은 은행의 큰손 고객이다. 펀드의 손실이 확정되고 분쟁조정이 끝나려면 적어도 3년 이상 걸리는데 이 기간 큰손들의 목돈이 묶이게 된다. 이들이 등을 돌리면 은행의 주요 먹거리인 자산관리(WM) 부문이 통째로 무너질 수 있는 상황이다.

‘투자자 보호’ vs ‘도덕적 해이’

투자자 입장에서는 나쁠 게 없다. 현재 은행권에서는 투자 원금의 최대 50%를 먼저 돌려주는 방안이 거론된다. 이 돈을 받은 뒤라도 또 분쟁 조정이나 법원 판단이 유리하게 나오면 나머지 차액도 보상받을 수 있다.

다만, 금융권 안팎에서는 이런 선보상이 나쁜 선례가 될 것이란 우려가 나온다. 금융회사나 투자자의 도덕적 해이를 부추긴다는 측면에서다. 무분별하게 금융상품을 사고판 뒤 문제가 터지면 보상을 요구하거나 이에 응하며 제재를 피하는 분위기를 조장할 수 있다는 것이다.

대형 법무법인 소속의 한 변호사는 “지금과 같은 사적보상은 투자자들의 성향과 관계없이 일률적으로 배상하는 방식”이라면서 “원칙과 기준이 없는 사적화해와 보상의 부작용은 고스란히 금융기관과 국민의 몫이 될 수 있다”고 지적했다.

금감원의 태도를 문제 삼는 목소리도 있다. 소비자보호에 파묻혀 투자자 자기책임이라는 금융시장의 대원칙을 약화할 수 있다는 지적도 나온다. 고동원 성균관대 법학대학원 교수는 “사적화해를 통한 배상도 넓은 의미에서는 손실보전에 해당할 수 있다”면서 “비조치의견서 발부는 신중히 결정했어야 할 사안”이라고 말했다.

|

![[포토]이재명 민주당 대표, 공직선거법 위반 혐의 1심 선고 공판 출석](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111501017t.jpg)

![[포토]'구속VS무죄' 이재명 공판 앞두고 쪼개진 서초동](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111500881t.jpg)

![[포토] 개인정보보호위원회 기자설명회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111500752t.jpg)

![[포토]고생했어~](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401524t.jpg)

![[포토] 걷고 싶은 거리](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401206t.jpg)

![[포토] 광복 80주년 기념사업 시민위원회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401169t.jpg)

![[포토]1400원 뚫은 원-달러 환율…외환당국 '적극개입' 시그널](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401121t.jpg)

![[포토]송길영 작가 "지상파를 역전한 넷플릭스" 기조강연](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401082t.jpg)

![[포토]외규장각 의궤 전용 전시실 일반에 공개](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401057t.jpg)

![[속보]이재명, 1심 징역 1년·집행유예 2년…확정 땐 대선 출마 불가](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111501063h.jpg)