|

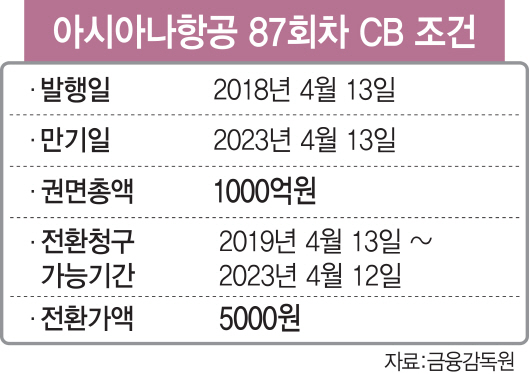

아시아나항공 주가는 1년 전 CB 발행 이후 한 달여 지난 시점부터 줄곧 액면가를 밑돌았고 투자자들은 투자금 회수가 불확실해진 탓에 전전긍긍해 왔다. 재무 구조 부실 등으로 매각이 아닌 법정관리로 가게 될 경우 채권 상환이 제대로 이뤄지지 못해 큰 손실로 이어질 수 있는 상황이었다.

전세가 순식간에 역전되자 CB 투자가 신의 한수였다는 평가마저 나오고 있다.

지옥에서 천당으로..1천억 CB의 뒤바뀐 운명

그러던 중 박삼구 회장의 전격 퇴진과 함께 아시아나항공이 시장에 매물로 나오면서 주식시장에서 가치 재평가가 빠르게 이뤄졌다. 지난달까지만 해도 상환이 불확실하다며 담보까지 요구했던 CB 투자자들은 일제히 환호했다. 마침 지난 13일부터 전환 청구가 가능해졌고 현재 주가 기준으로도 이미 40% 이상의 수익을 낼 수 있는 상황이 됐기 때문이다. 한달 전만 해도 CB 투자자들은 아시아나항공의 감사의견 비적정 사태로 신용등급 하락 위험이 발생하자 기한이익상실(EOD) 가능성을 염려했다. 그야말로 드라마틱한 상황 전개다.

“ABS 과다..문제 생겨도 누군가 인수”

임 사장은 “1년전은 물론이고 최근까지만 해도 아시아나항공에 거액을 투자할 가치가 있느냐는 질문을 많이 받았다”며 “역설적으로 들리겠지만 투자할 때 안 좋은 소리를 많이 들으면 성공하는 경우가 많은데 이번에도 그렇게 됐다”고 말했다. 그는 “아시아나항공의 펀더멘털이 탄탄해 혹여나 돌발적인 문제가 생겨도 누군가가 인수할 거라 봤다”면서 “투자 수익을 확신했다”고 덧붙였다.

그러면서 당장 차익 실현을 하기보다 좀 더 긴 투자를 할 의향을 내비쳤다. 임 사장은 “아직은 평가이익에 불과한 상황이기 때문에 더 길게 보고 있다”며 “매각 관련 한동안 부침이 있겠지만 결국 아시아나항공의 펀더멘털이 강화되는 쪽으로 흘러가게 될 것”이라고 판단했다. 돌이켜보면 1조원이 훌쩍 넘는 아시아나항공의 자산유동화증권(ABS) 때문에라도 법정관리행은 어렵고 결국 매각 수순을 밟을 것으로 본 것이 합리적 판단이었다는 평가다.

![[포토] 미소짓는 오세훈 서울시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900574t.jpg)

![[포토]제주공항 폭설 대비 제설훈련](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900542t.jpg)

![[포토]`건진법사` 영장심사 출석…尹 부부 관계 질문에 `침묵`](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900519t.jpg)

![[포토]정책조정회의 참석하는 박찬대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900367t.jpg)

![[포토]2024 크리스마스 씰 증정식](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121800960t.jpg)

![[포토]11만 달러 바라보는 비트코인](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121800947t.jpg)

![[포토] '복합지원 2.0' 우수 직원 표창](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121800923t.jpg)

![[포토]우원식 국회의장, '군 장병들과 오찬'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121800878t.jpg)

![[포토]한지은, 화려한 등장](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121800102t.jpg)

![[포토]'발언하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121800811t.jpg)

![[포토]안소현-김성태 본부장,취약계증 후원금 전달식 진행](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24121400036h.jpg)