|

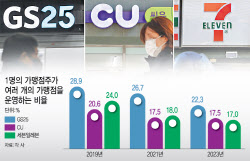

비우량 회사채 발행이 급증추세다. 은행 대출을 통한 자금조달이 쉽지 않은 기업들이 고금리 회사채로 자금을 조달하고 있어서다. 수요 또한 넘쳐난다. 저금리 기조가 장기화하면서 고수익 투자상품을 찾는 투자자들이 늘어나자 일선 창구에서는 고금리 회사채를 찾는 투자자 문의가 줄을 잇고 있다. 경기악화시 제2의 한진해운 사태가 재발할 수 있다는 점에서 주의가 필요하다는 지적이다.

16일 금융감독원에 따르면 지난해 BBB 등급 비우량 회사채 발행규모가 1조9000억원에 달했다. 2014년만 해도 연간 발행규모가 9000억원대에 불과했던 것과 비교하면 2배 이상 급증한 규모다.

BBB등급은 투자적격등급이기는 하지만 바로 아래가 투기등급이라는 점에서 위험도가 높다. 신용등급이 한단계만 하락해도 손실을 피하기 어렵다. 안정성을 중시하는 기관투자자들이 BBB등급 회사채 매입을 꺼리는 이유다.

김기명 한국투자증권 연구원은 “BBB등급 회사채는 비교적 위험한 투자 상품인데도 날개 돋힌 듯 팔리고 있다”면서 “그만큼 투자자들이 리스크에 둔감해진 것”이라고 말했다.

![[포토] 키자니아 찾은 노동진 수협중앙회장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070200972t.jpg)

![[포토]본회의, ''대화하는 박성재-이상민-신원식'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070200840t.jpg)

![[포토]서울 시청역 인근서 역주행 차량 사고 현장에 이어지는 추모발길](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070200732t.jpg)

![[포토]장마시작, 출입통제된 청계천](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070200729t.jpg)

![[포토] 파병 앞두고 파이팅 외치는 아크부대 장병들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070200692t.jpg)

![[포토]저출생 위기 극복을 위한 선포식 내빈들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070200682t.jpg)

![[포토] 워싱턴체리 출시](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070200621t.jpg)

![[포토]노조법 개정 반대, '기자회견 마친 경제6단체'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070200612t.jpg)

![[포토]행안위, '화성공장, 시청역 희생자 추모'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070200608t.jpg)

![[포토]박현경,2연속 우승 실감이 안되요](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24063000389t.jpg)