|

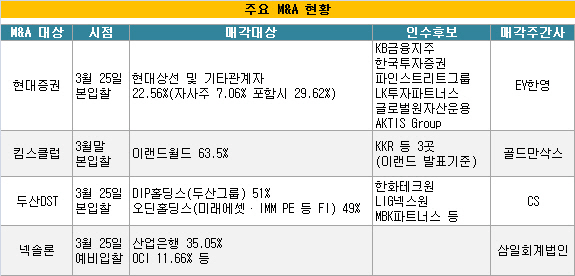

[이데일리 김영수 기자] 현대증권의 새 주인을 결정할 매각 본입찰이 오는 25일 진행된다. 대우증권 인수전에서 고배를 마신 KB금융(105560)지주, 한국투자증권의 2파전이 예상되는 가운데 △조건호 전 리먼브러더스 부회장이 이끄는 파인스트리트그룹 △홍콩계 사모펀드인 액티스그룹(AKTIS Group) △신생 PEF인 LK투자파트너스 △글로벌원자산운용(옛 아주자산운용) 등의 적격인수후보(숏리스트)들의 전략이 주목된다.

현대증권은 적은 지분(자사주 포함 29.62%) 인수만으로도 경영권 행사가 가능한데다 대형 투자은행(IB)으로의 모멘텀이 가능한 마지막 매물이라는 점에서 인수후보들 간 치열한 접전이 예상된다.

현대證, 경쟁자 압도할 매각가 제시 관건

경매호가식 입찰(프로그레시브 딜)이라는 점을 감안하면 인수 우선협상대상자 선정의 관건은 가격이다. 인수후보들이 현대증권의 가치를 얼마나 높게 평가했는지 여부와 경영권 프리미엄을 얼마나 더 얹어줄지에 따라 제시 가격은 큰 차이를 보일 것으로 예상된다.

앞서 오릭스PE가 지난해 현대증권 인수를 위해 제시한 가격은 6474억원이다. 이는 지난해 상반기를 기준으로 산정한 가격으로 연말 기준으로 본다면 다소 괴리가 발생한다. 현대증권의 지난해말 영업이익은 전년대비 645.8% 증가한 2970억원을 기록했다. PF를 포함한 IB부문의 실적개선이 돋보인데다 리테일에서도 선전했기 때문이다. 현대증권과 함께 패키지 매각되는 현대저축은행과 현대자산운용 등 두 회사의 같은 기간 영업이익은 1000억원 정도로 양호한 성적을 거뒀다.

현재 0.5배 수준인 주가순자산비율(PBR)을 1배로 가정한다면 매각가는 8000억원대에 이른다. 현재 현대증권의 매각 지분(자사주 포함 29.62%)의 시장가격이 약 3600억원인 점을 감안하면 2배 이상으로 높은 수준이다.

경쟁이 격화되는 분위기가 조성되면서 독자적으로 인수자금을 마련할 수 있는 KB금융지주, 한국투자증권은 다소 여유로운 편이다. 상대방보다 얼마나 높게 써낼지에 대한 최종 의사결정만 남겨놓은 상태다. 반면 자금력이 풍부한 SI를 구해야 하는 파인스트리트그룹, LK투자파트너스 등 PEF들은 다양한 경로를 통해 러브콜을 보내고 있다. 경우에 따라서는 이들이 합종연횡하는 그림도 나올 가능성도 배제할 수 없다. 특히 LK투자파트너스는 미래에셋증권과 지방 금융지주회사 등 국내 금융회사 30여곳에 투자제안서를 발송했다. 이들 업체의 참여 여부는 이번주 중반에 윤곽이 드러날 전망이다.

킴스클럽, 매각 향방 오리무중

롯데, 신세계 등 주요 유통 SI들이 발을 뺀 킴스클럽 매각은 안갯속이다. 이랜드그룹은 이달말 본입찰을 치를 예정이지만 사모투자펀드(PEF)인 KKR를 제외한 2곳의 SI(이랜드 발표) 정체는 밝혀지지 않고 있다.

매각주간사인 골드만삭스는 아예 킴스클럽 매각에 대한 언급 조차 하지 않고 있다. 매각 향방에 대한 긍정도 부정도 하지 않는 모양새로 이랜드의 강력한 비밀유지요청에 의한 것으로 보여진다.

KKR만 단독입찰할 경우에는 이랜드가 가격협상권의 우위를 점하지 못할 가능성도 있다. 이랜드가 이달말에 우선협상대상자를 선정한다고 밝힌 만큼 최종 매각 향방이 주목된다.

두산DST·넥솔론 매각 속도전

두산그룹의 방산기업인 두산DST와 기업회생절차(법정관리)를 밟고 있는 태양광업체 넥솔론 등도 매각에 속도를 내고 있다.

두산DST는 두산그룹이 지분 51%, IMM PE·미래에셋 PE 등 재무적투자자(FI)가 지분 49%를 나눠 갖고 있다. 오는 25일 본입찰이 진행될 예정인 가운데 두산DST 매각전은 한화테크윈, LIG 등 방산기업과 PEF 간 경쟁구도가 형성될 것으로 예상된다. PEF중에서는 두산인프라코어 공작기계부문을 인수한 MBK파트너스가 참여할 것으로 점쳐진다. 매각가는 6000억원 안팎으로 결정될 것으로 예상된다.

넥솔론 매각을 위한 예비입찰은 25일 진행된다. 경영권 매각은 제3자 배정 방식의 유상증자 등 외부 자본 유치를 골자로 하고 있다. 예비입찰이 마무리되면 4월말 본입찰이 진행될 예정이다. 넥솔론은 이수영 OCI그룹 회장 차남이자 이우현 OCI 대표 동생인 이우정 대표가 이끄는 태양광 발전용 웨이퍼 전문기업이다. 태양광 부품인 잉곳과 웨이퍼 생산 능력에서 국내 1위 수준 기술력을 보유하고 있다.

![[포토]골프존 파스텔 합창단,지역주민위한 공연](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400127t.jpg)

![[포토]'규탄사하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120401162t.jpg)

![[포토]비상계엄 해제 후 한자리에 모인 한덕수 총리와 국무위원들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120401092t.jpg)

![[포토]최상목 경제부총리, '어두운 표정'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400960t.jpg)

![[포토]청사들어서는 한덕수 총리](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400786t.jpg)

![[포토] 대통령실 입구의 취재진](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400817t.jpg)

![[포토]'긴급 의원총회 참석하는 추경호 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400571t.jpg)

![[포토]'긴박했던 흔적들'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400485t.jpg)

![[포토]조국, '국가 비상사태 만든 이는 尹...탄핵해야'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400366t.jpg)

![[포토]尹, '비상 계엄 해제할 것'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400277t.jpg)