균열조짐을 보이던 국제유가가 설마 설마 했는데 바닥을 뚫고 지하로 내려갔다. 유가가 사상 최저 수준을 넘어 마이너스를 기록하는 그야말로 ‘가보지 않은 길’로 들어섰다.

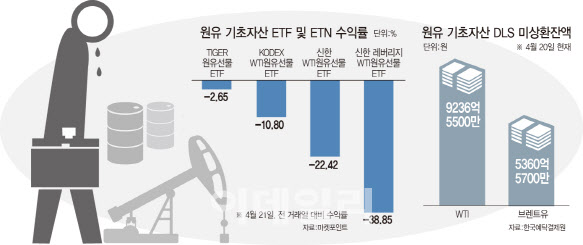

원유 상승에 베팅했던 투자자들 사이에선 곡소리가 나온다. 특히 원유 관련 파생결합증권(DLS)과 상장지수펀드(ETF)·상장지수증권(ETN) 투자자들은 갈피를 못 잡고 있다. 유가가 또 다시 마이너스로 갈 가능성은 낮더라도 하락 압력이 클 것이란 시각이 지배적이다. 그나마 다행인 것은 유가가 마이너스로 나더라도 그로 인해 DLS, ETF 투자자가 더 큰 손실을 보진 않는다는 점이다.

|

마이너스 유가에 가장 가슴을 졸이는 투자자들은 DLS 가입자들이다. 아직 투자자에게 상환되지 못한 DLS는 공모 상품만 1조원대다.

WTI 5월물 선물 가격이 20일(현지시간) 뉴욕상업거래소(NYMEX)에서 배럴당 마이너스(-) 37.63달러에 거래돼 전 거래일보다 무려 305.97% 하락했다. DLS는 녹인 여부와 상관없이 가입기간 동안 유가가 아무리 마이너스로 떨어졌다고 해도 만기일 때만 원하는 가격(가입시 기초자산 가격의 70~80% 이상)이 된다면 이익이 나기 때문에 만기 평가일이 언제인지가 중요하다. 특히 원유 롤오버 기간에 최근월물(5월물)과 근월물(6월물)의 가격차가 크게 벌어지는 ‘슈퍼 콘탱고’(결제월이 멀수록 가격이 높아지는 현상) 상태에선 만기일 하루 차이로 손실률이 크게 달라질 수 있어 주의가 필요하다.

원유 DLS는 선물을 기초자산으로 하기 때문에 매달 롤오버(최근월물을 팔고 다음 달 선물을 매수)가 이뤄지는데 선물 만기일은 미국 시간으로 21일이다. DLS 만기 평가일이 4월 20일이라면 마이너스인 5월물 가격이 잣대가 되지만, 4월 22일이라면 배럴당 20달러 수준인 6월물이 평가 대상이 된다(4월 21일의 최근월물이 5월물일지, 6월물일지는 상품마다 다름).

그나마 다행인 것은 4월 20일이 만기 평가일인 DLS가 거의 없다는 점이다. 한 증권사 관계자는 “DLS 상품을 설계할 때 롤오버 기간으로 가격 변동이 큰 날을 피해 만기 평가일을 정한다”며 “(마이너스 유가가 적용되는) 20일을 평가일로 정한 DLS는 거의 없다”고 말했다. 예컨대 21일 만기되는 DLS는 14일을 평가일로 정했다. 24일 만기되는 DLS는 20일이 평가일이긴 하지만 해당 상품은 6개(공모 3개, 사모 3개)에 불과하고 이마저도 조기상환이 이뤄졌거나 WTI를 기준으로 하는 상품은 적은 상태다.

ETF·ETN은 지난 주에 6월물로 교체

코덱스(KODEX) 원유선물 ETF는 6월물을, 타이거(TIGER) 원유선물 ETF는 12월물을 기초자산으로 변경했다. 타이거ETF의 경우 최근 가격 변동이 큰 만큼 최대한 멀리 있는 선물로 교체했다. 이에 따라 코덱스 원유선물 ETF는 이날 10.8% 하락한 반면 타이거 ETF는 2.7% 떨어지는 데 그쳤다. 심수빈 키움증권 연구원은 “8월물 이후 선물간 스프레드(가격 차)가 1달러 미만”이라고 말했다. ETN도 일제히 6월물로 교체했다.

매달 원유 선물이 만기돼 교체되는데 미국 시간 기준으로 매월 다섯 번째 영업일부터 아홉 번째 영업일까지(4월 7~14일) 5거래일(하루에 20%씩 변경)에 걸쳐 최근월물은 팔고 근월물을 매수하는 작업이 이뤄진다. 이에 따라 마이너스 유가에 따른 파동은 ETF·ETN 시장에서 나타나지 않았다.

그래도 안심하긴 이르다. 유가의 하방 압력이 크기 때문이다. 이승현 한국투자증권 연구원은 “20일 6월물 WTI 선물은 18% 하락에 그쳤지만 추가 하락 가능성이 높다”며 “6월초 석유수출국기구(OPEC) 플러스 회의 전까진 유가 하방 압력이 크다”고 말했다.

![[포토]이데일리 퓨처스포럼 송년회 무대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801622t.jpg)

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

![[포토]이틀 연속 폭설에 눈 쌓인 북한산](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801096t.jpg)

![[포토]서울리빙디자인페어 in 마곡](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800810t.jpg)

![[포토] 서울역 환승센터](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800768t.jpg)

![[포토] 미국 캘리포니아 '석류' 첫 출시](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800646t.jpg)

![[포토]'돈이 보이는 창' 찾은 함영진 우리은행 부동산리서치랩장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801076t.jpg)

![[포토]통화정책방향 기자간담회, '물 마시는 이창용 한은 총재'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800833t.jpg)

![[포토] '질퍽거리는 눈 피해서'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800590t.jpg)

![[포토]이재명, 한국거래소 찾아 국내 주식시장 활성화 논의](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800462t.jpg)

![[단독]SNS 성범죄 증거 삭제 막는다…'불법 영상물 보전명령 도입'](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112900101b.jpg)

![[속보]삼성전자, 부사장 35명·상무 92명 등 137명 승진](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112900240h.jpg)