하지만 금융권은 코로나대출의 여신 비율에는 맹점이 있다고 지적한다. 금융위원회는 3개월 이상 연체가 발생하고, 휴·폐업 등 채권회수에 상당한 위험이 발생한 것으로 판단되는 여신을 기준으로 고정이하여신 비율을 집계했다. 여기에는 가게가 문을 닫았지만 폐업 신고를 마치지 않아 고정이하여신으로 분류해야 함에도 정상으로 관리하는 ‘무늬만 정상’인 대출 잔액은 빠져 있다. 코로나대출 채권을 ‘정상’으로 관리하라는 것은 정부 가이드라인이다.

|

코로나대출의 부실 가능성을 살피려면 이러한 ‘무늬만 정상’인 잔액 규모를 정확히 알아야 한다. 하지만 금융당국은 물론 개별 금융회사도 정확한 규모를 파악하지 못하고 있다.

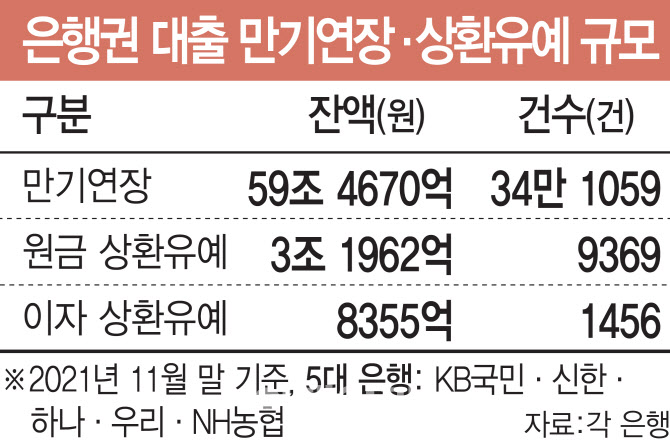

그나마 만기연장과 원금 상환유예는 최소한의 채권 관리가 가능하다. 원금이나 이자를 꾸준히 내고 있는지를 통해 차주의 상환 능력을 가늠할 수 있다.

문제는 이자상환 유예 지원을 받고 있는 차주다. 이자조차 내지 않으면 금융회사로선 차주의 상환 능력을 파악할 길이 없다. 가게 문을 닫아도 폐업 신고를 하지 않으면 매달 갚는 원리금이 0원이어도 채권은 ‘정상’으로 분류된다. ‘무늬만 정상’인 채권 대부분은 이자상환 유예를 받은 차주일 가능성이 크다. 2020년 4월 지원이 시행된 이후 6개월마다 조치가 연장될 때 금융권이 이자유예 지원만큼은 종료해야 한다고 목소리를 키운 이유다. 금융권 관계자는 “이자도 내지 못한다면 사실상 한계 차주나 다름없다”고 말했다. 5대 시중은행(KB국민·신한·하나·우리·NH농협)이 2020년 4월부터 이자 상환유예 지원을 한 대출 잔액은 지난해 11월 말 기준(1개 은행은 10월 말 기준) 8355억원이다.

|

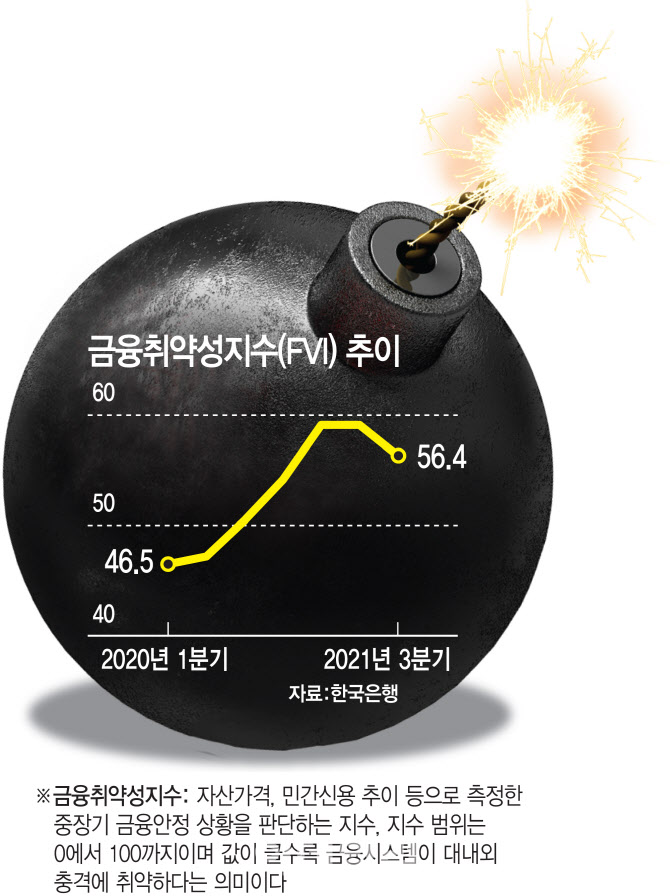

그러나 코로나대출 지원 조치가 종료되면 부실이 수면 위로 드러날 것이라는 분석이 지배적이다. 당국 내에서도 우려 목소리가 나오고 있다. 당국 관계자는 “현재 잔액이나 고정이하여신비율 등 드러난 수치만으론 잠재 위험을 알기 어렵다”고 말했다. 정은보 금융감독원장은 지난달 21일 송년 기자간담회에서 “지금은 (코로나대출 채권이) 건전한 수준에서 관리되고 있지만 만기연장·상환유예가 정상화되는 과정에선 부실 가능성이 있다고 생각한다”고 말했다. 연구기관장들과 만난 이달 5일에도 “간담회에서 지적된 것 중 하나가 코로나대출에 따른 리스크 관리 문제였다”고 했다.

코로나대출 지원을 받은 자영업자 가운데 상당수가 다중채무자일 가능성이 높다는 점도 문제로 꼽힌다. 자영업자는 개인사업자대출은 물론 개인대출로도 돈을 빌릴 수 있다. 금융권은 시중은행에서 코로나대출을 받은 뒤 돈이 모자라 저축은행 등 제2금융권에서 개인대출로 추가로 빌렸을 가능성이 크다고 보고 있다. 실제로 금융위에 따르면 지난해 7월 말 잔액 기준 금융권 전체의 이자 상환유예 지원 건수는 1만건인데, 차주 수는 3922명이다. 1명당 2건 이상의 빚을 지고 있는 셈이다.

![[포토]김찬중 건축가, '불확실성 시대의 건축' 주제로 강연](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801585t.jpg)

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

![[포토]이틀 연속 폭설에 눈 쌓인 북한산](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801096t.jpg)

![[포토]울리빙디자인페어 in 마곡](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800810t.jpg)

![[포토] 서울역 환승센터](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800768t.jpg)

![[포토] 미국 캘리포니아 '석류' 첫 출시](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800646t.jpg)

![[포토]'돈이 보이는 창' 찾은 함영진 우리은행 부동산리서치랩장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801076t.jpg)

![[포토]통화정책방향 기자간담회, '물 마시는 이창용 한은 총재'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800833t.jpg)

![[포토] '질퍽거리는 눈 피해서'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800590t.jpg)

![[포토]이재명, 한국거래소 찾아 국내 주식시장 활성화 논의](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800462t.jpg)