| 마켓in | 이 기사는 11월 22일 17시 07분 프리미엄 Market & Company 정보서비스 `마켓in`에 출고된 기사입니다. |

|

포스코파워의 회사채 발행은 올들어 세번째다. 포스코파워는 지난 3월과 7월에도 각각 700억원의 원화 사채와 1억달러(한화 1131억원)의 달러화 채권을 발행한 바 있다.

가장 눈에 띄는 것은 만기다. 5년물과 7년물, 10년물로 나뉘어 발행될 예정인 이번 포스코파워의 회사채는 각각 3년, 5년짜리로 발행됐던 3월과 7월 물량에 비해 상대적으로 만기가 길다. 따라서 이번 회사채 발행은 차환과 동시에 만기를 늘려 차입 구조를 장기화 시키기 위한 움직임으로 풀이된다.

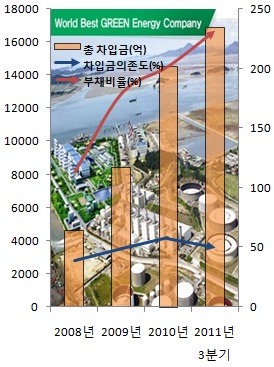

포스코파워의 재무구조는 최근 연속된 시설투자로 다소 주춤한 상태다. 복합 화력발전소의 추가 증설 등에 따른 차입금 증가가 이어지고 있는 가운데 3년전 100%대 초반이던 부채비율 역시 올 3분기 현재 200%를 크게 웃돌고 있는 상황이다.

한 증권사 크레딧 애널리스트는 "포스코파워는 생산되는 전력을 PPA(장기 전력수급계약, Power Purchase Agreement)에 따라 한국전력에 납품하고 있다"며 "한전이 변동비와 고정비를 감안해서 매수해 주기 때문에 안정적인 수익성을 나타내고 있는 만큼 차입으로 인해 재무 안정성이 흔들리지는 않을 것"이라고 설명했다.

▶ 관련기사 ◀

☞[마켓in]포스코파워 넉달만에 회사채 발행

☞철강 `업황은 우려스럽지만…`-우리

☞포스코켐텍, 제철 부산물로 등방흑연소재 만든다

![[포토]골프존 파스텔 합창단,지역주민위한 공연](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400127t.jpg)

![[포토]'규탄사하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120401162t.jpg)

![[포토]비상계엄 해제 후 한자리에 모인 한덕수 총리와 국무위원들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120401092t.jpg)

![[포토]최상목 경제부총리, '어두운 표정'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400960t.jpg)

![[포토]청사들어서는 한덕수 총리](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400786t.jpg)

![[포토] 대통령실 입구의 취재진](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400817t.jpg)

![[포토]'긴급 의원총회 참석하는 추경호 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400571t.jpg)

![[포토]'긴박했던 흔적들'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400485t.jpg)

![[포토]조국, '국가 비상사태 만든 이는 尹...탄핵해야'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400366t.jpg)

![[포토]尹, '비상 계엄 해제할 것'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400277t.jpg)