양사는 지난해부터 이어진 삼성그룹의 사업조정의 일환으로 이뤄진 합병을 통해 자산 15조 원, 매출 10조 원의 그룹 주력 계열사로 발돋움하게 된다.

통합 삼성SDI를 제외하고 연매출 10조원(2013년 기준, 금융계열사 제외)이 넘는 계열사는 삼성전자(005930), 삼성디스플레이, 삼성물산(000830), 삼성중공업(010140) 등 4사에 지나지 않는다.

또 양사가 보유한 그룹 계열사 지분을 통해 신규 사업 투자를 위한 재원 마련도 쉬워 향후 성장성은 더욱 커질 전망이다.

박상진 사장은 지난달 30일 열린 임시 주주총회에서 “양사 합병으로 기존의 배터리, 시스템 사업에서 케미컬, 전자재료까지 사업이 다각화 된다”며 “2020년에는 매출 29조 원의 글로벌 초일류 기업으로 성장할 것”이라고 강조했다.

|

양사 합병으로 ‘삼성전자(완제품)→삼성SDI(부품)→제일모직(소재)’로 이어지는 수직계열화를 완성했다.

이는 친환경·에너지 사업을 강화하고 있는 삼성SDI에 소재 경쟁력 강화가 필수적이었기 때문이다. 또 제일모직도 지난해 9월 패션사업부문을 삼성에버랜드로 이관하면서 소재와 반도체 사업에 집중키로 했지만 이 사업만으로는 성장의 한계가 있다는 분석이 지배적이었다.

특히 삼성SDI의 주력 사업인 전기자동차(EV)·에너지저장장치(ESS)용 배터리 사업을 육성하기 위해서는 배터리 소재 경쟁력 강화가 필수조건이었다는 점도 합병 결정의 배경이었다.

아울러 주요 납품처인 BMW가 닛산, 테슬라와 함께 EV 배터리 충전기술 표준화를 위한 협의에 들어가면서 성장 가능성을 더욱 밝게 하고 있다.

윤혁진 유진투자증권 연구원은 “3사의 EV 판매량은 현재 전 세계 전기차 시장의 80%를 차지한다”고 전했다.

합병 따른 시너지는?

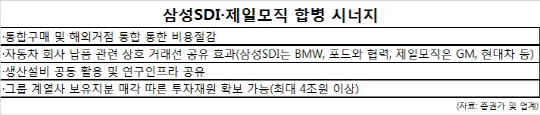

우선 합병으로 원재료 통합구매와 생산시설 공동 활용, 이자비용 절감 등의 효과가 있을 것으로 보인다. 또 양사가 각자 보유하던 거래선을 활용해 영업망 확대효과가 더 커질 것으로 예상된다.

김병기 키움증권 애널리스트는 “단기적으로도 원재료 통합구매, 생산시설 공동활용, 해외거점 통합, 물류 통합, 이자비용 절감 등을 통해 연간 400억~500억원 규모의 비용절감이 가능할 것”이라고 말했다. 이어 “운영비용 절감효과 외에도 삼성SDI가 철수를 검토하고 있는 플라즈마디스플레이패널(PDP) 3개 생산시설의 클린룸 설비를 제일모직이 편광필름 사업에서 활용하는 등 생산시설 재활용 효과도 있을 것”이라고 덧붙였다.

양사는 우선 연말까지 박상진, 조남성 각자 대표체제의 ‘한지붕 두가족’ 형태로 경영된다.

|

통합되는 삼성SDI는 그룹 지배구조에서도 중요한 위치를 차지하게 된다. 삼성그룹은 현재 ‘삼성에버랜드→삼성생명→삼성전자→삼성SDI→삼성물산→삼성에버랜드’의 순환출자 구조로 이뤄졌다.

특히 이재용 삼성전자 부회장 등으로의 경영권 승계를 위해 지주회사체제 전환 가능성을 배제할 수 없는 상황에서 삼성SDI가 보유한 그룹 계열사 보유지분의 매각은 필수적이라는 게 증권가와 업계 전망이다.

삼성SDI는 삼성물산 7.2%, 삼성에버랜드 4.0%, 삼성디스플레이 15.2% 등의 지분을 보유하고 있다, 양사 합병 후에는 삼성에버랜드에 대한 지분율이 8.0%로 늘어나고, 삼성엔지니어링 지분 13.1%도 추가된다.

김 연구원은 “삼성전자와 삼성물산이 지주회사체제로 전환된다면 삼성SDI가 보유한 삼성물산과 삼성에버랜드의 지분가치가 현재보다 높아질 가능성이 높다”며 “특히 지주회사체제 전환시 순환출자 고리를 끊어야 하기 때문에 삼성SDI가 보유한 계열사 지분을 매각해야 한다”고 전했다.

최지수 교보증권 연구원도 “삼성에버랜드가 상장되면 삼성SDI가 보유한 지분(8.0%)으로 투자재원을 마련할 수 있다”며 “삼성SDI 합병법인이 대규모 재원으로 신사업에 대한 투자를 적극적으로 할 수 있을 것”이라고 전망했다.

▶ 관련기사 ◀

☞삼성SDI, 장기 성장성에 주목할 때-유진

☞조선내화 코스피200 편입 따른 매수 제한적-대우

![[포토]계엄, '무장한 군인들 국회 출입 통제'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400054t.jpg)

![[포토]코스피-코스닥 동반 상승 마감](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120300908t.jpg)

![[포토]따스한 온기를 퍼지는 행복촌](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120300829t.jpg)

![[포토]이웃을 위한 연탄나눔봉사활동](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120300804t.jpg)

![[포토]한동훈, '여성의 힘으로 세상을 바꾸자'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120300792t.jpg)

![[포토]설영희부띠끄 24W/25S 살롱 패션쇼](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120300633t.jpg)

![[포토]유승민 "대한체육회장 공식 출마합니다"](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120300064t.jpg)

![[포토]더불어민주당 원내대책회의](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120300465t.jpg)

![[포토]'모두발언하는 추경호 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120300359t.jpg)