| 마켓in | 이 기사는 03월 21일 11시 12분 프리미엄 Market & Company 정보서비스 `마켓in`에 출고된 기사입니다. |

[이데일리 김유정 기자]

GS건설(006360)에 대한 정부의 외화채권 발행 불허 방침으로 논란이 뜨겁다. 여러 이유를 감안하더라도 민간업체의 비용절감 목적 외화채권 발행에 대해 정부의 개입이 과도한 것이 아니냐는 이유다.

GS건설은 견조한 펀더멘털과 국내 건설사중 우량한 재무지표를 발판으로 해외 채권시장 진출을 꾀하겠다는 입장인 반면, 정부는 외화부채를 억제해야 한다는 스탠스가 여전한데다 국내 건설업계 현황을 고려할때 불가피한 조치라고 맞서고 있다.

◇ GS건설, 우량 기업의 비용절감 목적도 규제하나

GS건설의 이번 달러채권 발행은 비용절감 목적이 강해 보인다. 달러채권의 금리가 좋은 점을 감안해 달러채를 발행하고 만기도래 자금을 원화로 스왑해 상환하겠다는 계획이다. GS건설 관계자는 "달러채권의 금리가 상대적으로 저렴하고, 조달 시장을 다변화하는 차원에서 해외채권 발행을 추진하고 있다"고 말했다.

GS건설이 5년만기 원화채를 발행할 경우 금리가 6% 수준이라고 가정하면 스왑비용까지 감안하더라도 달러채로 조달하면 대략 50bp 가량 비용을 낮출 수 있는 것으로 추정되고 있다. 일본과 중동지역 이슈로 인해 국제채권시장 불안감이 커졌지만 지난주말 기준 우리나라 국가 CDS 금리는 오히려 5bp 가량 떨어지는 등 채권시장에 타격은 크지 않다.

하지만 정부의 입장은 다르다. 해외 직접투자 수요, 즉 외화를 직접적으로 필요로 하지 않는 경우 외화채권 발행을 자제해야 한다는 것이다. 국가 외화부채 증대는 물론 외환시장, 스왑시장 등에 영향을 미치기 때문이다.

정부 관계자는 "외화를 직접 필요로 하는 경우를 제외하고 일반 사기업들의 외화채 발행 목적을 들여다보면 환율에 베팅하려는 목적이 강하다"고 불만을 표시했다. 이어 "국내시장에서 조달 가능한 자금을 해외 채권시장에서 조달해 스왑하는 등의 방식으로 국가 부채를 늘리는 것을 정부 입장에서 두고 볼 수만은 없는 일"이라고 말했다.

◇ 외채증가율에 목매는 정부

정부가 GS건설의 외화채권 발행을 마뜩치 않게 여기는데는 건설업이라는 특수성에다 GS건설의 경우 국내서 자금조달이 충분히 가능하지 않느냐는 이유도 있다.

부동산 프로젝트파이낸싱(PF) 등으로 업계의 재무상황이 크게 악화된 상황에서 GS건설과 같은 우량 기업마저 해외에서 자금을 끌어오는 상황을 간과할 수는 없다는 것으로 해석된다.

이는 형평성 차원의 고민으로 이어진다. 비교적 우량한 GS건설의 해외채 발행을 승인할 경우 자금이 부족한 건설사들이 잇따라 해외채 발행을 신고할 수 있고, 이를 막을 논리가 없다는 고민이다.

하지만 기업들은 우량기업의 자금조달시장 다변화 노력을 정부가 억제하는 것은 바람직하지 않다고 지적하고 있다. 국내에서 자금조달이 막힌 부실기업이 목숨을 연명하기 위해 억지로 외화조달선을 개척하는 것이 아닌만큼, 기업의 자금조달 자율성을 보장해야 한다는 얘기다.

정부 관계자는 이에 대해, "정부의 외화차입 억제는 외채 증가율 억제에 초점이 맞춰져 있다"며 "지금과 같이 국내 유동성이 풍부한 상황에서 외채 증가율을 수반하는 외화채권 발행을 굳이 해야하는지 의문"이라고 말했다.

어찌됐건, 외화 공모채 발행의 경우 정부 신고사항인 만큼 정부 입장을 감안하면 GS건설의 외화채 발행 가능성은 현 시점에선 높지 않아 보인다.

그러나 GS건설의 입장도 완강하다. GS건설은 `발행 연기`라는 표현으로 이번 외화채권 발행 상황을 정리하고 있다. 이번엔 국제금융시장의 불확실성 증가도 겹쳤기 때문에 연기했을 뿐이지, 어떻게 해서든 정부를 설득해 하반기 중에는 글로벌 채권을 발행하겠다는 의지를 굽히지 않고 있다.

▶ 관련기사 ◀

☞[마켓in]정부, 민간 GS건설 외화채 발행 첫 제동

☞GS건설, `4~5월에 수주 낭보 이어질 것`-하나

![[포토] 불길 휩싸인 여객기](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122900445t.jpg)

![[포토]출렁이는 환율 시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122900259t.jpg)

![[포토]겨울아 반가워](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122900232t.jpg)

![[포토]윤 대통령, '공수처 3차 소환 불응'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122900095t.jpg)

![[포토]한덕수 대통령 권한대행 국무총리 탄핵소추안 투표하는 우원식 국회의장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700978t.jpg)

![[포토] 달러 상승 이어져...](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700871t.jpg)

![[포토] 헌법재판소 소심판정](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700760t.jpg)

![[포토] 정청래 단장과 김이수 전 헌법재판관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700742t.jpg)

![[포토] 윤석열 법률대리인 헌재 출석](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700731t.jpg)

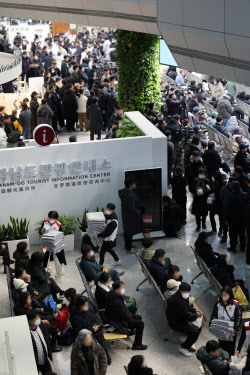

![[포토]내수경기활성화 민당정협의회 열려](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700609t.jpg)

![[포토]윤이나,후배 양성을 위해 2억원 기부했어요](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122600088h.jpg)

!["우리 언니 살아있는 거 맞아요?"…통곡으로 가득 찬 무안공항[르포]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122900418b.jpg)

![[속보]소방청 “무안 항공기사고 사망자 176명…생존 2명”](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122900485h.jpg)