|

4대 은행 들고 있는 유가증권 330조 넘어

14일 금융권에 따르면 4대 은행(KB국민·신한·하나·우리)의 지난해 감사보고서를 분석한 결과 별도 재무제표를 기준으로 한 기타포괄손익은 총 2조7000억원 가량 손실이 난 것으로 집계됐다.

기타포괄손익은 실제 기업이 올리는 손익에는 반영되지 않지만 장부상 적용되는 개념의 항목이다. 당장 실현되지는 않았지만 회계상으로 발생한 투자 손실이라는 의미다.

예를 들어 한 기업이 지난해 보유 주식을 매각해 1000억원의 차익을 거뒀다면 당기순이익으로 인식하게 된다. 반면 보유하고 있는 주식이 하락해 공정가치가 1000억원이 떨어졌다면 실현되지 않은 기타포괄손실로 잡히게 된다.

은행들은 자기자본 운영 수익률 제고 등 다양한 이유로 유가증권에 투자하고 있다. SVB의 경우 기업들이 맡긴 예금 상당 부분을 채권에 투자했다가 큰 손실을 입어 파산의 길을 밟기도 했다.

문제는 지난해 금융시장의 변동성이 커지면서 실현하지 않은 금융자산의 공정가치가 크게 하락해 대규모 평가 손실이 발생한 것이다. 4대 은행의 기타포괄손실은 2021년 521억원에 그쳤지만 지난해 50배 이상 급증한 수준이다.

|

은행별로 보면 국민은행이 지난해 1조2058억원 손실로 전년 5365억원 이익에서 적자 전환했다. 신한은행과 하나은행은 2021년 손실 규모가 2776억원, 2458억원이었지만 지난해 6042억원, 6404억원으로 각각 3000억~4000억원 가량 늘었다. 우리은행의 손실은 지난해 2436억원으로 가장 적었지만 전년(-652억원)보다는 확대됐다.

SVB와 다르다지만…리스크 관리 필요성 제기

지난해 투자 손실이 발생한 이유는 금융시장의 부진이 가장 큰 이유다. 지난해 인플레이션을 잡기 위한 미국 연방준비제도(Fed·연준)의 가파른 금리 인상이 이어졌고 이에 따른 원·달러 환율 상승, 채권 가치 하락(채권 금리 상승)으로 채권 평가 손실이 발생한 것이다. 일부 은행들은 보유하고 있는 주식의 가격이 내려가면서 손실폭을 더욱 키운 것으로 알려졌다.

지난해 감사보고서상 4대 은행이 거둔 당기순이익은 11조700억원 가량이다. 대규모 이자이익으로 역대 최대 실적을 거뒀지만 장부상 발생한 평가손실을 반영하면 이익의 규모도 크게 축소된다. 실제 기타포괄손익을 반영한 4대 은행의 총포괄이익은 8조3800억원에 그친다.

한 시중은행 관계자는 “금리 상승과 경제 불확실성에 따른 채권 등 유가증권 평가손실이 발생했기 때문”이라며 “당기손익에는 영향을 미치지 않고 경제가 회복되면 평가이익도 늘어날 것”이라고 설명했다.

|

다만 최근 SVB로 은행들의 투자 손실 우려가 커져 적정 헷지수단 등 리스크 관리도 필요하다는 지적이다. 장부상 가치이긴 하지만 실제 은행 자본이 깎여 건전성 지표가 악화되기도 했다.

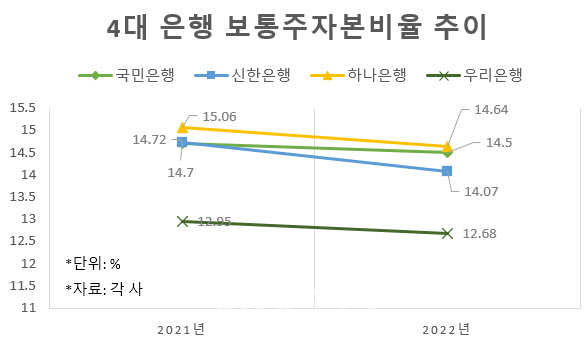

2021년과 지난해 은행들의 보통주자기자본비율 변동을 보면 국민은행은 14.70%→14.50%, 신한은행 14.72%→14.07%, 하나은행 15.06%→14.64%, 우리은행 12.95%→12.68%로 일제히 하락했다. 지난해 역대급 실적을 기록했음에도 투자 손실 등이 영향을 미친 것이다.

박선지 NICE신평 연구원은 “SVB의 경우 예수금에 상응하는 대출금이 적고 유가증권 비중이 매우 컸기 때문에 국내 은행과는 다르다고 할 수 있다”면서도 “국내 은행 역시 유가증권의 비중이 적지 않고 평가 손실이 발생해 자본적정성 자체가 악화한 것도 사실”이라고 분석했다.

![[포토]청중들 질문 받는 윤명해 WBC 대표-이준모 여행에미치다 PM](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070600181t.jpg)

![[포토]인주연,중앙으로 날아가라](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070500463t.jpg)

![[포토] 황당한 희생에 안타까워하는 시민들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070500526t.jpg)

![[포토] 모중경 '파워 스윙으로 우승을 꿈꾼다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070500124t.jpg)

![[포토]최민경,탭인 버디 나이스 파이팅](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070400532t.jpg)

![[포토]채상병 특검법, '안철수-찬성, 김재섭-반대'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070400981t.jpg)

![[포토]올댓트래블 개막](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070400860t.jpg)

![[포토]김재희,실수없이 올라간다](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070600150t.jpg)

![[이車어때]“사고 싶다”…벌써부터 MZ·여심 사로잡은 이 차](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070600094t.jpg)