선진국 대표 미국, 이머징 마켓 대표 중국. 어찌보면 너무 다른 이 두 나라에 동시에 투자한다면 어떨까. 삼성자산운용이 성장성과 안정성을 동시에 추구할 수 있는 G2 펀드를 선보였다.

◇ 분산투자 효과 제대로

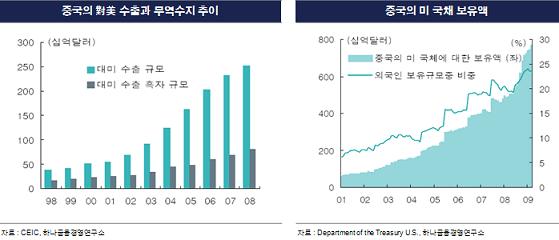

중국은 향후 꾸준한 성장이 기대되는 이머징 마켓의 최고 투자처고, 미국은 좀 휘청이기는 했지만 기축통화를 갖고 있는 경제대국이다. 또 중국은 글로벌 최대 생산시장이고, 미국은 글로벌 최대 소비국이다. 그러면서 미국은 중국의 최대 수출대상국, 중국은 미국의 최대 채권국이라는 공생관계에 있다.

|

선진국과 이머징마켓을 각각 대표하는 미국과 중국에 동시에 투자한다면 제대로 된 분산투자다. 중화권의 고위험 고수익과 미국의 저위험 안정적 수익을 통해서 장기적으로 안정적인 수익을 올릴 수 있다는 의미다.

그래서 `삼성 G2 증권 자투자신탁`은 중국의 성장기업과 미국의 초일류 기업에 각각 투자한다.

미국 경제지 포춘이 매년 선정하는 세계 최대 500대 기업 가운데 작년 미국 기업은 140개, 중국 기업이 37개 포함됐다. 지난 2005년 미국 기업이 176개였던 것에 비해 줄어들었지만 여전히 절대적으로 높은 비중을 차지하고 있다. 중국 기업의 경우 2005년 16개에 불과했지만, 4년새 두배 이상 늘어날 정도로 빠르게 성장하고 있다.

삼성자산운용은 2000년대 미국 대형주 투자수익률이 대공황 이후 최악을 기록했지만 기업들의 해외사업 비중 확대, 기업 인수합병, 강력한 구조조정 등으로 환골탈태하고 있다고 분석했다. HP나 애플, 파이저, 머크 등을 대표적인 사례로 꼽았다.

중국의 성장성에 대해서는 의심하는 사람이 없다. 풍부한 외환보유고와 낮은 정부부채 등 탄탄한 거시경제를 기반으로 소비가 늘고 수출경기가 회복되면서 최소 8~9%대 성장은 이어갈 것이란 전망이다.

◇ 서울-뉴욕-홍콩 공조

이 펀드는 미국과 중국 주식을 직접 사는 것이 아니라 삼성 미국대표증권 모펀드와 삼성 차이나 2.0 증권 모펀드를 편입하는 식이다. 환헤지형과 환노출형 두가지가 있다.

보수는 납입금액의 1%를 선취하는 A형(연 보수 1.86%,)과 3년 이내 환매시 환매대금의 1%의 후취수수료를 부과하는 B형(연 보수 1.71% ), 그리고 1년 이상 투자 시에 매년 판매보수가 감소하는 C형(연보수 2.46%)으로 구성된다.

환매수수료는 A형의 경우 30일 미만 환매 시 이익금의 10%, B형과 C형은 30일미만 환매 시 이익금의 70%, 30일 이상 90일 미만 30%이다.

|

![[포토]전현무의 첫 개인전 작품 감상하는 관람객](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121301027t.jpg)

![[포토]본회의, '자리로 돌아가는 노태악 선거관리위원장'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121300677t.jpg)

![[포토]법정으로 향하는 조지호 경찰청장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121300672t.jpg)

![[포토]오세훈 서울시장, 외국인 관계자들과 인사](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121300549t.jpg)

![[포토]이재명, '윤석열 탄핵 성명 발표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121300438t.jpg)

![[포토]박성재 법무장관·조지호 경찰청장 탄핵안 가결...즉시 직무 정지](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121201103t.jpg)

![[포토] 작품이 된 생활용품](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121200968t.jpg)

![[포토]조국, 징역 2년 확정..의원직 상실](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121200952t.jpg)

![[포토] 롯데뮤지엄, '뷔르템베르크 왕실의 주얼리 세트' 전시](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121200856t.jpg)

![[포토]법정 나서는 조국혁신당 의원들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121200841t.jpg)

![[포토]박현경,자기 관리 중요해요](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24121100160h.jpg)