[이데일리 김유성 황병서 기자] 30대 초반 사회초년생인 박모씨는 반전세에서 전셋집으로 이사하기 위해 시중은행에 대출을 문의했다. 8월 중순 상담 당시, 해당 은행 직원이 이사 한달 전에 전세대출심사를 받아야 한다고 해 대출심사일인 9월 초에 맞춰 이사 계획을 세웠다. 하지만 은행측이 뒤늦게 전세대출 총액이 부족하다는 이유로 거부하면서 박씨는 결국 전세가 아닌 반전세로 눌러앉을 처지가 됐다.

대전에 아파트를 분양받은 김모씨도 최근 지역 농·축협으로부터 당혹스러운 문자를 받았다. ‘최근 정부의 가계대출 조이기에 따라 잔금 대출을 취급할 수 없게 됐다’는 내용이었다. 농협만 믿고 있던 김씨는 “당장 어느 은행을 알아봐야 하나 막막하다”고 하소연했다.

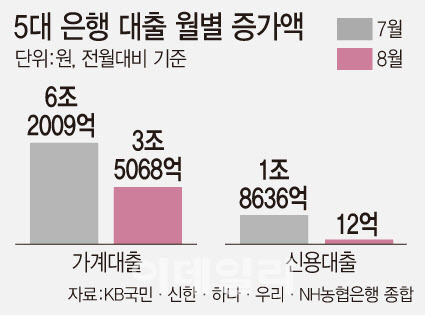

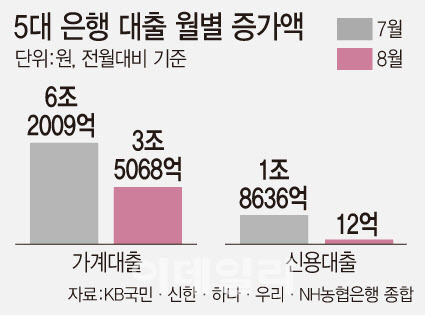

금융당국이 가계대출 총량 규제에 나서면서 ‘대출 절벽’ 우려가 현실이 됐다. 금융위원회가 올해 하반기 가계대출 증가율을 3~4%로 낮추라고 권고하면서 은행들이 대출 창구 축소에 나선 것으로, 5대 시중은행의 8월 가계 대출 증가액이 전월 대비 반토막났다.

당장 자금이 필요한 실수요자들은 혹여 대출이 막힐까 발을 동동 구르고 있다. 더구나 시장금리 상승 등을 이유로 은행들이 신용대출금리를 계속 올리고 있어 기존 대출자들도 불어나는 이자 부담에 숨이 막힐 정도다.

| | [이데일리 문승용 기자] |

|

1일 5대 은행(KB국민·신한·하나·우리·NH농협) 여수신 계정에 따르면 8월 말 기준 가계대출은 698조8149억원으로 전월 대비 0.5%(3조5068억원) 증가에 그쳤다. 지난 7월 가계대출 증가액이 전월 대비 6조2009억원(1.27%) 늘어난 것에 비하면 증가액이 반토막 수준이다. 특히 당국의 직접적인 규제를 받는 신용대출도 7월 말 140조8930억원에서 140조8942억원으로 8월 한 달간 12억원 증가에 그쳤다. 마이너스통장을 비롯한 신용대출 금리가 오른데다, 7월부터 총부채원리금상환비율(DSR) 규제를 강화한 영향이 컸다.

8월 들어선 NH농협은행과 농·축협이 11월 30일까지 신규 주택담보대출을 받지 않고 우리은행이 9월 30일까지 전세자금 대출을 중단하는 등 은행들이 ‘대출을 줄이라’는 당국의 권고를 받아들인 영향이 크다.

시중은행들은 또 우대감면금리 항목을 없애거나 혜택을 줄이면서 대출 가수요도 누르고 있다. 은행연합회 공시에 따르면 최근 우대감면금리 항목은 1년 전 1.0%포인트에서 최근 0.3%포인트까지 떨어졌다. 대부분의 신용대출의 금리는 1년 사이 1.0%포인트 이상 뛰었다. 앞으로 기준금리 줄인상 가능성이 커 이자부담은 더 가중될 수밖에 없다.

문제는 이들 은행에서 대출을 받지 못한 수요자들이 다른 시중은행에 몰리거나 2금융권으로 이동하고 있는 상황이다. 더구나 2금융권도 대출 옥죄기에 나서 상당수의 서민층이 자칫 불법 사금융시장으로 내몰릴 수 있단 우려도 나오고 있다.

성태윤 연세대 경제학과 교수는 “대출을 관리하기 위한 부분은 필요하지만, 대출 중지 형태로 접근하는 것은 기존의 실수요자들에게 부담이 될 수밖에 없다”면서 “개별 사람들의 소득을 보고 관리할 필요가 있다”고 말했다.

![[포토]축사하는 이상원 양형위원장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112200974t.jpg)

![[포토] 농가희망봉사단, 마을회관 기증품 전달](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112200740t.jpg)

![[포토]축사하는 한덕수 국무총리](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112200598t.jpg)

![[포토]오언석 구청장 '경원선 지하화 추진협의회' 출범식 참석](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112101263t.jpg)

![[포토]지드래곤, 출국](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112101253t.jpg)

![[포토]이력서 작성하는 어르신들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112101012t.jpg)

![[포토] 전국시도교육감 총회장에서 시위하는 조합원들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112101008t.jpg)

![[포토]이재명 더불어민주당 대표, 소상공인들과 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112100813t.jpg)

![[포토]]인사 나누는 이재명 더불어민주당 대표-김동연 경기지사](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112100709t.jpg)

!['드림카'로 즐기는 한밤의 드라이브…강민경의 차는[누구차]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112300115h.jpg)