저축은행, PF 포트폴리오內 아파트 사업장 15% 수준

|

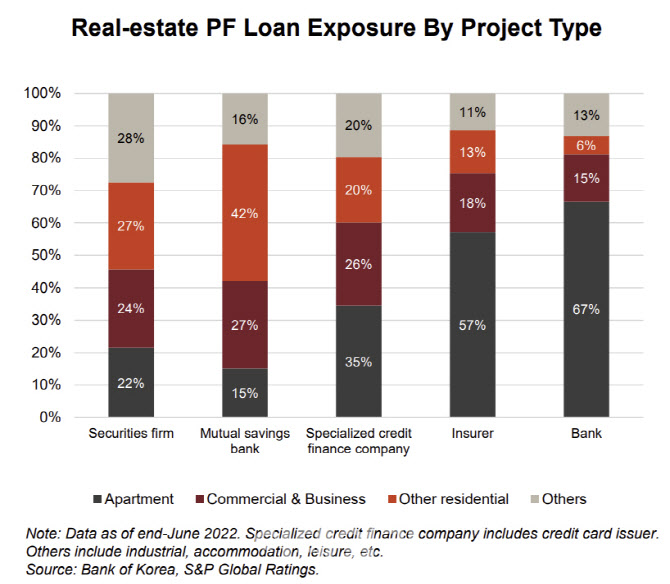

같은 기간 아파트 사업장의 보유 비중을 살펴보면 은행(67%), 보험사(57%), 카드·캐피탈 등 여신전문금융회사(35%), 증권사(22%) 등의 순으로 나타났다. 업권별로 비교했을 때 저축은행은 주로 중소형 사업장을 보유하고 있다는 걸 알 수 있다.

금융당국의 모범규준이 오히려 아파트 등 큰 사업장에 대한 대출을 막는 걸림돌로 작용했다는 분석이 나온다. 지난 2011년 PF 부실 사태가 터진 후 금융위원회가 저축은해에 대해 내놓은 모범규준에 따르면 부동산 PF 대출을 받으려는 차주는 사업에 소요되는 총금액의 20%를 자기자본으로 보유해야 하며, 건당 대출금액도 120억원으로 제한했다.

높은 브릿지론 비중 우려…저축은행 업계 “충당금 업계 3배”

한국기업평가(한기평)에 따르면 저축은행의 자기자본 대비 PF 익스포저 비중은 브릿지론 128%, 본 PF 80%로 총 208%로 집계됐다. 증권(31%), 캐피탈(93%)을 크게 웃도는 수치다. 한기평은 업권별 준공 위험을 따져보기 위해 표본회사의 PF 모집단을 대상으로 익스포저를 추산했다.

황보창 한기평 연구위원은 “자기자본 대비 PF 익스포저 비중이 표본 수집 시기의 차이, 저축은행 표본집단의 수가 부족함을 감안하더라도 규모와 비중 면에서 크게 차이가 난다”며 “특히 부실 위험과 기대손실률이 본 PF보다 높은 브릿지론 비중이 자기자본의 100%를 상회하고 있다”고 꼬집었다.

다만 저축은행업계는 우려가 과도하다는 입장이다. 부실 여신에 대한 대손충당금을 충분히 쌓아두는 등 양호한 건전성을 유지하고 있다는 이유다.

한 저축은행 관계자는 “저축은행의 충당금과 손실보전금은 업계 3배 수준”이라며 “저축은행이 자체적으로 부동산PF 대출을 관리하는 것에 그치지 않고 금융당국도 저축은행의 검사대상을 넓히는 등 고삐를 조이고 있는 추세”라고 설명했다.

최근 금융위원회와 금융감독원이 전 금융협회와 함께 PF 대주단 협약식을 갖고 부실 우려 PF 사업장 정상화에 나선 만큼 리스크가 어느정도 해소될 것이란 전망도 나온다.

김은기 삼성증권 연구원은 “상반기 정부의 부동산 리스크 차단을 위한 선제적 대응 정책은 혹시 나타날 수 있는 잠재적 리스크 차단을 위한 것”이라며 “취약 금융회사에서 발생할 수 있는 PF 부실을 상대적으로 펀더멘털이 우수한 대형 은행지주로 리스크를 이전해 국내 금융시장에 대한 충격을 흡수할 것”이라고 말했다.

김승준 하나증권 애널리스트 역시 “부동산 대주단 협약으로 부실 사업장이 구조조정되는 과정에서 잠재 리스크가 해소될 것”으로 기대했다.

![[포토] 원·달러 환율 오를까?](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900849t.jpg)

![[포토] 폭설 피해](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900576t.jpg)

![[포토] 주식시장 활성화 테스크포스-경제계 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900547t.jpg)

![[포토]최재해, '정치적 탄핵 매우 유감...자진 사퇴 생각 없다'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900431t.jpg)

![[포토]'모두발언하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900370t.jpg)

![[포토]이데일리 퓨처스포럼 송년회 무대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801622t.jpg)

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

![“신장 면화 안산다고? 유니클로 불매” 들끓는 中 민심[중국나라]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112901024b.jpg)

![[단독]의협, 전공의 투표 독려 위해 21억원 투입](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112901000h.jpg)