|

[이데일리 유재희 기자]아시아나항공에 대한 신용평가사와 증권사간 평가가 극명히 엇갈리고 있다. 신평사 업계에선 올해 아시아나항공의 유동성리스크가 커질 수 있다며 레드카드를 올리고 있는 반면 일부 증권사는 업황 호조 및 원화 강세로 실적 개선 기대감이 크다며 오히려 목표주가를 올리고 있다. 상반된 진단에 투자자들은 혼란스러워하는 모습이다.

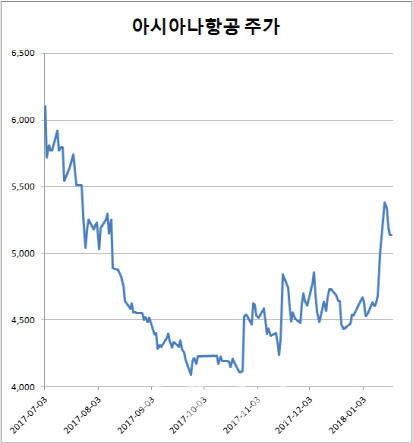

21일 마켓포인트에 따르면 아시아나항공(020560) 주가는 올 들어 13.3% 상승했다. 시장수익률 2.13%는 물론 대한항공(003490)의 주가 상승률 9.3%를 웃도는 상황이다. 이는 실적 개선 기대감이 커지고 있는 상황에서 지난해 대한항공과의 주가 상승 괴리율이 컸던 만큼 상승탄력이 더 강한 것으로 풀이된다.

증권가, 여객·화물 호조…“아시아나항공 주가 더 오른다”

증권가에선 올해 항공산업 전망을 낙관하는 분위기다. 여객과 화물 모두 영업환경이 좋다는 이유에서다. 우선 여객 부문의 경우 지난해 지정학적 리스크 부각, 중국 사드 보복 등으로 인바운드(외국인들의 한국 여행) 수요가 부진했던 데 따른 기저효과와 아웃바운드 수요의 꾸준한 증가세로 전년대비 성장세를 점치고 있다. 화물부문 역시 낙관적이다. 이한준 KTB투자증권 연구원은 “글로벌 경기호조가 지속되고 있는 가운데 항공편을 주로 이용하는 전자상거래(e커머스) 물량 확대라는 구조적 성장 요인도 있다”며 “수요는 견조한 반면 공급 증가 시그널은 미미해 운임 강세가 지속될 것”이라고 전망했다.

신평사 “수익창출력 대비 재무부담 과중…유동성 위험 확대”

신용평가업계에서도 여객 및 화물 업황 개선에 대해서는 이견이 없다. 하지만 중·단거리 여객 노선에서의 경쟁 심화 여파에 주목하고 있다. 김정훈 한국신용평가 연구원은 “여객 및 화물 모두 우호적인 수요환경이 지속되고 있고 유가 상승에 따른 유류비 부담도 제한적일 것으로 판단한다”며 다만 “저비용항공사(LCC)가 운용항공기 확장 전략을 지속하면서 중·단거리 여객노선에서의 경쟁 심화가 우려된다”고 평가했다. 따라서 큰 폭의 영업실적 개선으로 이어지기는 어려울 것이라는 판단이다.

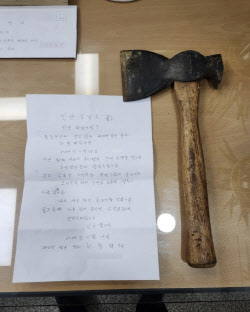

크레딧 업계에 따르면 아시아나항공의 지난해 3분기 기준 총 차입금 규모는 4조4398억원으로 이 중 1년 안에 갚아야 하는 단기차입금 규모가 2조1097억원(47.5%)에 달한다. 신용도 악화로 장기자금 조달 여건이 나빠진 탓이다. 또한 자산유동화증권(ABS) 규모도 1조2382억원에 달하는 데 이에 부여된 등급 트리거는 잠재적인 부담 요인으로 꼽힌다. 아시아나항공은 ABS를 발행하는 과정에서 신용등급이 BB+이하로 하락할 경우 ABS 투자자들이 원금과 이자를 모두 돌려받을 때까지 기초자산(신용카드 매출채권)에서 나오는 현금을 가져가지 못한다는 조건을 걸었다. 즉 등급 추가 하락시 유동성 위험이 급격하게 확대될 가능성이 큰 상황이다.

김 연구원은 “수익창출력 대비 재무부담이 과중하고, 유동성 위험이 확대되고 있다”고 경고했다. 적극적인 유동성 확충 노력과 사업 구조조정 등을 통한 재무구조 개선 여부를 꼼꼼히 따져봐야 한다는 조언이다.

|

![[포토]12월 LPG 국내 프로판 가격 인상](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100332t.jpg)

![[포토]초코과자 가격 상승](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100324t.jpg)

![[포토]점등 앞둔 사랑의 온도탑](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100312t.jpg)

![[포토]박찬대 “감액 예산안, 법정시한인 내일 본회의 상정”](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100294t.jpg)

![[포토]짙은 안개에 갇힌 도심](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100227t.jpg)

![[포토] 원·달러 환율 오를까?](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900849t.jpg)

![[포토] 폭설 피해](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900576t.jpg)

![반백년 두 가정 두고 살아온 할아버지의 상속 고민, 결국[별별법]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120200075h.jpg)