[이데일리 이정훈 기자] 미국 유수의 다국적 제약사인 길리어드 사이언스(GILD)가 양호한 3분기 실적을 내놓으면서 향후 실적 전망을 상향 조정한 뒤로 월가 투자은행들이 잇달아 길리어드의 신약 파이프라인에 대한 안정성과 성장성을 높이 평가하고 있다.

길리어드는 지난 27일(현지시간) 장 마감 후 실적 발표를 통해 3분기 매출액이 70억4000만달러, 조정 주당순이익(EPS)이 1.90달러를 각각 기록했다고 밝혔다. 전년동기의 74억달러와 2.65달러보다는 크게 줄어든 것이지만, 각각 61억2000만달러, 1.44달러였던 월가 전망치는 넉넉하게 웃돌았다.

|

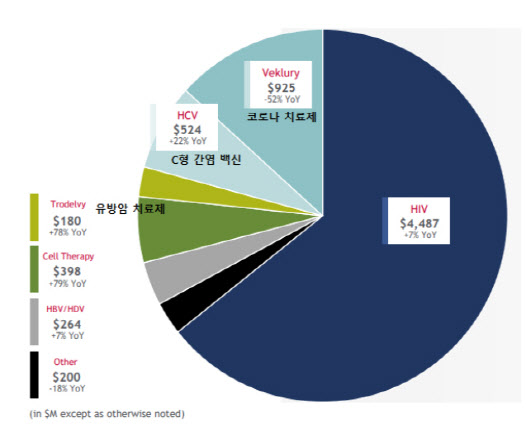

코로나19 상황이 안정된 이후 중증 입원 환자가 줄어든 탓에 `렘데시비르`로 잘 알려진 코로나19 치료제 베클루리 매출이 9억2500만달러로, 1년 새 52%나 쪼그라 들었지만, 여타 핵심 사업 매출은 성장세를 이어갔다.

전체 매출의 60%나 차지하는 캐시카우인 HIV 치료제 매출은 45억달러를 기록해 전년동기대비 7.0% 늘었고, C형 간염 백신부문 매출도 5억2400만달러로 전년동기에 비해 22%나 늘었다. 특히 새로운 성장부문인 유방암 치료제 `트로델비` 매출은 1억8000만달러로 규모 자체는 크지 않아도 작년 같은 기간대비 78%의 높은 성장률을 보였다.

아울러 회사 측은 올해 연간 매출액 전망치도 259억~262억달러로 제시해 종전 전망치인 245억~250억달러보다 크게 높였다. 연간 EPS 역시 6.95~7.15달러로 전망하면서 종전 6.35~6.75달러 전망치를 상향 조정했다.

이런 가운데 월가 투자은행들은 길리어드의 캐시카우인 HIV 치료제사업의 안정성과 새로운 먹거리가 될 항암제부문에서의 성장성에 주목하고 있다.

김 도 파이퍼 샌들러 애널리스트는 보고서를 통해 길리어드에 대한 투자의견을 종전 ‘중립(Neutral)’에서 ‘비중확대(Overweight)’로 상향 조정하면서 목표주가도 79달러에서 96달러로 높여 잡았다. 이는 전일 종가에 비해 21.1% 추가 상승여력이 있다는 뜻이다.

김 애널리스트는 길리어드의 HIV 치료제인 ‘빅타르비’와 ‘데스코비’가 회사 성장의 핵심 동력이 되고 있다고 평가하면서 “지난 1월에 제품 가격을 5.6% 인상한 후 행동주의자들의 반발로 인해 역풍을 맞았지만, 앞으로는 약가 인상에 따른 수혜를 볼 수 있을 것”이라고 기대했다.

또 미 식품의약국(FDA)이 올해 HIV 치료 및 예방 주사제인 레나카파비르에 대한 임상 보류 조치를 해제함에 따라 매출이 더 성장할 수 있다는 예측 가능성도 높아졌다고 봤다. 아울러 제네릭 제약사 4곳과의 데스코비 특허 분쟁도 해결되면서 계약을 체결한 것이 매출에 득이 될 것이라고도 했다.

|

카르나우스카스 애널리스트는 “길리어드의 암치료제 파이프라인이 앞으로 18개월 이상 성장할 것”이라며 특히 아커스 바이오사이언스와의 파트너십을 통해 전립선암과 폐암, 유방암 등 3가지 차세대 면역항암제를 개발하고 있다는 점에 큰 기대를 걸었다.

이어 “실제 신약 출시까지는 시간이 걸리겠지만, 그 잠재력을 시장이 과소평가하고 있다”며 “폐암 치료제 매출은 최대 15억달러에 이를 것으로 보이지만 월가는 이를 2억달러 정도로만 보고 있으며, 유방암 치료제는 최대 매출액 전망치가 45억달러에 이를 수 있다”고 점쳤다.

|

이를 감안할 때 길리어드 주가가 너무 싸 보인다는 평가도 잊지 않았다. 김 애널리스트는 “주가가 저평가돼 있고, 동종업종의 다른 경쟁사들에 비해 주가가 할인 거래되고 있다”고 말했다. 실제 길리어드의 12개월 추정 이익대비 주가수익비율(PER)은 현재 12.2배 수준으로, 21배가 넘는 제약바이오업종이나 24.7배에 이르는 헬스케어업종에 비해 낮은 편이다.

이에 김 애널리스트는 “개선되는 펀더멘털이 부각되면서 길리어드가 헬스케어주 가운데서도 방어주로서 부각될 수 있다”고 기대했다.

![[포토] 원·달러 환율 오를까?](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900849t.jpg)

![[포토] 폭설 피해](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900576t.jpg)

![[포토] 주식시장 활성화 테스크포스-경제계 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900547t.jpg)

![[포토]최재해, '정치적 탄핵 매우 유감...자진 사퇴 생각 없다'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900431t.jpg)

![[포토]'모두발언하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900370t.jpg)

![[포토]이데일리 퓨처스포럼 송년회 무대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801622t.jpg)

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

![“신장 면화 안산다고? 유니클로 불매” 들끓는 中 민심[중국나라]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112901024b.jpg)

![[단독]의협, 전공의 투표 독려 위해 21억원 투입](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112901000h.jpg)