△한화케미칼(009830)=한국기업평가는 한화케미칼의 무보증사채 등급전망을 ‘긍정적(Positive)’으로 변경. 신용등급은 ‘A+’ 유지. 유화 시황 약세가 예상되지만 폴리에틸렌(PE) 부문이 일정 수준 이상 이익을 창출할 것으로 예상되고 다른 사업부가 견조한 이익창출능력을 유지해 우수한 재무안정성이 지속될 전망. 실적을 제외한 모니터링 요인은 태양광 계열사와 유통계열사에 대한 지원 부담 확대 여부.

2024년 12월 02일 월요일

[이데일리 이명철 기자] 다음은 지난 11일 주요 크레딧 공시다.

△한화케미칼(009830)=한국기업평가는 한화케미칼의 무보증사채 등급전망을 ‘긍정적(Positive)’으로 변경. 신용등급은 ‘A+’ 유지. 유화 시황 약세가 예상되지만 폴리에틸렌(PE) 부문이 일정 수준 이상 이익을 창출할 것으로 예상되고 다른 사업부가 견조한 이익창출능력을 유지해 우수한 재무안정성이 지속될 전망. 실적을 제외한 모니터링 요인은 태양광 계열사와 유통계열사에 대한 지원 부담 확대 여부.

△금호타이어(073240)=한기평은 금호타이어 기업신용등급(ICR)을 ‘BBB+’에서 ‘BBB’로 하향 조정. 등급전망은 ‘부정적검토(Negative Review)’ 대상 유지. 우선협상대상자(더블스타)와 채권단간 매각 협상 무산될 가능성이 높아져 경영 전반 불확실성이 확대. 사업경쟁력 약화로 실적 부진 지속돼 단기간 재무구조 개선은 어려울 전망 반영. 단기로 자구계획 방안, 해당 자구계획에 대한 채권단 수용 여부, 9월 만기 도래 협약채무에 대한 만기 연장 여부 모니터링. 중장기로는 사업실적 회복과 경영권 불확실성 해소 여부 모니터링 할 계획.

△한화케미칼(009830)=한국기업평가는 한화케미칼의 무보증사채 등급전망을 ‘긍정적(Positive)’으로 변경. 신용등급은 ‘A+’ 유지. 유화 시황 약세가 예상되지만 폴리에틸렌(PE) 부문이 일정 수준 이상 이익을 창출할 것으로 예상되고 다른 사업부가 견조한 이익창출능력을 유지해 우수한 재무안정성이 지속될 전망. 실적을 제외한 모니터링 요인은 태양광 계열사와 유통계열사에 대한 지원 부담 확대 여부.

주요뉴스

저작권자 © 이데일리 - 무단전재, 재배포 금지

많이 본 뉴스

- 1 "양육은 예스, 결혼은 노" 정우성 사는 강남 고급빌라는[누구집]

- 2 "여보 사랑해" 여교사-남학생 불륜 대화 수업 중 띄워져

- 3 1000만원 훌쩍 넘는 장례비에…“無빈소 장례식 해요”

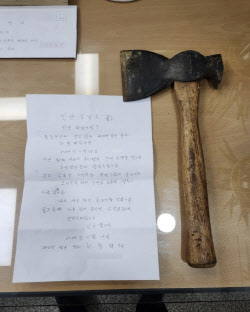

- 4 자리 양보 부탁에..."지하철 피바다 만들어볼까?" 폭행한 20대

- 5 피아니스트 아내의 문란한 성생활...그 끝은 '납치살해' [그해 오늘]

- 6 베트남 여행 주의하세요…노점서 반미 사 먹었다가 380명 식중독

- 7 `백투더 1998` 콩라면 26년만에 돌아온 까닭은 [먹어보고서]

- 8 "밀린 월급 신고해서 뭐하나, 그냥 퇴사"…직장인들 '눈물'

- 9 "그런 눈으로 쳐다보지 마세요"…혼외자 '낙인'에 피멍드는 아이들

- 10 '활기' 사라지는 韓 경제…생산·소비·투자 모두 ‘비상’

오늘의 주요 기사

![[포토]12월 LPG 국내 프로판 가격 인상](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100332t.jpg)

![[포토]초코과자 가격 상승](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100324t.jpg)

![[포토]점등 앞둔 사랑의 온도탑](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100312t.jpg)

![[포토]박찬대 “감액 예산안, 법정시한인 내일 본회의 상정”](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100294t.jpg)

![[포토]짙은 안개에 갇힌 도심](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100227t.jpg)

![[포토] 원·달러 환율 오를까?](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900849t.jpg)

![[포토] 폭설 피해](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900576t.jpg)

![‘엔화 강세’가 촉발한 달러 약세…환율 1390원대 지속[외환브리핑]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120200119h.jpg)

![반백년 두 가정 두고 살아온 할아버지의 상속 고민, 결국[별별법]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120200075h.jpg)