[이데일리 박순엽 기자] 신한투자증권은 19일

KT&G(033780)에 대해 핵심 성장 산업에 집중한 공격적인 경영 전략으로 해외 담배 실적을 정상화할 수 있으리라고 내다봤다. 투자의견은 ‘매수’, 목표가는 11만원으로 ‘유지’했다. 전 거래일 종가는 8만3900원이다.

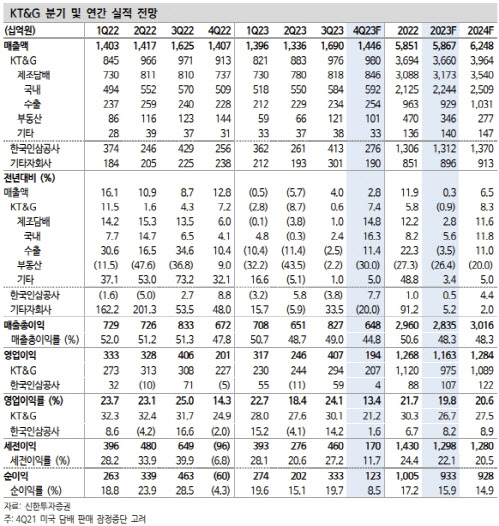

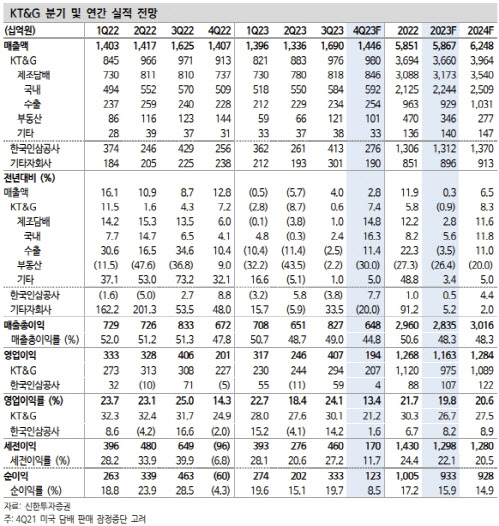

| | (표=신한투자증권) |

|

조상훈 신한투자증권 연구원은 “KT&G는 그동안 보수적인 경영 전략과 현금 활용으로 글로벌 피어 대비 낮은 ROE를 기록하며 저평가를 받아왔다”며 “앞으로 핵심 성장 산업에 집중한 공격적인 경영 전략과 CAPEX 집행, 주주 환원 정책이 이뤄지면 실적뿐만 아니라 밸류에이션 정상화도 기대할 수 있다”고 말했다.

조 연구원은 그중 특히 해외 담배 실적 정상화에 주목했다. 부진했던 중동은 현지 수요가 회복되고, 중남미 등 신시장과 해외 법인의 고성장도 이어지고 있어서다. 또 필립모리스인터내셔널(PMI)과의 NGP(Next Generation Products·전자담배) 판매 장기계약 체결에 따른 국가 확장도 긍정적이라는 평가다.

조 연구원은 KT&G의 지난해 4분기 영업이익은 전년 대비 3.8% 감소한 1938억원, 같은 기간 매출액은 2.8% 증가한 1조4500억원을 기록하리라고 예상했다. 컨센서스에 들어맞을 것이란 전망이다. 3대 핵심 성장 사업(NGP·해외궐련·건기식)이 실적 성장을 주도하리란 게 조 연구원의 분석이다.

그는 “내수 일반 담배 총수요는 전년 대비 2% 감소한 148억본, KT&G 판매량은 0.5% 감소하며 점유율은 전년 대비 1%포인트(p) 늘어난 66.2%를 기록할 것”이라며 “국내 NGP 침투율은 20%, 점유율은 47%로 예상되며, 해외는 중동 재고 조정과 NGP 디바이스 수출 부진을 해외법인 호조가 커버하며 매출액이 11% 늘어날 것”이라고 설명했다.

조 연구원은 수출 회복에 따른 실적과 밸류에이션 정상화, 안정적인 매력에 주목했다. 그는 “소비 경기나 대외 불확실성과는 무관하게 안정적 이익 창출이 가능한 점, 수입 원재료 비중이 작고 곡물 가격 변동성에서 상대적으로 자유로운 점, 기존보다 강화된 주주 환원 정책 등이 매력”이라며 “실적도, 주주 환원도, 지배구조도 모두 글로벌 스탠다드급”이라고 평가했다.

![[포토]12월 LPG 국내 프로판 가격 인상](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100332t.jpg)

![[포토]초코과자 가격 상승](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100324t.jpg)

![[포토]점등 앞둔 사랑의 온도탑](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100312t.jpg)

![[포토]박찬대 “감액 예산안, 법정시한인 내일 본회의 상정”](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100294t.jpg)

![[포토]짙은 안개에 갇힌 도심](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100227t.jpg)

![[포토] 원·달러 환율 오를까?](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900849t.jpg)

![[포토] 폭설 피해](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900576t.jpg)