|

한화리츠는 순수 오피스 리츠로 스폰서인 한화생명보험이 지난 4월 30일 기준 보통주 발행주식수의 46.2%를 보유 중이다. 스폰서가 100% 출자해 설립한 한화자산운용이 AMC로서 리츠를 위탁관리하고 있다.

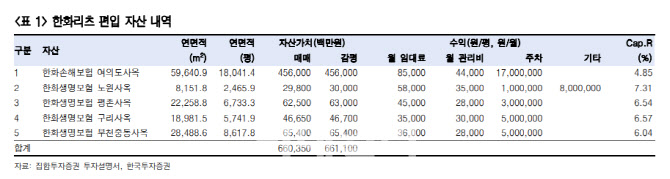

플래그십 자산은 한화손해보험 여의도 사옥이다. 연면적 1만8000평 규모 프라임급 오피스로 한화 그룹 계열사들이 전체 임대 가능 면적의 91.7%를 장기임차중인 YBD 핵심 자산이다.

해당 자산을 비롯해 한화생명보험 노원, 평촌, 구리, 부천중동사옥까지 서울 소재 오피스 다섯개를 편입했다. 지난 3월 27일에 기업공개(IPO)를 진행, 매입가격을 합산해서 구한 리츠의 운용자산(AUM)은 6603억원, 감정평가 합산액은 6611억원이다.

실제 두 블록 떨어져 있는 신한투자증권빌딩의 2022년 7월 당시 거래가와 비교하면 한화리츠의 핵심 자산 매입 가격이 평당 500만원 가량 낮다.

기존 차입금 리파이낸싱으로 인한 배당수익률 훼손 가능성이 낮다는 점에도 주목했다 . 한화리츠가 부채로 조달한 3276억원의 가중평균 조달 금리는 연 5.57%다.

그는 ”향후 3년에 걸쳐 매년 11월 30일마다 총 차입금의 33%씩 만기가 도래하는데, 현재 가중평균 금리보다 높은 수준에서 재 차입할 가능성은 낮다“고 분석했다.

이는 4기(2023년 10월 결산) 이후에도 회사에서 제시한 연 환산 배당수익률 6.30%는 지켜진다는 의미다.

그는 ”좋은 조건에 구매한 자산에서 안정적으로 생겨나는 임대수익, 낮아지는 이자비용 부담, 그룹사 핵심 자산을 편입하면서 성장해 가는 전략을 감안해 적극 편입해 갈 때“라고 주장했다.

![[포토] 원·달러 환율 오를까?](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900849t.jpg)

![[포토] 폭설 피해](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900576t.jpg)

![[포토] 주식시장 활성화 테스크포스-경제계 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900547t.jpg)

![[포토]최재해, '정치적 탄핵 매우 유감...자진 사퇴 생각 없다'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900431t.jpg)

![[포토]'모두발언하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900370t.jpg)

![[포토]이데일리 퓨처스포럼 송년회 무대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801622t.jpg)

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

![강 건너고 짐도 나르고…‘다재다능’ 이상이의 무한변신 차는[누구차]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24113000161h.jpg)