|

영국 경제 일간지 파이낸셜타임스(FT)는 지난 4일 BTS(방탄소년단) 소속사인 빅히트엔터테인먼트의 39억 달러(약 4조5000억원) 규모 기업공개를 둘러싼 논란을 보도했다.

“다음달 한국 주식시장에 상장되는 빅히트의 주가가 너무 비싸다는 비판을 받고 있습니다.”

이 기사는 국내 사정을 잘 아는 FT의 한국 특파원이 썼다. 국내 증권사 애널리스트와 미국 헤지펀드 직원이 기사에서 이 같은 주장에 힘을 실어줬다.

사실 빅히트가 주식시장 상장을 위해 금융감독원에 증권 신고서를 제출한 것은 FT의 보도 이틀 전인 9월 2일이었다. 그러나 FT 보도를 계기로 국내 증권가와 언론에서도 빅히트의 주가가 거품이 아닌지 얘기하기 시작했다.

올해 공모주 시장의 최대어로 꼽히는 빅히트는 그렇게 이슈의 중심으로 들어왔다.

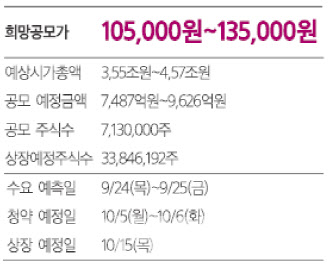

빅히트는 다음달 코스피(유가증권시장)에 상장할 예정이다. 이를 위해 주식 713만 주를 새로 발행한다. 공모가격은 1주당 10만5000~13만5000원이다.

공모가격을 둘러싼 이해관계는 다르다.

공모가가 비싸면 빅히트 방시혁 대표에게 좋다. 신규 투자를 위한 막대한 실탄이 생겨서다. 스틱 사모펀드 등 빅히트 보유 주식 일부를 상장 직후 내다 팔 수 있는 기존 주주들도 입이 벌어진다. 공모 모집액의 최대 1.4%를 수수료로 받는 상장 주관 증권사들도 천억 원 넘는 돈을 번다.

|

국내 공모주 투자의 대가는 이렇게 말했다.

게임회사인 넷마블도 당시 공모가 거품을 불렀다. 공모가격 산정의 비교 대상으로 시가총액 800조원에 육박하는 중국 최대 게임업체인 텐센트를 선정해서다. 텐센트의 당시 자산(59조원)과 연 매출(24조원)은 넷마블의 약 25배 규모였다.

공교롭게도 넷마블은 빅히트 지분 25%를 보유한 2대 주주다. 방준혁 넷마블 의장과 빅히트 최대 주주인 방시혁 대표(지분율 45%)는 친척이다.

넷마블의 당시 공모가격은 1주당 15만7000원으로 결정됐다. 그리고 상장 첫날 주가는 시초가(16만5000원)보다 1.8% 내린 16만2000원에 거래를 마쳤다.

넷마블 주식은 현재 공모가 대비 11.1% 오른 17만4500원(23일 종가 기준)에 거래된다. 같은 기간 코스피 지수의 상승률은 2.1%다. 넷마블 주식을 공모가에 사서 가지고 있는 주주는 코스피 평균의 5배 넘는 돈을 벌었다.

이번엔, 빅히트는 어떨까?

![[포토] 원·달러 환율 오를까?](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900849t.jpg)

![[포토] 폭설 피해](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900576t.jpg)

![[포토] 주식시장 활성화 테스크포스-경제계 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900547t.jpg)

![[포토]최재해, '정치적 탄핵 매우 유감...자진 사퇴 생각 없다'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900431t.jpg)

![[포토]'모두발언하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900370t.jpg)

![[포토]이데일리 퓨처스포럼 송년회 무대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801622t.jpg)

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

![“신장 면화 안산다고? 유니클로 불매” 들끓는 中 민심[중국나라]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112901024b.jpg)

![[단독]의협, 전공의 투표 독려 위해 21억원 투입](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112901000h.jpg)