|

남자는 김씨에게 검찰청 사이트(spo-mqq.com)라고 알려주며 스마트폰으로 접속할 것을 권유했다. 김씨는 남자의 요구대로 통장 비밀번호를 제외한 정보를 가짜 사이트에 입력한 뒤 은행에 있는 돈을 다른 은행 통장으로 옮겼다. OTP(1회용 비밀번호 생성기)도 새로 발급받았다. 남자는 개인정보를 보호해주겠다며 김씨에게 OTP(1회용 비밀번호 생성기) 번호를 4번 물었고 이 사이 김씨의 통장에서 3000만원이란 거액이 빠져나갔다. 남자는 김씨가 알려준 정보를 바탕으로 공인인증서를 재발급받아 인터넷뱅킹으로 은행 계좌에 있던 돈을 모두 대포통장으로 옮긴 것이다. 이 사실을 뒤늦게 안 김씨는 대포통장에 있는 돈이 빠져나가지 못하도록 은행에 지급정지 신청을 했지만 돈은 이미 남아있지 않았다.

금융사기 매년 평균 5600건

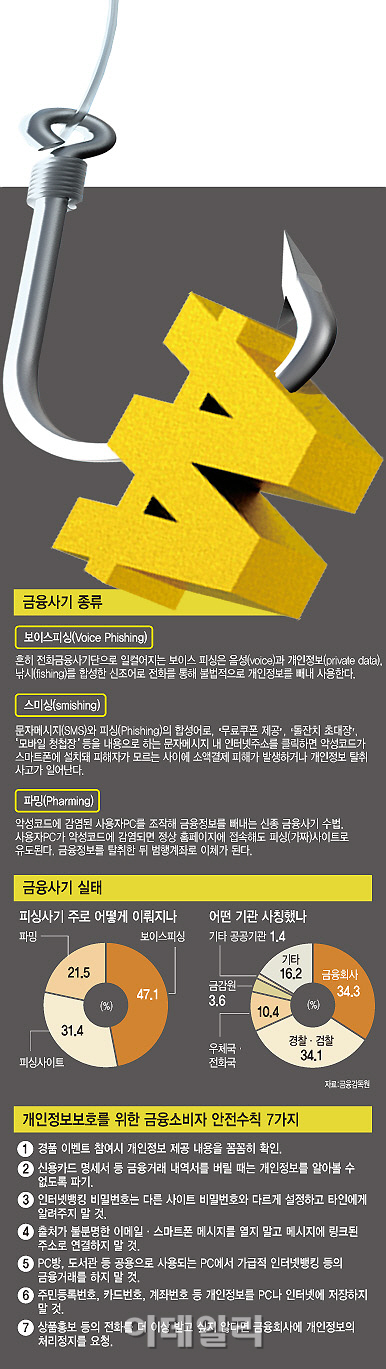

김씨의 사례는 최근 금융감독원이 발표한 금융사기의 한 예다. 보이스피싱 금융사기는 매년 평균 5600건 가량 발생한다. 지난 2006년부터 지난해까지 발생한 보이스피싱 건수는 총 4만4816건. 피해액만 4758억원에 이른다. 문제는 이 같은 금융사기가 정부의 강력한 대응에도 줄지 않고 있다는 점이다. 올 들어선 5월까지 총 2340건(피해액 303억원)의 보이스피싱 사기가 발생했다. 지난해 같은 기간보다 33%나 증가한 수치다.

과거엔 납치 등 사고발생을 가장하는 보이스피싱 사고가 많았지만 최근엔 김씨의 사례처럼 공공기관(검·경)을 사칭하거나 피싱사이트를 통해 금융정보를 빼내는 등 신·변종 금융사기가 급증하고 있다. 한 시중은행 보안팀 부장은 “과거엔 사기조직이 피해자를 ATM(자동입출금기)기로 유도해 대포통장으로 돈을 보내도록 했지만 최근엔 사기조직이 금융정보를 바탕으로 인터넷뱅킹으로 직접 돈을 빼간다”며 “수법이 교묘해 은행이 막는데도 한계가 있다”고 말했다.

전문가들은 정부의 보이스피싱 대책이 잘못됐다고 지적한다. 이 같은 금융사기가 근절되려면 금융사기의 매개인 대포통장부터 사라져야 한다는 것이다. 과거 국내 보이스피싱 총책 역할을 했던 이기동씨는 “보이스피싱 조직은 일단 대포통장을 구하면 팀을 꾸려 피싱에 나선다”며 “아무리 사기 수법이 진화해도 이들이 돈을 빼낼 대포통장이 없으면 아무 것도 못한다”고 말했다.

금감원 고위관계자는 “금융사기가 근본적으로 사라지려면 일단 대포폰·대포통장이 사회에서 거래되는 걸 막아야 한다”며 “올 하반기 중으로 관계기관과 협의를 거쳐 대포통장 근절을 위한 강력한 대책을 내놓을 것”이라고 말했다.

보험범죄 사회적 비용 年 3조4000억원…한집당 피해 20만원

보험연구원과 서울대학교 산학협력단이 공동 조사한 연구자료에 따르면 지난 2010회계연도(2010년 4월~2011년 3월) 기준으로 민영보험(우체국, 수협공제 포함)의 보험사기 규모가 3조4105억원에 달했다. 보험사기로 인한 피해액은 국민 1명당 6만9024원, 4인 가족 기준 1가구당 19만8837원이다.

이 같은 천문학적인 금액의 사회적 비용이 발생하는 가장 큰 원인은 느슨한 법률과 엉성한 규제에 있다. 사고차량이 정비업소에 도착하면 보험금만큼 계산된 ‘기획상품‘이 기다리고 있고 사고 피해자가 병원에 도착하면 보상금을 겨냥한 ’나이롱 환자’로 변신하는 작업이 진행된다.

개인의 단독범행이 아닌 일가족 또는 조직폭력배, 전문브로커가 낀 조직적인 범행이 늘었다. 가족간의 살해, 장애인 살해 등 잔혹한 보험범죄도 급증하고 있다. 금융감독원이 발표한 지난해 상반기 보험사기 적발금액은 2579억원으로 전년 같은 기간 보다 15.3%나 늘었다.

이밖에 보험정책을 둘러싸고 부처간 따로 노는 엇박자는 구태를 넘어서 보험산업 발전을 가로막는 가장 큰 장애물로 지적된다.

정부 대책, 곳곳에 ‘허점’

정부는 보이스피싱을 막기 위해 ‘전자금융사기 예방서비스’를 시행하고 있다. 금융사기 조직이 피해자의 금융정보를 활용해 인터넷뱅킹에 가입해 돈을 쉽게 빼내갈 수 없도록 공인인증서를 재발급받을 때 인증절차를 강화하고 300만원(누적)이 넘는 돈을 이체할 땐 추가인증을 거치도록 한 게 핵심이다.

그러나 이 역시 금융사기를 막기엔 한계가 있다. 사기조직이 스마트폰에 심어 둔 악성코드(해킹 수단)를 활용해 공인인증서 재발급을 위한 인증번호를 가로채면 막을 방법이 없다.

특히 대부분의 시중은행은 OTP 이용고객에 대해선 300만원 이상이 넘는 돈을 인터넷뱅킹으로 이체할 때 추가인증을 요구하지 않는다. 금융당국이 보안카드가 아닌 OTP 이용고객에 대해선 은행권이 자율적으로 추가 인증을 거칠지 여부를 정하도록 허용했기 때문이다. 여기에 정부가 금융사기를 막기 위해 지정한 계좌에만 이체가 가능하도록 한 입금계좌서비스의 경우 홍보 부족과 이용하기가 까다로워 사실상 있으나 마나한 제도로 전락한 지 오래다.

이준길 법률사무소 선경 변호사는 “범인들은 OTP 번호를 알아내려고 혈안이지만 은행 대부분 OTP 위험성에 대해선 거의 설명을 하지 않는다”며 “결과적으로 피해자 스스로가 금융정보를 알려준 셈이어서 보상을 받는 경우도 거의 드물다”고 지적했다.

▶ 관련기사 ◀

☞ “통장 빌려주면 월 550만원 드립니다”‥불법 대포통장 판친다

![[포토] 원·달러 환율 오를까?](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900849t.jpg)

![[포토] 폭설 피해](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900576t.jpg)

![[포토] 주식시장 활성화 테스크포스-경제계 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900547t.jpg)

![[포토]최재해, '정치적 탄핵 매우 유감...자진 사퇴 생각 없다'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900431t.jpg)

![[포토]'모두발언하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900370t.jpg)

![[포토]이데일리 퓨처스포럼 송년회 무대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801622t.jpg)

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

![[포토]이틀 연속 폭설에 눈 쌓인 북한산](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801096t.jpg)

![“신장 면화 안산다고? 유니클로 불매” 들끓는 中 민심[중국나라]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112901024b.jpg)