손에 쥔 새(웅진코웨이)를 놓아주고, 숲 속의 두마리 새(태양광·건설)를 잡기 위한 도전인가. 3개월전 웅진그룹이 웅진코웨이 매각을 전격 발표했을 때 시장의 반응은 두 가지였다. 웅진그룹을 짓누르고 있는 차입금 부담을 획기적으로 낮출 수 있다는 점은 긍정적이지만, 그룹내 가장 안정적인 현금창출원을 포기함으로써 불확실성도 커졌다는 것이 요지다.

웅진코웨이 매각작업이 완료되지 않은 지금도 시장은 여전히 관전 중이다. 활은 시위를 떠났다. 박수를 칠 것인지, 야유를 보낼 것인지는 과녁 어디에 맞느냐에 달렸다. 과녁의 정중앙은 코웨이를 최대한 비싸게 파는 것이다.

웅진그룹 지주회사 웅진홀딩스가 이데일리 신용평가전문가설문(SRE)에서 3회 연속 워스트레이팅(Worst Rating) 선정됐다. 15회 SRE에서 총 106명의 응답자 가운데 23명(21.7%)가 웅진홀딩스의 현 신용등급(A-)이 부적절하다고 답했다.

13회 SRE때는 120명의 응답자 중 32명(26.7%), 14회 SRE에서는 112명 중 23명(20.5%)의 지적을 받았다.

14회와 15회 중간에 웅진코웨이 매각이라는 대형 재료가 나왔음에도 설문 결과의 변동이 없는 셈이다. 주식시장에 비해 `확인하고 가자`는 정서가 훨씬 강한 크레딧시장의 특성이 고스란히 반영된 결과다. 코웨이 매각이 완료되지 않아 판단을 유보한다는 것이다. `코웨이가 곧 웅진이었다`

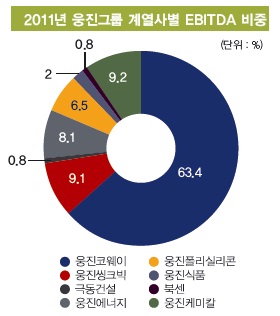

웅진그룹은 지주회사인 웅진홀딩스를 필두로 환경·생활부문의 웅진코웨이, 교육·출판부문의 웅진씽크빅, 태양광사업부문인 웅진에너지·웅진폴리실리콘 그리고 인수합병(M&A)을 통해 확장한 극동건설, 웅진케미칼 등 31개 계열사로 구성돼 있다.

웅진그룹의 모태는 도서출판 헤임인터내셔널로 출발한 웅진씽크빅이지만, 오늘날의 웅진을 이끈 회사는 단연 웅진코웨이였다.

1989년 설립한 웅진코웨이는 정수기(시장점유율 56%), 공기청정기(45%), 비데(47%) 등 생활가전 1위기업으로 작년말 기준 렌탈회원 445만명, 멤버쉽회원 100만명 등 총 545만명의 회원을 확보하고 있다.

|

매출액 34.2%, EBITDA 63.4%, 총영업활동현금흐름(OCF) 66.5%의 비중을 차지한다. 명실공히 웅진그룹의 `금고`이자 `젖줄`인 셈이다.

특히 해마다 50%에 이르는 배당성향을 바탕으로 모회사 웅진홀딩스에 배당을 몰아주고 있다. 웅진홀딩스가 지난해 코웨이로부터 받은 배당금 230억원은 홀딩스내 지주부분 수익(배당 및 브랜드사용수익 등)의 55%를 차지할 정도다.

한 SRE 자문위원은 "코웨이가 이익은 많이 나지만 렌탈설비 투자와 과도한 배당으로 재무구조가 아주 좋은 편은 아니다"고 지적했다.

웅진코웨이의 현 주소는 한마디로 배당을 통해 웅진홀딩스에 현금을 안겨다 줄 수는 있지만, 다른 계열사를 지원할 여력은 제한적인 상황으로 요약된다.

따라서 웅진그룹이 홀딩스로 들어오는 안정적인 배당을 포기하는 대신 지분매각 대금을 통해 태양광과 건설을 살리겠다는 선택은 어찌보면 두마리 토끼를 잡기 어려운 상황에서 당연한 결과이기도 하다. 퇴직금을 연금이 아닌 일시불로 받겠다는 것과 비슷한 논리다.

태양광·건설 업황 관건

하지만 웅진그룹이 코웨이라는 `살`을 내주고 취하기로 한 `뼈`인 태양광·건설의 상황이 여전히 답보상태다.

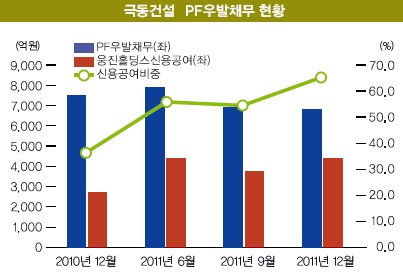

극동건설을 짓누르고 있는 프로젝트파이낸싱(PF) 우발채무는 최근 다소 축소됐다. 2010년말 7479억원에서 지난해말 6797억원으로 줄었다. 그러나 이는 용인 흥덕 아파트형공장, 월공독 주상복합 등 일부 준공사업장의 PF차입금 상환이 이뤄진 덕분이다.

이경화 NICE신평 수석연구원은 "우발채무 축소에도 불구하고 지난해 4분기에 분양한 광주 오포아파트, 인천 구월동 복합상가 등 PF우발채무 비중이 높은 사업장의 초기 분양률이 저조한 것을 고려할 때 질적 개선효과는 상당히 낮은 것으로 판단된다"고 밝혔다.

|

최재헌 한기평 수석연구원은 "현재 태양광부문의 현금창출능력을 고려하면 자체자금보다는 외부 차입금에 의존할 가능성이 높아 그룹 전반의 재무부담은 증가할 것"이라고 지적했다.

코웨이 매각가격이 중요하다

웅진그룹이 매각을 결정한 웅진코웨이는 홀딩스가 28.37%, 윤석금 회장 등 특수관계자가 2.53%를 보유하고 있다. 현 시가총액(4월18일 종가) 기준으로 각각 7800억원, 700억원 총 8500억원 규모다. 웅진그룹 측은 매각가치를 높이기 위해 특수관계인 지분도 함께 매각을 추진하고 있다.

웅진홀딩스로 유입되는 금액만 따졌을 경우 경영권 프리미엄을 20~50%로 감안하면 약 9400억원~1조2000억원 수준이다.

여기에 웅진코웨이가 보유하고 있는 웅진케미칼 지분(45.54%, 시가 1650억원)을 경영권 프리미엄 20%에 산다고 가정하면 약 2000억원이 빠져나간다. 또 매각차액에 대한 법인세율(한계세율 22% 기준)을 감안할 경우 실제 웅진홀딩스에 유입되는 금액은 6000~8000억원 안팎으로 추산된다.

한 SRE 자문위원은 "시장의 관심은 과연 웅진코웨이를 얼마에 파느냐"라며 "코웨이라는 `살`을 내주고 대가로 얼마나 더 높은 금액을 받느냐에 따라 웅진홀딩스에 대한 평가가 좌우될 것"이라고 말했다.

|

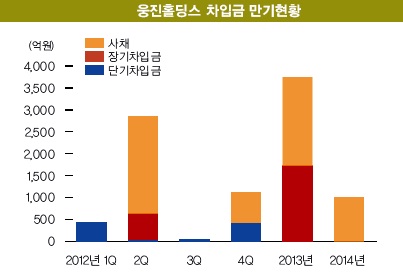

NICE신평은 최근 이와관련 웅진코웨이를 경영권프리미엄 50%로 매각했을 경우, 웅진홀딩스의 차입금 상환여력이 상당하기 때문에 이자율이 상대적으로 높은 극동건설을 지원하는 것이 유리하다고 밝혔다.

반면 경영권프리미엄 20% 수준으로 매각시에는 극동건설 차입금 상환효과에도 불구하고, 홀딩스의 차입금 상환여력이 제한되면서 결과적으로 그룹 전체의 차입금 감소폭은 작아질 것이라고 분석했다. [이 기사는 이데일리가 제작한 `제7호 M+`에 게재된 내용입니다. 제7호 M+는 2012년 5월1일자로 발간됐습니다. 책자가 필요하신 분은 문의주시면 감사하겠습니다. 문의 : 02-3772-0344, bond@edaily.co.kr]

![[포토] 원·달러 환율 오를까?](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900849t.jpg)

![[포토] 폭설 피해](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900576t.jpg)

![[포토] 주식시장 활성화 테스크포스-경제계 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900547t.jpg)

![[포토]최재해, '정치적 탄핵 매우 유감...자진 사퇴 생각 없다'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900431t.jpg)

![[포토]'모두발언하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900370t.jpg)

![[포토]이데일리 퓨처스포럼 송년회 무대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801622t.jpg)

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

![강 건너고 짐도 나르고…‘다재다능’ 이상이의 무한변신 차는[누구차]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24113000161h.jpg)