|

한국은행과 기획재정부는 7일 폐쇄·제한적인 국내 외환시장을 개방·경쟁적 구조로 전환하는 ‘외환시장 구조 개선방안’을 발표했다. 1997년 외환위기 이후 고정환율제를 변동환율제로 변경한 이후 25년만에 가장 큰 변혁이라는 평가가 나온다. 한은, 기재부는 2021년초 외환시장운용협의회를 중심으로 논의를 시작해 작년 해외투자자들과 협의를 거쳐 방안을 발표하게 됐다. 다만 이 같은 방안은 공론화 및 외국환 거래법령 및 시행령·규정 개정, 국내 금융기관의 준비 등을 거쳐 이르면 내년 하반기부터 본격 시행한다.

|

외환시장 문 ‘외국 금융기관’한테도 열린다

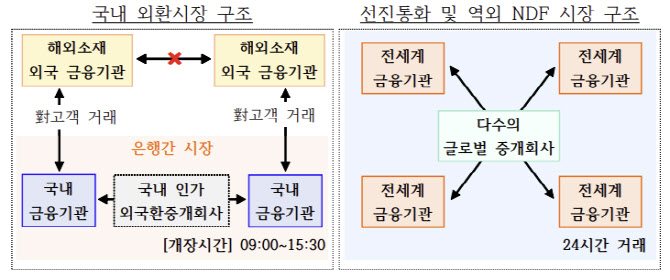

개선 방안에 따르면 JP모건, 씨티 등 글로벌 은행·증권사 등을 외환당국의 인가를 받은 ‘해외 소재 외국 금융기관’ 일명, RFI(Registered Foreign Institution)로 명명, 이들이 직접 국내 외환시장에 참여할 수 있도록 허용키로 했다. 시타델 증권이나 버츄 파이낸셜 등 외환전문투자회사나 초단타매매 회사 등 단순 투기 목적의 금융기관들은 허용 불가다.

RFI가 되면 현물환은 물론 FX(외화자금) 시장에서 스와프 거래도 허용된다. 다만 RFI의 은행간 거래에 따른 원화 결제는 서울외국환중개, 한국자금중개처럼 국내에서 인가를 받은 외국환중개회사를 통해서만 거래가 가능하다. 당국은 이를 통해 RFI의 거래를 모니터링할 수 있다고 평가했다.

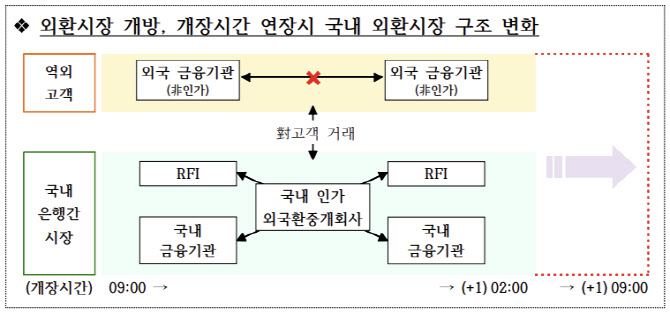

외환시장 거래 마감 시간도 우리나라 시각 오후 3시 30분에서 영국 런던 시장 마감시간인 새벽 2시로 10시간 30분 연장한다. 또 추후 은행권 준비 등의 여건을 살펴 24시간까지 확대해나갈 방침이다. 다만 매매기준율(전 거래일에 거래 환율, 거래량을 가중평균해 산출하는 시장평균 환율)은 9시부터 오후 3시반 기준으로 산출된다.

|

◇ RFI와 국내 지점간 원화 차입 신고의무 면제

RFI 활성화를 위해 행정 편의를 강화한다. 외국계 은행 본점이 RFI로 참여할 경우 외국계 은행 본점과 국내 지점간에는 국내 외국환중개회사를 통하지 않은 직거래를 허용키로 했다. 본점-지점간 원화 차입 신고의무도 면제된다. RFI가 국내 법령을 지키기 어려운 점을 고려해 동일그룹에 한해 국내 금융기관이 RFI의 신고·보고 업무를 대행하도록 허용했다. 국내 지점이 없는 RFI의 경우 당국이 선정한 6개 선도은행에 신고·보고 등의 업무를 위탁하고 선도은행으로부터 원화 차입시 신고의무를 면제키로 했다. 올해 선도은행은 산업·신한·우리·하나은행, JP모건, 크레딧-아그리꼴이다. 선도은행이 되면 거래 실적에 비례해 외환건전성 부담금을 최대 60% 감면받는다. RFI가 쉽게 환전할 수 있도록 비거주자가 본인 명의의 계좌가 없는 은행과도 외환 매매를 할 수 있도록 작년말 조치했다.

RFI가 시장 불안을 일으키지 않도록 하기 위해 외환건전성 관리체계를 보완하기로 했다. 국내 금융기관이 RFI를 상대로 ‘신(新)RFI 선물환포지션 비율’을 별도로 산정·관리하는 방식을 검토할 예정이다. 평상시에는 모니터링만 하되 RFI에 의한 필요시 한시적으로 규제 비율을 적용하는 방식은 검토중이다. 또 유사시 RFI 자본거래를 직접 통제하거나 현지 감독당국과 협조체제를 구축, 직접 또는 위탁 감사 등을 실시할 예정이다. 별도의 보고시스템을 만들어 RFI의 거래 내역을 보고토록할 방침이다.

외환당국은 이번 외환시장 구조 개선을 통해 외국인의 원화 거래 불편을 대폭 해소, 원화 자산 투자를 확대할 수 있는 데다 국내 금융기관이 RFI를 대상으로 해외 영업을 확대할 수 있는 기회가 될 것이라고 평가했다. 또한 해외 투자를 하는 개인들은 해외 영업시간에 자유롭게 환전이 가능해질 것이라고 밝혔다. 국내 시장의 접근성 개선으로 역외 NDF거래가 감소, 꼬리가 몸통을 흔드는 ‘웩더독(Wag the Dog)’ 현상도 줄어들 것이라고도 내다봤다.

다만 직접 시행에는 시간이 걸릴 것으로 예측했다. 외환당국은 2분기에는 ‘해외투자자 대상 범부처 합동 로드쇼’를 개최하고 3분기에는 RFI에 대한 법령상 규율 등을 정립하기 위한 외국환거래법 개정안을 국회에 제출할 방침이다. 또 관계기관, 업계 등이 참여하는 ‘외환시장 구조 개선 추진 작업반’을 구성·운영한다. 내년 상반기엔 외국 금융기관의 참여 의향 수요 조사를 바탕으로 6개월여 시범 운영을 거쳐 하반기 정식시행할 방침이다.

![[포토] 원·달러 환율 오를까?](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900849t.jpg)

![[포토] 폭설 피해](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900576t.jpg)

![[포토] 주식시장 활성화 테스크포스-경제계 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900547t.jpg)

![[포토]최재해, '정치적 탄핵 매우 유감...자진 사퇴 생각 없다'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900431t.jpg)

![[포토]'모두발언하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900370t.jpg)

![[포토]이데일리 퓨처스포럼 송년회 무대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801622t.jpg)

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

![“신장 면화 안산다고? 유니클로 불매” 들끓는 中 민심[중국나라]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112901024b.jpg)

![[단독]의협, 전공의 투표 독려 위해 21억원 투입](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112901000h.jpg)